專家理論

人類對於股市運行邏輯與規律的認知,是一個極具挑戰性的世界級難題。迄今為止,尚沒有任何一種理論和方法能夠令人信服並且經得起時間檢驗——2013年,瑞典皇家科學院在授予羅伯特·席勒等人該年度諾貝爾經濟學獎時指出:幾乎沒什麼方法能準確預測未來幾天或幾周股市債市的走向,但也許可以通過研究對三年以上的價格進行預測。

基本概念

所謂股票投資理論(Stock InvestmentTheory),就是指以有效規避股市風險和獲取最大收益為研究視角,以股價形成機理和股市運行規律為研究內容,以股市波動方向與空間為研究對象,以多種學科知識為研究方法和手段,以投資機會和風險評估為研究架構的認識論與方法論體系的總和。

研究現狀

關於國際學術界對股市波動本質及其機理的研究現狀,美國著名經濟學家、2013年諾貝爾經濟學獎獲得者羅伯特·席勒,在其名著《非理性繁榮》一書中開誠布公地指出:毋容置疑,經濟學家對金融市場的認識已有了很大的深化,但是就目前情況而言,金融市場中還有許多複雜的現象我們無法解釋。我們應當牢記,股市定價並未形成一門完美的科學。

主要分析方法

當前,從研究範式的特徵和視角來劃分,股票投資領域的分析方法主要有如下三種: 基本分析、 技術分析、 演化分析。這三種分析方法所依賴的理論基礎、前提假設、範式特徵各不相同,在實際套用中它們既相互聯繫,又有重要區別。

(1)、 基本分析(Fundamental Analysis ):以企業內在價值作為主要研究對象,從決定企業價值和影響股票價格的巨觀經濟形勢、行業發展前景、企業經營狀況等方面入手 (一般經濟學範式),進行詳盡分析以大概測算上市公司的投資價值和安全邊際,並與當前的股票價格進行比較,形成相應的投資建議。基本分析認為股價波動軌跡不可能被準確預測,而只能在有足夠安全邊際的情況下“買入並長期持有”,在安全邊際消失後賣出。

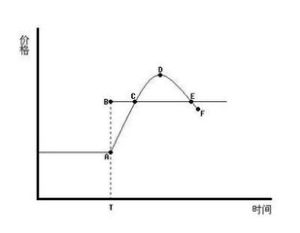

(2)、 技術分析(Technical Analysis):以股價漲跌的直觀行為表現作為主要研究對象,以預測股價波動形態和趨勢為主要目的,從股價變化的K線圖表與技術指標入手 (數理或牛頓範式),對股市波動規律進行分析的方法總和。技術分析有三個頗具爭議的前提假設,即市場行為包容消化一切;價格以趨勢方式波動;歷史會重演。國內比較流行的技術分析方法包括道氏理論、波浪理論、江恩理論等。

(3)、 演化分析(Evolutionary Analysis):以股市波動的生命運動內在屬性作為主要研究對象,從股市的代謝性、趨利性、適應性、可塑性、應激性、變異性、節律性等方面入手 (生物學或達爾文範式),對市場波動方向與空間進行動態跟蹤研究,為股票交易決策提供機會和風險評估的方法總和。演化分析從股市波動的本質屬性出發,認為股市波動的各種複雜因果關係或者現象,都可以從生命運動的基本原理中,找到它們之間的邏輯關係及合理解釋,並為構建科學合理的博弈決策框架,提供令人信服的依據。

發展比較

各種投資理論發展及其比較

凱恩斯選美論

選美論是由英國著名經濟學家約翰·梅納德·凱恩斯(John Maynard Keynes,1883-1946)創立的關於金融市場投資的理論。凱恩斯套用人們熟悉的選美活動的規則及現象,研究和解釋股票市場波動的規律,認為金融投資如同選美,投資人買入自己認為最有價值的股票並非至關重要,只有正確地預測其他投資者的可能動向,才能在投機市場中穩操勝券,並以類似擊鼓傳花的遊戲來形容股市投資中的風險。

隨機漫步理論(Random Walk Theory)

1959年,奧斯本(M.F.M Osborne)提出了隨機漫步理論,認為股票交易中買方與賣方同樣聰明機智,股票價格的形成,取決於市場對隨機到來的事件信息作出的實際反應,現今的股價已基本反映了供求關係。股票價格的變化類似於“布朗運動”,具有隨機漫步的特點,其變動路徑沒有任何規律可循。因此,股價波動是不可預測的,根據技術圖表預知未來股價走勢的說法,實際上是一派胡言。

現代資產組合理論(MPT)

1952年,美國經濟學家馬科維茨(Harry M.Markowit,1927-)在他的學術論文《 資產選擇:有效的多樣化》中,首次套用資產組合報酬的均值和方差這兩個量化指標,從數學上明確地定義了投資者偏好,並以數學化的方式解釋投資分散化原理,系統地闡述了資產組合和選擇問題,標誌著現代資產組合理論(Modern Portfolio Theory,簡稱MPT)的開端。該理論認為,投資組合能降低非系統性風險,一個投資組合是由組成的各證券及其權重所確定,選擇不相關的證券應是構建投資組合的目標。

雖然現代資產組合理論做了很多在現實市場中並不存在的理想化假設,使得該理論無法在投資實踐中得到普遍套用,但它在傳統投資回報的基礎上第一次提出了風險的概念,認為風險而不是回報,是整個投資過程的重心,並提出了投資組合的最佳化方法,馬可維茨因此而獲得了1990年諾貝爾經濟學獎。

有效市場假說(EMH)

1965年,美國芝加哥大學金融學教授尤金·法瑪(Eugene Fama,1939-),發表了一篇題為《 股票市場價格行為》的博士畢業論文,並於1970年對該理論進行了深化,提出有效市場假說(Efficient Markets Hypothesis,簡稱EMH)。有效市場假說有一個頗受質疑的前提假設,即參與市場的投資者有足夠的理性,並且能夠迅速對所有市場信息作出合理反應。

歸納起來,EMH對於投資者的意義是:若市場弱式有效,則技術分析是無用的;若市場半強式有效,則基本分析也是無用的;當市場完全有效時,市場組合(Market portfolio)是最優投資組合,意味著組合的被動管理是有效的。

2013年10月14日,瑞典皇家科學院宣布授予美國經濟學家尤金·法瑪、拉爾斯·皮特·漢森以及羅伯特·J·席勒該年度諾貝爾經濟學獎,以表彰他們在研究資產市場的發展趨勢採用了新方法。

值得一提的是,尤金·法瑪和羅伯特·席勒持有完全不同的學術觀點,前者認為市場是有效的,而後者則堅信市場存在缺陷,這也從另一個側面證明,至今為止人類對資產價格波動邏輯的認知,還是相當膚淺的,與我們真正把握其內在規律的距離,仍然非常遙遠!

行為金融學(BF)

1979年,美國普林斯頓大學的心理學教授丹尼爾·卡納曼(Daniel Kahneman)等人發表了題為《 期望理論:風險狀態下的決策分析》的文章,建立了人類風險決策過程的心理學理論,成為行為金融學發展史上的一個里程碑。

行為金融學(Behavioral Finance,簡稱BF)是金融學、心理學、人類學等有機結合的綜合理論,力圖揭示金融市場的非理性行為和決策規律。由於卡納曼等人開創了“展望理論”(Prospect Theory)的分析範式,成為二十世紀80年代之後行為金融學的早期開拓者,瑞典皇家科學院在2002年10月宣布,授予丹尼爾·卡納曼等人該年度諾貝爾經濟學獎,以表彰其綜合運用經濟學和心理學理論,探索投資決策行為方面所做出的突出貢獻,從此開啟了經濟學與其它學科大融合的新時代。

大致可以認為,到1980年,經典投資理論的大廈已基本完成,至今為止,關於證券市場運作規律的研究沒有獲得突破性進展。在此之後,世界各國學者所做的只是一些修補和改進工作。例如,對影響證券收益率的因素進行進一步研究,對各種市場“異相”進行實證和理論分析,將期權定價的假設進行修改等等。

演化證券學(EAS)

2010年,中國演化分析專家吳家俊等人在《 股市真面目》 及一系列實證研究成果中,創造性將生物學研究的視角與股市博弈的方法論結合起來,提出股票市場是“基於人性與進化法則的複雜自適應系統”理論體系,首次建立了演化證券學(Evolutionary Analysis Theory of Security,簡稱 EAS)的基本框架和演化分析的理論內涵,為股市演化分析奠定了方法論的基礎。該學說綜合運用生命科學原理和生物進化思想,以生物學範式(Biological Paradigm)全面、系統闡釋股市運行的內在動力機制,為解釋股市波動的各種複雜現象,構建科學合理的投資決策框架,提供了令人信服的依據。

作為證券學、生物學、進化論等有機結合的新興交叉學科,演化證券學摒棄證券市場行為分析中普遍流行的數學和物理學範式,突破機械論的線性思維定勢和各種理想化假設,重視對“生物本能”和“競爭與適應”的研究,強調人性和市場環境在股市演化中的重要地位;認為在本質意義上,股市波動是生物本能和進化法則共同作用的產物,股市波動既不是傳統經濟學認為的線性的、鐘擺式的“機械運動”,也不是隨機漫步理論認為的“布朗運動”,而是一種特殊的、非線性、複雜多變的“生命運動”,其典型特徵包括:代謝性、趨利性、適應性、可塑性、應激性、變異性、節律性等。這就是為什麼股市波動既有一定規律可循,又難以被定量描述和準確預測的最根本原因。

比較常用的演化證券學模型,主要有如下七種,基本上可以覆蓋股市運作的確定性規律,以及股市波動的各種複雜現象:MGS模型、BGS模型、AGS模型、PGS模型、IGS模型、VGS模型、RGS模型等。

以上關於股票市場運作邏輯和規律的理論,基本上都是圍繞著“股市波動的內在邏輯”這箇中心命題來展開的。

另外一些經濟學家和市場人士,則從股票交易的技術操作層面,進行了實用性和系統性探索,主要包括道氏理論、波浪理論、江恩理論等。