概述

羊群效應模型認為投資者羊群行為是符合最大效用準則的,是“群體壓力”等情緒下貫徹的非理性行為,分為序列型和非序列型兩種模型。

序列型羊群效應模型

序列型羊群效應模型由Banerjee(1992) 提出,在該模型中,投資者通過典型的貝葉斯過程從市場噪聲以及其它個體的決策中依次獲取決策信息,這類決策的最大特徵是其決策的序列性。但是現實中要區分投資者順序是不現實的。因而這一假設在實際金融市場中缺乏支持。非序列型則論證無論仿效傾向強或弱,都不會得到現代金融理論中關於股票的零點對稱、單一模態的厚尾特徵。行為金融理論中的一個重要的模型是羊群效應模型。實際上,羊群行為同樣也是由模仿造成的。Scharfstein and Stein (1990)指出,在一些情況中,經營者簡單地模仿其他經營者的投資決策,忽略獨立的私人信息,雖然從社會角度看這種行為是無效的,但對於關心其在勞動市場聲譽的經營者而言卻是合理的。Banerjee (1992)提出序列決策模型分析羊群行為,在這個模型中,每個決策者在進行決策時都觀察其前面的決策者做出的決策,對他而言,這種行為是理性的,因為其前面的決策者可能擁有一些重要的信息,因而他可能模仿別人的決策而不使用其自己的信息,由此產生的均衡是無效的。Banerjee序列決策模型假定投資者的決策次序,投資主體通過典型的貝葉斯過程從市場噪聲以及其他個體的決策中獲取自己決策的信息,這種依次決策的過程導致市場中的“信息流”。

非序列型羊群效應模型

與Banerjee序列決策模型相對的是非序列羊群行為模型。該模型也是由貝葉斯法則下得出的。模型假設任意兩個投資主體之間的模仿傾向是固定相同的,當模仿傾向較弱時,市場主體的表現是收益服從高斯分布,而當模仿傾向較強時,市場主體的表現是市場崩潰。此外,Rajan(1994)、Maug & Naik(1996)、Devenow & Welch(1996)分別從投資者的信息不對稱、機構運作中的委託——代理關係、經濟主體的有限理性等角度探討羊群行為的內在產生機制。研究的方向

對羊群行為的實證研究分為兩個方向:一是以共同基金、養老基金等指定類型的投資者為對象,通過分析其組合變動和交易信息來判斷其是否存在羊群行為(Lakonishok,1992;Werners, 1998; Graham, 1999);

二是以股價分散度為指標,研究整個市場在大幅漲跌時是否存在羊群行為。

貝葉斯法則

貝葉斯(Bayes)是一位統計學家,他發明的貝葉斯統計學在經濟分析中大行其道已有多年了。貝葉斯統計學中有一個基本的工具叫“貝葉斯法則”(Bayesian law), 儘管它是一個數學公式,但其原理毋需數字也可明了。如果你看到一個人總是做一些好事,則那個人多半會是一個好人。這就是說,當你不能準確知悉一個事物的本質時,你可以依靠與事物特定本質相關的事件出現的多少去判斷其本質屬性的機率。 用數學語言表達就是:支持某項屬性的事件發生得愈多,則該屬性成立的可能性就愈大。貝葉斯定理(又被稱為貝葉斯法則)是機率論中的一個結果,它跟隨機變數的條件機率以及邊緣機率分布有關。在有些關於機率的解說中,貝葉斯定理(貝葉斯更新)能夠告知我們如何利用新證據修改已有的看法。

通常,事件A在事件B(發生)的條件下的機率,與事件B在事件A的條件下的機率是不一樣的;然而,這兩者是有確定的關係,貝葉斯定理就是這種關係的陳述。

作為一個規範的原理,貝葉斯定理對於所有機率的解釋是有效的;然而,頻率主義者和貝葉斯主義者對於在套用中機率如何被賦值有著不同的看法:頻率主義者根據隨機事件發生的頻率,或者總體樣本裡面的個數來賦值機率;貝葉斯主義者要根據未知的命題來賦值機率。一個結果就是,貝葉斯主義者有更多的機會使用貝葉斯定理。

貝葉斯定理是關於隨機事件A和B的條件機率和邊緣機率的。

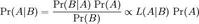

公式

公式其中L(A|B)是在B發生的情況下A發生的可能性。

在貝葉斯定理中,每個名詞都有約定俗成的名稱:

Pr(A)是A的先驗機率或邊緣機率。之所以稱為"先驗"是因為它不考慮任何B方面的因素。

Pr(A|B)是已知B發生後A的條件機率,也由於得自B的取值而被稱作A的後驗機率。

Pr(B|A)是已知A發生後B的條件機率,也由於得自A的取值而被稱作B的後驗機率。

Pr(B)是B的先驗機率或邊緣機率,也作標準化常量(normalized constant)。

按這些術語,Bayes定理可表述為:

後驗機率 = (相似度 * 先驗機率)/標準化常量

也就是說,後驗機率與先驗機率和相似度的乘積成正比。

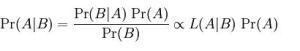

另外,比例Pr(B|A)/Pr(B)也有時被稱作標準相似度(standardised likelihood),Bayes定理可表述為:

後驗機率 = 標準相似度 * 先驗機率