簡介

票據融資又稱融資性票據(英文:Notes financing)指票據持有人通過非貿易的方式取得商業匯票,並以該票據向銀行申請貼現套取資金,實現融資目的。

票據是市場經濟不斷發展的產物,現已成為資金融通和結算過程中必不可少的工具。在國內,銀行承兌匯票(銀票)和商業承兌匯票(商票)被廣泛使用,是買方向賣方進行支付的一種常用方式。過去,票據作為支付手段的功能得到了充分運用和強調,近年來,票據的融資功能也日益被企業和銀行所推崇。

在我國,商業票據主要是指銀行承兌匯票和商業承兌匯票。以商業票據進行支付是商業中很普遍的現象,但如果企業需要靈活的資金周轉,往往需要通過票據貼現的形式使手中的“死錢”變成“活錢”。票據貼現可以看作是銀行以購買未到期銀行承兌匯票的方式向企業發放貸款。貼現者可預先得到銀行墊付的融資款項,加速公司資金周轉,提高資金利用效率。

融資優點

票據融資

票據融資票據貼現融資方式的好處之一是銀行不按照企業的資產規模來放款,而是依據市場情況(銷售契約)來貸款。企業收到票據至票據到期兌現之日,往往是少則幾十天,多則300天,資金在這段時間處於閒置狀態。企業如果能充分利用票據貼現融資,遠比申請貸款手續簡便,而且融資成本很低。票據貼現只需帶上相應的票據到銀行辦理有關手續即可,一般在3個營業日內就能辦妥,對於企業來說,這是“用明天的錢賺後天的錢”,這種融資方式值得中小企業廣泛、積極地利用。對中國眾多的中小企業來說,在普通貸款中往往因為資本金規模不夠,或無法找到合適的擔保人而貸不到錢,因此,票據貼現無需擔保、不受資產規模限制的特性對他們來說就更為適用。

票據貼現的另外一個優勢就是利率低。票據貼現能為票據持有人快速變現手中未到期的商業票據,手續方便、融資成本低,是受廣大中小企業歡迎的一項銀行業務。貼現利率在人民銀行規定的範圍內,由中小企業和貼現銀行協商確定。企業票據貼現的利率通常大大低於到銀行進行商業貸款的利率,融資成本下降了,企業利用貸款獲得的利潤自然就高了。

產生原因

央行副行長易綱

央行副行長易綱根據《中華人民共和國票據法》及《票據管理實施辦法》 、 《支付結算辦法》 、《商業匯票承兌、貼現與再貼現管理暫行辦法》的有關規定,票據的簽發、取得、轉讓及承兌、貼現、轉貼現、再貼現應以真實、合法的商業交易為基礎,而票據的取得,必須給付對價。顯而易見,中國現行法律、法規是禁止純粹融資性票據的。當然從釋放自有資金的角度講,通過簽發出票、背書轉讓實現的票據支付功能本身也蘊涵了融資功能。現在以“票據貼現”為名義的票據融資普遍存在,不僅銀行、企業樂於從事和參與票據貼現業務,還陸續誕生了為數不少的專門提供票據融資中介服務的公司(“票據掮客”)。

正常情況下,票據融資會在銀行和企業之間形成雙贏局面。一方面,銀行通過提供票據貼現服務既可以向持票人、出票人分別收取一定的貼現利息和手續費(根據《支付結算辦法》的規定,銀行承兌匯票的出票人應按票面金額的萬分之五向承兌銀行交納手續費),又可以從出票人處吸納一定的存款(依據不同信用等級收取不等的承兌保證金,通常為票面金額的30%),還可以持票向其他銀行辦理轉貼現或向中國人民銀行申請再貼現;另一方面,因貼現率遠低於同期流動資金貸款利率,融資代價和難度相對較小,持票人通過貼現可以及時獲得現金,加速資金周轉,降低財務成本,甚至還可規避匯率風險。

但最近幾年票據融資有愈演愈烈之勢,甚至屢屢出現銀行違規操作和詐欺銀行的現象。通常的操作手法是,首先在企業集團內部通過關聯企業(或是關係密切,建立了某種默契的上下游企業、合作夥伴)簽訂並無真實交易關係的虛假契約,備齊銀行審查所需全套檔案、單證,然後由一家企業申請銀行開立承兌匯票,由另一家企業申請貼現,從而套取銀行資金。個別企業專門為此成立 “皮包公司”,專事這類灰色操作,事後即銷毀資料並註銷公司;亦有個別作為出票人的企業到期表示“無力足額交存票款”,從而尋求與銀行達成妥協,轉為短期貸款,以此達到持續套取銀行信用的目的;更甚者,與銀行內部工作人員勾結,利用偽造、變造的銀行承兌匯票套現。現在另有一種“融資公司”,其操作模式更為多元化,其可以為客戶墊付承兌保證金,同時協助客戶向銀行申請開立承兌匯票,客戶再用貼現所得款項歸還“融資公司”墊付的承兌保證金,同時支持一筆手續費。

值得關注的是,中國人民銀行於2005年(甲申年)9月5日下發了《中國人民銀行關於完善票據業務制度有關問題的通知》,該通知對票據貼現事項做了較大幅度調整:(1)明確規定商業匯票的真實交易關係和債權債務關係由承兌行和貼現行負責審核,轉貼現行和再貼現行(中國人民銀行)只負責審核票據的要式性和文義性是否合規;(2)貼現申請人應向銀行提供的單證範圍由增值稅發票擴展至普通發票。部分業內人士認為,這意味著擴大了可以進行票據融資的企業範圍,拓寬了企業融資渠道,或許還昭示著融資性票據的逐步鬆綁。

運作程式

(一)票據貼現融資的種類及各自特點

1.銀行承兌匯票貼現

銀行承兌匯票貼現是指當中小企業有資金需求時,持銀行承兌匯票到銀行按一定貼現率申請提前兌現,以獲取資金的一種融資業務。在銀行承兌匯票到期時,銀行則向承兌人提示付款,當承兌人未予償付時,銀行對貼現申請人保留追索權。

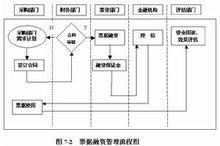

票據融資業務流程圖

票據融資業務流程圖特點:銀行承兌匯票貼現是以承兌銀行的信用為基礎的融資,是客戶較為容易取得的融資方式,操作上也較一般融資業務靈活、簡便。銀行承兌匯票貼現中貼現利率市場化程度高,資金成本較低,有助於中小企業降低財務費用。

2.商業承兌匯票貼現

商業承兌匯票貼現是指當中小企業有資金需求時,持商業承兌匯票到銀行按一定貼現率申請提前兌現,以獲取資金的一種融資業務。在商業承兌匯票到期時,銀行則向承兌人提示付款,當承兌人未予償付時,銀行對貼現申請人保留追索權。

特點:商業承兌匯票的貼現是以企業信用為基礎的融資,如果承兌企業的資信非常好,相對較容易取得貼現融資。對中小企業來說以票據貼現方式融資,手續簡單、融資成本較低。

3.協定付息票據貼現

協定付息商業匯票貼現是指賣方企業在銷售商品後持買方企業交付的 商業匯票(銀行承兌匯票或商業承兌匯票)到銀行申請辦理貼現,由買賣 雙方按照貼現付息協定約定的比例向銀行支付貼現利息後銀行為賣方提供 的票據融資業務。該類票據貼現除貼現時利息按照買賣雙方貼現付息協定 約定的比例向銀行支付外與一般的票據貼現業務處理完全一樣。

特點:票據貼現利息一般由貼現申請人(貿易的賣方)完全承擔,而協定付息票據在貼現利息的承擔上有相當的靈活性,既可以是賣方又可以是買方,也可以雙方共同承擔。與一般的票據相比,協定付息票據中貿易 雙方可以根據談判力量以及各自的財務情況決定貼現利息的承擔主體以及分擔比例,從而達成雙方最為滿意的銷售條款。

(二)票據貼現的申辦條件

1.按照《中華人民共和國票據法》規定簽發的有效匯票,基本要素齊全;

2.單張匯票金額不超過1000萬元;

3.匯票的簽發和取得必須遵循誠實守信的原則,並以真實合法的交易 關係和債務關係為基礎;

4.承兌行具有銀行認可的承兌人資格;

5.承兌人及貼現申請人資信良好;

6.匯票是以合法的商品交易為基礎;

7.匯票的出票、背書、承兌、保證等符合我國法律法規的規定。

(三)貼現申請人所需提供的資料:

1.貼現申請書;

2.未到期的承兌匯票,貼現申請人的企業法人資格證明檔案及有關法律檔案;

3.經年審合格的企業(法人)營業執照(複印件);

4.企業法人代表證明書或授權委託書,董事會決議及公司章程;

5.貼現申請人與出票人之間的商品交易契約及契約項下的增值稅專用發票複印件;

6.貼現申請人的近期財務報表。

(四)票據貼現申請手續

中小企業在申請票據貼現時,手續比較簡便,主要有:

1.貼現申請人持未到期的銀行承兌匯票或商業承兌匯票到銀行分支機構,填制《銀行承兌匯票貼現申請書》或《商業承兌匯票貼現申請書》;

2.銀行按照規定的程式確認擬貼現匯票和貿易背景的真實性、合法性;

3.按銀行的要求提供有關材料;

4.計算票據貼現的利息和金額:

貼現利息=匯票面值×實際貼現天數×月貼現利率/30

實付貼現金額=匯票面額一貼現利息

5.按照實付貼現金額發放貼現貸款。

各銀行票據融資產品推薦

5.3.1 工商銀行票據融資業務

存在問題

首先,票據貼現未惠及“三農”和中小企業。雖然央行曾經給各地分支行系統下發了對“三農”和中小企業貸款的再貼現額度任務,但事實上商業銀行票據融資的項目主要是與政府投資相關的貸款,涉農中小企業貸款的占比很小。

其次,票據融資規模有虛增現象。票據資產很容易產生乘數效應。銀行簽發匯票的保證金比例在10%~100%之間,如果企業以30%的保證金拿到100%金額的票據,收款企業貼現後再去銀行以100%的保證金比例申請更大金額的票據額度,如此循環,票據融資的規模就很容易“虛增”,並不一定能真實反映巨觀經濟的回暖情況。

還有,商業銀行極易發生操作風險和信用風險。首先從簽發銀行看,如果銀行對企業提供的商品交易契約或增值稅發票未加以嚴格審查,就為其簽發無貿易背景的銀行承兌匯票;或在實際操作中有章不循,隨意放大銀行信用,超規定限額簽發銀行承兌匯票;甚至擅自放寬保證金的收取比例或放鬆抵押擔保的條件,為一些資信度不符合規定的企業簽發匯票,則會造成極大的操作風險。再從企業看,票據融資一般是中短期貸款,很容易發生企業利用虛假契約套取票據額度的情況。而且,在當前股市行情轉暖的情況下,巨額的融資性票據在貼現後或回流向股市或期市。這些對於商業銀行來說,又將會構成信用風險。

為確保商業銀行的票據融資能夠更好地體現金融服務經濟,促進經濟平穩較快增長,筆者提出如下政策建議:

加強對票據融資業務的政策引導。引導金融機構根據國家產業政策和信貸政策取向,積極穩妥地開展票據融資業務,鼓勵企業、基層商業銀行積極辦理票據貼現,滿足企業在生產和發展中的合理資金需求;積極引導金融機構妥善協調和處理好票據融資與信貸投放的關係,合理匹配和最佳化票據融資的期限和品種結構,統籌把握好票據貼現的節奏,在確保金融機構收益率和流動性的前提下,實現票據業務與信貸業務的均衡和可持續發展。

商業銀行要結合實際適時調整資產負債和票據據融資業務結構,規避票據業務發展中的信用風險;結合中小企業尤其是民營企業的經營特點和發展實際,制定辦理銀行承兌匯票支持中小企業發展的指導性意見,增強票據融資對經濟特別是中小企業發展的推動作用。同時,加強內部控制和人員素質建設,努力防範業務操作風險。

嚴格檢查商業銀行票據融資業務中執行各項規章制度的情況,把好流程關,杜絕和防範票據欺詐風險。當前,央行已開始授意商業銀行排查票據融資的風險,控制重點主要集中在是否有真實貿易背景。這項工作很及時,須抓實抓牢。同時還要重視預警監督,實施責任追究制度。

目前商業銀行執行央行頒發的《全科目上報統計制度》,是將“票據融資”歸入“各項貸款”的統計科目中,但票據資產與貸款資產存在本質上的差異,比如票據資產的流動性強,交易額大,利率彈性高,交易對象涉及企業客戶、同業機構或央行,巨額的票據資產波動會對貨幣市場利率及貨幣供應量產生較大的影響,因此對其分析的意義更在於統計流量,而歸入貸款資產中體現的只是存量統計;又如貸款資產的核算方式為權責發生制,而票據資產的核算方式為收付實現制,兩種核算方式對資產淨值的內涵是不同的。所以,若將其歸入“有價證券及投資”統計科目單獨統計和管理,將更能體現金融統計的流動性和相關性原則,能更準確地反映商業銀行的資產結構和貸款資產質量。

其他信息

企業正在利用票據融資工具進行套利操作,以獲取票據貼現利率和定期存款利率之間的利差

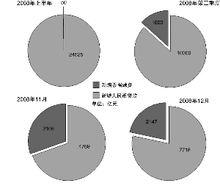

數據顯示,票據融資和中長期貸款是2009年1月新增貸款的最重要力量。中長期貸款主要是受到政府基礎設施建設投入的拉動而大幅度飆升,而票據融資就存在一定的疑問了,到底是什麼因素驅動了票據融資的大幅度飆升呢?2009年1月新增票據融資高達6239億元,幾乎相當於2008年的票據融資總額!

目前商業銀行在票據融資時,銀行承兌匯票主要參照上海銀行間同業拆放利率(SHIBOR)上浮5%—10%的水平進行貼現。自2008年12月以來,SHIBOR明顯回落,3個月期的貼現率平均水平為2.25%左右,今年1月更是下降到1.9%左右的水平,2月則下降到了1.7%左右的水平。面對這種情況,一方面,企業出於控制財務成本的考慮,採用票據的低成本融資來替代中期貸款;另一方面,企業正在利用票據融資工具進行套利操作,以獲取票據貼現利率和定期存款利率之間的利差。

仔細研究票據融資中的套利機制,我們可以發現,這是一種無風險套利機制,商業銀行在實際業務操作過程中實行了較為嚴格的風險控制機制。下文我們以實際操作過程為例進行說明。

假設有一家興隆貿易公司,興隆公司的業務銀行是昌盛銀行。2009年2月,興隆公司從日上鋼鐵公司購入一批價值1000萬的線材,然後將這批線材以1100萬的價格賣給愛家建築公司。如果按照原來的操作流程,這筆貿易業務都是採用活期存款的支付來實現的,並不涉及票據貼現,但由於現在存在套利空間,興隆公司就會採用票據融資作為支付工具。

興隆公司首先將1000萬現金以3個月定期存於昌盛銀行,存款利率為1.71%,並以此存單作為質押,開立100%保證金的銀行承兌匯票,該銀行承兌匯票為1000萬的鋼鐵貿易支付款。日上鋼鐵公司在收到該銀行承兌匯票後,立即要求銀行進行貼現,貼現利息由興隆公司承擔,根據SHIBOR的3月期利率1.3%上浮10%,貼現利率為1.507%,這樣興隆公司就達到了套利的目的。

以上是在簡單的貿易中大量存在的正常支付,這樣的結果就是企業的存款會有所增加。2009年1月企業存款增加759億元,同比多增2586億元,去年同期為下降1827億元,這也從側面說明,企業確實在用票據融資代替現金作為支付工具。

這樣的套利,對於企業來說是無風險收益,對於銀行來說風險也是可控的。由於銀行基本是採取100%保證金的存單質押方式開立銀行承兌匯票,這對於銀行來說也是一種可以接受的盈利方式。部分商業銀行還開發了票據支付工具,簡化票據融資的審批流程,使得企業能夠較為順利簡便地使用這一工具,達到和活期存款一樣的支付功能。

相關報導

央行2009年02月12日公布的1月份貨幣信貸數據顯示,當月新增存貸款雙雙登上萬億級台階,其中,金融機構人民幣貸款增加1.62萬億元,人民幣各項貸款餘額達31.99萬億元;當月人民幣各項存款增加1.51萬億元,同比多增1.28萬億元,人民幣各項存款餘額達48.16萬億元。業內人士指出,隨著銀行搶食優質客戶的戰役逐漸結束,信貸增速在後續的月份中將無法與1月份數據持平。

信貸投放的增速

信貸投放的增速儘管1月份的非金融性公司及其他部門貸款增加1.5萬億元,但仔細分析信貸結構後可以發現,儘管短期、中長期貸款及票據融資貸款的絕對額都創下了新的紀錄,但結構卻發生了微妙變化。短期貸款占該類貸款的比例由去年12月份的30%下降至22.69%;中長期貸款占比由33.06%上升至34.86%;票據融資占比則由30%增加至41.59%。

此外,當前票據市場利率較低、企業有套利機會,這成為票據融資量不斷攀升的主要原因。興業銀行資金運營中心首席經濟學家魯政委指出,票據融資往往被視為一種無風險信貸,即使是在票據之中,依然無法排除有相當部分票據其實是具體承擔著擴張性政策項目企業所開出的。中央財經大學銀行業研究中心主任郭田勇也認為:“票據貼現成本低,對企業來講有這方面的需求,尤其是春節前後,大家對資金的需求量相對較大”。

儘管居民貸款的增量與企業貸款相比微不足道,但其較去年下半年以來的增量仍然值得關注。1月份居民貸款增加1214億元,其中短期貸款增加621億元,為2007年4月份以來的最高值。一位來自監管機構的人士表示,這與銀監會提出的加強消費信貸支持有關,同時,也說明了民眾的信心在逐漸恢復。

短期貸款多為1年以內的貸款,包括信用卡貸款、車貸、個體經營者的貸款等。來自權威部門的訊息顯示,商業銀行對居民消費的支持力度很大。工行1月份個人貸款新增近160億元,其中個人住房貸款增加132億元,是2008年全年該行個人住房貸款增加量的20%。此外,刷卡消費額達840億元。中行的消費貸款在去年年底和今年1月份也出現了大幅增長。