表達式

Rtarget=Rneutral+0.5*(GDPexpected-GDPtrend)+0.5*(INFLATIONexpected-INFLATIONtarget)

理論淵源

泰勒法則

泰勒法則美國從1987年起逐漸揚棄以貨幣供給額為貨幣政策目標的操作方式,貨幣供給額的成長目標之重要性也逐漸被淡化,FED該采聯邦資金利率(美國貨幣市場短期利率之一)目標的操作方式。現在在每次聯邦公開市場操作委員會開會結束後,FED就會立即宣布是否調升或調降聯邦資金利率目標。聯邦資金利率目標變或不變及其變動幅度大小,不僅攸關未來美國經濟之變動方向,而且立即對美國貨幣、債券、以後利率以及股票等金融市場造成直接影響,因此全世界的投資人都對聯邦資金利率非常注意,尤其對未來的利率走向更是關心。在1993年泰勒法則尚未提出之前,投資人都缺乏可靠之依據來判斷未來的聯邦資金利率,而有了泰勒法則之後,投資人都可以計算最適聯邦資金利率,當然並非每個投資人所估算的最適利率水準是完全相同的。

根據1993年泰勒教授所提出的最適貨幣政策法則,認為FED若要達成最有效率的貨幣政策,應該將其採用的政策操作工具——聯邦資金利率跟隨著兩項總體目標變數作合理的正向回應。這兩項變數一是實際物價膨脹率與物價膨脹率目標之差距,二是實質經濟成長率與潛在經濟成長率之差距,前項差距稱為物價膨脹缺口,後者則稱為產出缺口。使用泰勒法則計算最適的美國聯邦資金利率必須有兩項假設,首先要設定當前的自然失業率,或是充分就業的實際經濟成長率,因為實際失業率與自然失業率之差額與產出缺口理論上呈現反向緊密相關,所以可以假定自然失業率也可以計算產出缺口。如果自然失業率是5%,而失業率實際值為4%,表示產出缺口為正值,實際經濟成長率高於潛在經濟成長率,將導致勞動市場需求緊俏,工資將上揚,同時物價水準有上漲之壓力,貨幣當局應該提高利率,以抑制總合需求,減輕物價上漲之壓力。其次要假設貨幣當局的物價膨脹目標,此項變數之設定比較主觀,如果貨幣當局致力於物價穩定,不希望預期物價上漲率升高,貨幣的當局應會設定較低的物價上漲目標如果當前之物價上漲率高於物價上漲目標,貨幣當局應採取緊縮貨幣政策,提高聯邦資金利率。泰勒法則是一個簡便的最適短期利率計算器。

從沃爾克的前任伯恩斯開始,美聯儲接受貨幣主義的單一貨幣規則,把貨幣供應量作為貨幣政策的中介目標,把公開市場操作作為主要手段,在這個時期,聯邦公開市場委員會每隔六個星期要為各種貨幣總量的增長率確定一個目標區間,同時也會兼顧聯邦基金利率與美聯儲確定的貨幣供應增長率目標的一致性。隨著監管環境的變化和金融創新的不斷發展,貨幣主義學說也暴露其局限性,貨幣供應量目標難以實現貨幣政策目標,而改用真實利率作為政策工具,則可以將金融市場上的所有資金流動都覆蓋在內。1993年,格林斯潘放棄了執行了十多年的以貨幣主義為理論基礎的貨幣政策操作體系,轉而實行以聯邦基金利率作為中介目標的新的貨幣政策體系。泰勒法則則為這樣的貨幣政策體系轉換提供了理論和實踐上的依據。

泰勒通過對美國以及英國、加拿大等國的貨幣政策實績的細緻研究發現,在各種影響物價水平和經濟成長率的因素中,真實利率是唯一能夠與物價和經濟成長保持長期穩定相關關係的變數。有鑒於此,他認為,調整真實利率,應當成為貨幣當局的主要操作方式。

名義利率的調整要與通脹率和經濟成長率緊密相連,比較的依據是通脹的目標和潛在GDP。泰勒認為,聯邦基金的名義利率要順應通貨膨脹率的變化而調整,保持真實均衡利率水平得以實現。如果產出的增長率超過了其潛在的真實水平,真實利率必須提高;如果通貨膨脹率超過了目標通貨膨脹率水平,則真實利率也應當提高。根據泰勒的研究,美聯儲如果遵循這樣的規則行事,就會使經濟運行保持在一個穩定且持續增長的理想狀態上。格林斯潘1993年和1994年的兩次關於貨幣政策調整的證詞,都是以“泰勒法則”為理論基礎的。

推導過程

假定P是通貨膨脹率,P*是通貨膨脹的目標,R是名義利率,R*是名義目標利率。從中期來看,R*與P*是聯繫在一起的,如果真實利率給定,那么名義利率和通貨膨脹之間存在著對應關係。假定U是失業率,Un是自然失業率。泰勒認為,中央銀行應該遵循以下的規則:

R=R*+a(P-P*)-b(U-U*)

a>0,b>0

上式的含義:

(1)如果通貨膨脹等於目標通貨膨脹(P=P*),失業率等於自然率(U=U*),那么中央銀行應該將名義利率R設為它的目標值R*。這樣經濟將保持穩定。

(2)如果通貨膨脹高於目標值(P>P*),那么中央銀行應該將名義利率設定為高過R*。更高的通貨膨脹率將導致失業增加,失業增加將反過來導致通貨膨脹下降。

係數a表示央行對失業和通貨膨脹關心程度的不同。a越高,表明對通脹越關注,中央銀行面對通貨膨脹就會增加越高的利率,通貨膨脹下降速度將更快,經濟放慢的速度也會變快。

泰勒指出,在任何情況下,a都應該大於1。因為影響支出的是真實利率,而不是名義利率。當通貨膨脹增加時,央行如果想壓縮消費的話,就必須增加真實利率。換言之,央行增加名義利率的幅度應該大於通貨膨脹的幅度。

(3)如果失業率高於自然率(U>U*),央行應該降低名義利率。名義利率下降將導致失業率下降。係數b反映央行對失業與通貨膨脹之間關心程度的不同。b越高,央行就越會偏離通貨膨脹目標來保證失業率在自然率附近。

泰勒認為沒有必要刻板的遵守這個規則。當發生嚴重的外來衝擊時,貨幣政策不必拘泥於這個公式。但是,他強調這個規則提供了一個貨幣政策的思路:選擇一個通貨膨脹目標,不僅考慮到當前的通貨膨脹,而且也考慮失業的情況。

根據奧肯定律,可以將失業率的變動用經濟成長的變動來替換,轉換成:

R=R*+a(P-P*)+b(Y-Yf)

在泰勒的實證研究中,他根據研究結果計算出美國的真實均衡利率為2%,即名義利率減去預期通貨膨脹率;通脹和產出的缺口權重都定為0.5,

i=2+0.5(P-P*)+0.5(Y-Yf)

i是實際利率,i=R-P

R=P+0.5(P-P*)+0.5(Y-Yf)+2;

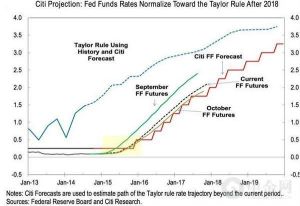

用這個模型計算出的名義利率與美聯儲所調整的利率高度吻合,或者說美聯儲就是根據這個模型來調整利率水平。例如,從1996年到2000年,美國的經濟成長率保持在一個較高的水平,其趨勢提高至4%,假設美國潛在的經濟成長率為4%,聯儲欲維持2%的物價上漲目標,2000年上半年經濟增速達到5.2%,CPI為3.2%,帶入上面的公式,可以計算出名義利率應該為6.4%,非常接近同期聯邦基金利率的6.5%,顯示聯儲設定的利率目標非常恰當,而到了該年三、四季度經濟增速下降到2.2%、1.4%,CPI卻上漲到3.5%,通過公式計算可以得出比較適合的利率水平是4.95%,現實的利率水平明顯過高,於是聯儲於2001年元月連續兩次大幅度調低利率,使過度緊縮的貨幣政策得以寬鬆。

模型意義

美聯儲將均衡真實利率定義為“使經濟處在潛在產出水平的真實利率”,如果實際利率高於均衡利率,那么,美聯儲就有可能通過減低名義利率來降低真實利率。而這個利率一定是市場形成的,只有在利率完全市場化的國家才有條件採用泰勒法則。我國目前還沒有實現利率市場化,僅能用銀行間的利率來部分地衡量利率變動趨勢;在GDP和CPI的統計中同樣存在著各種問題,更談不上失業率指標,沒有一個完整的、合理的失業率的統計數據,僅靠一成不變的城鎮登記失業率解決不了任何問題。因此,泰勒法則只具有借鑑作用。1993年,當美聯儲實行泰勒規則,改變貨幣供應量調控為利率調控時,我們剛剛弄清楚什麼是貨幣供應量,M1和M2,並正在編制社會貨幣總量的指標體系,於1994年向社會公布並開始監測,這裡並不是說我們知識和手段落後,而是我們的金融和制度還不能與成熟的金融體系相媲美。不能夠自如地根據市場的需要來調整,推出貨幣供應量指標是為了取消信貸規模管理,對社會的信用總量有一個巨觀上的把握。直到今日,數量化的調控手段依然是中國人民銀行的主要貨幣政策規則。原因是利率沒有完全市場化,不足以衡量貨幣的價格,或者說存在著雙軌甚至多軌的利率,不是對投資和消費起影響作用的利率水平。

儘管如此,泰勒規則還是值得借鑑的,設定了通脹目標和GDP的增長目標(假設政府確定的目標是充分就業的目標),以2011年為例,套用一下泰勒規則,名義利率至少應該在9%以上,即使將真實的均衡利率定為零,名義利率也應在7%左右,因此說現有的利率水平不是一個抑制通貨膨脹的政策。

該項計算器有兩個基本用途,第一項用途是檢驗目前利率目標是否過於寬鬆或緊縮,另一項用途則是評估未來利率政策的走向。

只有在利率完全市場化的國家才有條件採用泰勒規則。我國是採用盯住通脹的方式,在穩定經濟方面已取得了顯著的效益,被海外專家稱為是結合了貨幣政策規則與相機抉擇決策模式的優點。