概述

最優稅制理論

最優稅制理論信息的不對稱使得政府在徵稅時喪失了信息優勢,在博弈中處於一種不利的地位,在自然秩序作用下無法達到帕累托最優狀態,我們只能通過制度的安排,使之接近於這個狀態。最優稅制理論就是在這個時候悄然興起。

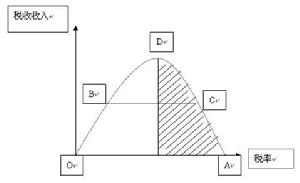

稅收的基本原則主要為效率與公平,最優稅制應該是同時兼顧效率原則與公平原則的稅制。稅收的效率原則要求稅收不干預資源的配置,保持一種中性,以免造成對納稅人的行為的扭曲。也就是稅收只有收入效應,而不產生替代效應,在收入效應中,只有資源的從私人手中轉移到政府的手中,而替代效應則會因為個人行為的扭曲而產生效率的損失。稅收的公平性應該是在收入的分配中體現,橫向公平為同等福利水平的納稅人應同等納稅,縱向公平為不同福利水平的納稅人應不同納稅。

最優稅制理論的基本假設條件

最優稅制理論

最優稅制理論(1)市場狀態假設:個人偏好、生產技術(一般可獲得連續規模收益)和市場結構(完全競爭市場)要明確表示出來。

(2)政府的行為能力假設:政府必須通過一套交易成本較低的、有限的稅收工具體系來籌措既定的收入(工具的選擇與個人的消費相關,納稅義務與經濟政策無關的一次總負稅不予考慮);

(3)標準函式假設:多人的模型中,以社會福利函式作為標準函式,計算各種結果,以此來作為選擇稅收工具的標準。

早期最優稅制理論

最優稅制理論

最優稅制理論最優所得稅問題是一個更古老的問題。與最優商品稅假定不存在公平問題相反,最優所得稅最初的研究對效率採取了完全忽略的態度。埃奇沃思(Edgeworth)提出,當每個人的邊際犧牲相等時(縱向公平原則),社會效用損失最小,這就意味著最大邊際稅率為100%。當收入達到某個等級時,當事人的所有增加的收入都將用以交換稅收,這樣,一個非常大的可能性是高收入者將放棄工作,選擇閒暇。由於損失了效率,政府的收入反而低於課徵低稅率的收入。斯特恩(Stern)通過對稅收與勞動供給的研究,得出最優所得稅率與勞動供給彈性負相關,當勞動供給彈性小,即對工資率的變動表現為不敏感時,較高的稅率不會對勞動供給決策,從而對經濟效率產生大的影響,反之,若勞動供給彈性很大,對工資所得課以較高的稅率則會導致實際工資率的下降,進而引起更大的勞動供給的減少。

1971年,諾貝爾經濟學獎獲得者詹姆斯•莫里斯(Mirrlees)對激勵條件下最優所得稅問題作出了經典性研究。在考慮了勞動能力分布狀態,政府最大化收益,勞動者最大化效用,以及無不定性、無外部性等一系列嚴格假定的情況下,他得出了一系列引人注目的結論,其中二點就是對高工資率和最低工資率都應課以零(邊際)稅率。

最優稅收與生產效率是最優所得稅理論的又一重要組成部分。巨觀經濟有效率,包括交換和生產的有效率,其條件是產品的邊際轉換率等於消費者的邊際替代率。稅收在產品邊際轉換率和消費者的邊際替代率中各自插入一個稅收契子,使得二者不再相等。生產偏離生產可能性曲線,造成效率損失的扭曲效應。最優稅收設計在理論上可以實現生產的效率,或使稅收造成的超額負擔達到最小,但假設非常嚴格。例如,如果政府徵稅能力不受限制,可以對公司徵收100%的稅潤稅等。有關結論是不確定的,取決於特定的假設條件(斯蒂格里茨,Stiglitz,1987年)。

新發展

最優稅制理論

最優稅制理論新(內生)增長模型大致可以分為以下幾種類型:

1.把技術進步歸結為人力資本和物質資本積累的結果。如把技術進步完全歸結為物質資本的積累,產出以淨投資率增加(切米利 Chamley,1986.盧卡斯Lu-CaS,1990);把技術進步歸於人力資本和物質資本共同積累的結果,人力資本積累主要通過教育與培訓支出和時間投入實現。人力資本和物質資本的生產可分為二種情況,一種是二者生產技術相同(Barro,1992),另一種是人力資本、物質資本生產採用不同的技術,生產中使用的人力資本份額不同。

2.技術進步採取了新的投入品(中間產品)和投入質量提高的形式,研究和發展(R&D)上的投資生產了質量更好,生產力更高的投入品,這樣舊的投入為新的投入所取代,產出得到提高。(羅默,Romer1989)。

3.技術進步具有外部性。一個企業的投資導致的人力資本積累和物質資本積累,即新知識和新技術從一個企業流向其它企業,一個國家的新知識和新技術也是這樣,當代的人力資本積累可以產生跨代的效應,這些都可以對產出的增加產生影響。

在新增長模型的基礎上,最優稅制理論有了新的發展,主要表現在有關促進技術進步的最優所得稅問題,包括資本所得稅和勞動所得稅及其相互關係。

1986年,切米利率先提出,在長期——在這裡假定居民的存在具有無限期界,如果為有限期界,則結果大為不同——最優資本所得稅率應為零。因為對資本所得課稅會導致資本投資的跨代扭曲效應,而對勞動所得應課以正稅,因為勞動所得稅只能產生期內勞動與閒暇選擇的扭曲,這和現實中對資本所得應課以重稅的觀點形成鮮明的對比。阿特卡森(Atkeson,1999年)等通過逐一放寬切米利的假設條件,檢驗並支持了切米利的觀點,認為對資本所得課稅是個壞主意。當人力資本作為內生投入參與生產時,其積累與物質資本積累一起構成了技術進步的基礎,對勞動和資本所得課稅會減低人力資本和物質資本的積累,進而降低增長率(金King,雷貝洛Rebelo,Picorrino,1993年,雷貝洛,1991年,皮科爾多,Picorrino,1993年等),所以,長期中,對資本和勞動所得的最優稅率都應為零(巴爾,Bull,瓊斯等,Jones,1993年,1997年,若比尼Roubinil,l996年)。

最優稅制理論

最優稅制理論對上述結論的研究包括二方面的探索:

其一是在理論上探討對資本(人力資本和物質資本)所得減稅的增長效應。盧卡斯(1990年)的一個封閉經濟的內生增長模型假定人力資本生產中物質資本的份額為零,即人力資本生產完全由人力資本投入而實現,模型的模擬結果顯示,當取消對資本所得課稅時,資本存量、消費和福利分別有一個顯著的增加(分別為60%、6%和5.5%),但經濟成長率沒有變。金和雷貝洛的模型則假定物質資本在人力資本生產中的份額為三分之一,當資本所得和勞動所得的稅率下降時,不僅資本存量和福利水平有明顯增加,經濟成長率的提高也是顯著的。這表明,模型假設中的人力資本生產和物質產出的生產中要素比例對分析的結果有很大影響。盧卡斯(1988年)得出,當人力資本和物質資本生產中使用的人力資本份額不同時,最優資本所得稅與勞動所得稅的課稅比例取決於二者生產中的相對人力資本密集程度。

皮科爾多把作為中間投入品的物質和人力資本同最終消費品區別開來,當人力資本和物質資本的生產與最終消費品生產中存在不同的物質資本密集度時,其相對高低就影響到人力資本和物質資本所得的最優課稅問題。如果資本生產中物質資本密集度高於消費品生產,那么對勞動所得的課稅應超過對資本所得的課稅,反之,應對物質資本所得課徵較多的稅。當人力資本積累和研究與發展產生的中間品共同作為增長的動力時,有模型顯示(埃納森等,Einarsson,1997年):減稅產生顯著的福利增加效應,而且中間品模型顯示出更大的福利效應。如,勞動所得稅或資本所得稅下降10個百分點(從25%到15%),中間品模型中,福利水平分別增加19.01%和16.4%。

其二是用經驗數據來檢驗。由於新增長理論沒有得出關於最優稅制問題的確定結論,經驗檢驗顯得尤為重要,但大多數經驗數據分析結果表明,稅率和增長無關(坦茲,Tanzi,2000年)。這表明立足於增長效應基礎上的最優稅制理論還有待發展與完善。

評價

最優稅制理論

最優稅制理論最優稅制的發展經歷了一個效率原則到兼顧公平原則的轉變。在自由主義的傳統下,人們注重的是效率,把公平放在理想中,二者是不可兼得的。最優稅制理論卻通過引入社會福利函式,運用數學方法,從理論上探討效率和公平的協調問題。最優稅制理論從最初的理想狀態回到了與現實結合的狀態。理想中的最優稅制是建立在信息完全對稱的假設基礎上的,而在現實中,個人能力是私人信息,政府無法掌握,信息存在著不對稱,最優稅制理論就是在正視這些問題的基礎上發展的,因此使得最優稅制理論研究具有意義。 最優稅制理論是對稅收調控作用的重新認識。在自由主義經濟學的傳統中,市場是萬能的,稅收要保持中性的原則,不能幹預市場的正常運行。但是隨著人們對市場失靈的認識,稅收被認為在存在失靈的領域具有調控作用。現代的最優稅制理論更加明確了稅收在市場中的調控作用,這種作用不僅在失靈領域,而且還作用於非失靈領域。政府可以通過稅收對市場運行進行調控,其目標定位於減少經濟波動、促進經濟成長、.增加就業和促進產業結構的最佳化。最優稅制理論無論是從假設上還是從模型建立的意義上,都是為調控經濟這個目標服務的,這使得我們對稅收的調控作用有了更深一步的理解。

2. 理論的局限性

不難看到,最優稅制理論是建立在假設基礎上的一種模型化的理論。其適用性還有待我們進行研究。畢竟市場是個複雜的綜合體,有些指標可以數量化,但諸如預期、偏好、心理、習慣等因素無法數量化,這為我們運用數學工具解決經濟問題帶來了麻煩。最優稅制理論忽略了政治、制度和管理能力因素,這也是最優稅制理論不能運用於實際的稅制選擇的主要原因。

羅森(Rosen)曾這樣評價最優稅制理論“他無意去預見現實世界稅制會成為什麼,也無意去解釋這些稅制為什麼會出現,因為這些理論很少關心制定稅制所依據的制度和背景”。布坎南(Buchanan)則認為該理論沒有把政治現實考慮進去,是一個極大的失誤,因為稅制的設計是在大的政治和憲法環境下制定的,如果忽略這一點,即使得出了理論上最優的模型也會是無效制度安排。雖然最優稅制理論為我們提供了一些理論標準,但這些理論標準並不是對任何國家都具有意義的,它建立的基礎是特定國家的經濟、政治、管理、文化、歷史等。而且,這一理論本身也並未盡善盡美。例如,作為最優稅制理論基礎是福利經濟學,財政學家們把稅收的公平原則、中性原則等與福利經濟學的原則結合起來,依據社會福利函式求得最優稅制的標準。但社會福利函式重點放在如何使效用最大化問題上,忽略了其他社會目標。

對我國稅制設計的啟示

最優稅制理論

最優稅制理論最優稅收研究了消費者的選擇如何被運用到稅制設計中來,這取決於政府可獲得的信息。即使政府消除了市場失靈、保證了競爭行為從而保證了生產效率,但政府也不可能擁有關於每個人的能力、秉賦、偏好以及生產可能性的信息。因此,政府只能根據消費者在選擇他們的工作時間、職業以及收入、消費方式的過程中所顯示的信息,設計最優稅收工具。所以稅制設計靈敏地依賴於可獲得的信息,進一步地講,依賴於具體可行的稅收工具。也就是說,政府可獲得的信息的微小變化對於可使用的稅收工具、稅制設計都具有深遠的影響。在我國關於個人收入的信息很少而且不可靠,非貨幣工資性的收入所占的比重過大,工資以外還有各種福利性分配,這些都游離於所得稅的稅基之外,所得稅的功能受到很大的限制。我們在運用最優稅收理論設計稅收工具時,應該充分考慮現實的稅收征管情況,而不能簡單地採納西方的理論。

(二)理論前提條件

最優稅收理論標準模型是在嚴格的假設條件下得出特殊的結論,不能被當作一般規則,實際運用到稅制設計時要謹慎。如最優稅收理論的均一稅率商品稅成立的條件是:(1)最優的統一總額收益;(2)同一的線性恩格爾曲線;(3)加性的分離;(4)收入的離差僅由工資率決定。上述這些假定是非常嚴格,在我國現實經濟生活中幾乎不存在。在我國不可能存在最優的統一總額收益,而且不同收入、不同宗教信仰導致在消費方式等方面存在實質性差別,所以我們應該在具體設計稅收時把這些因素考慮在內。在標準最優稅收理論中,稅制設計的唯一約束條件是有關偏好和稟賦的資料,但我國的制度、政治、行政管理、組織結構和文化方面與西方已開發國家存在著較大的差別,這些因素都會對最優稅收理論在我國的運用產生極大的影響。

(三)稅收對消費者福利和政府收入方式的影響

最優稅收標準模型假定:所得稅必須對所有納稅人的全部所得課稅,商品稅能夠對所有的商品課稅。但在我國許多稅種只有局部或特定的覆蓋面,這可能極大地改變了稅收歸宿。如我國的個人所得稅只覆蓋總人口的小部分,主要局限在城鎮地區,基本上沒有涉及到我國發達地區的農村,這可能使稅收歸宿明顯區別於西方的所得稅,所以在我國個人所得稅是個相對低效的稅收工具。我國的國情或者限制了稅收工具的範圍,或者改變了稅收工具的作用,因此我們在稅制設計時應該修改最優稅收理論的標準模型,拓展這一理論以適應我國不同於西方國家的國情。