計稅方法

(1)應納稅所得額的計算。

工資、薪金所得實行按月計征的辦法,按照《個人所得稅法》,從2叭1年9月1日起,工資、薪金所得以個人每月收入額固定減除3500元費用後的餘額為應納稅所得額。其計算公式為:

應納稅所得額=月工資、薪金收入一3500元

(2)減除費用的具體規定。

①附加減除費用。

個人所得稅法對工資、薪金所得規定的普遍適用的減除費用標準,為每月3500元。但是,對在中國境內無住所而在中國境內取得工資、薪金所得的納稅義務人和在中國境內有住所而在中國境外取得工資、薪金所得的納稅義務人,稅法根據其平均收入水平、生活水平以及匯率變化情況,確定每月再附加減除費用2800元。其應納稅所得額的計算公式為:

應納稅所得額=月工資、薪金收入-3500元-3200元

附加減除費用所適用的具體範圍是:

a.在中國境內的外商投資企業和外國企業中工作的外籍人員;

b.應聘在中國境內企業、事業單位、社會團體、國家機關中工作的外籍專家;

c.在中國境內有住所而在中國境外任職或者受僱取得工資薪金所得的個人;

d.財政部確定的其他人員。

此外,附加減除費用也適用於華僑和香港、澳門、台灣同胞。

②僱傭和派遣單位分別支付工資、薪金的費用扣除。

在外商投資企業、外國企業和外國駐華機構工作的中方人員取得的工資、薪金收入,凡是由僱傭單位和派遣單位分別支付的,支付單位應扣繳應納的個人所得稅,以納稅人每月全部工資、薪金收入減除規定費用後的餘額為應納稅所得額。為了有利於征管,採取由支付者方減除費用的方法,即只有僱傭單位在支付工資、薪金時,才可按稅法規定減除費用。計算扣繳稅款;派遣單位支付的工資、薪金不再減除費用,以支付全額直接確定適用稅率,計算扣繳個人所得稅。

上述納稅義務人,應持兩處支付單位提供的原始明細工資、薪金單(書)和完稅憑證原件,選擇並固定到一地稅務機關申報每月工資、薪金收入,彙算清繳其工資、薪金收入的個人所得稅,多退少補,具體申報期限,由各省、自治區、直轄市稅務局確定。

③僱傭單位將部分工資、薪金上交派遣單位的費用扣除。

對於外商投資企業、外國企業和外國駐華機構發放給中方工作人員的工資、薪金所得,應全額計稅。但對於可以提供有效契約或有關憑證,能夠證明其工資、薪金所得的一部分按有關規定上交派遣(介紹)單位的,可以扣除其實際上交的部分,按其餘額計征個人所得稅。

④境內、境外分別取得工資、薪金所得的費用扣除。

納稅人在境內、境外同時取得工資、薪金所得,應首先判斷其境內、境外取得的所得是否來源於一國的所得,如因任職、受僱、履約等而在中國境內提供勞務取得所得,無論支付地點是否在中國境內,均為來源於中國境內的所得,納稅人能夠提供在境內、境外同時任職或者受僱及其工資、薪金標準的有效證明檔案,可判定其所得是分別來自境內和境外的,應分別減除費用後計算納稅,如果納稅人不能提供上述證明檔案,則應視為來源於一國所得。若其任職或者受僱單位在中國境內,應為來源於中國境內的所得;若其任職或受僱單位在中國境外,應為來源於中國境外的所得,依照有關規定計稅。

⑤個人一次取得數月獎金、年終加薪或勞動分紅的費用扣除。

根據《國家稅務總局關於調整個人取得全年一次性獎金等計算徵收個人所得稅方法問題的通知》(國稅發9號)第二條規定:納稅人取得全年一次性獎金,單獨作為一個月工資、薪金所得計算納稅,並按以下計稅辦法,由扣繳義務人發放時代扣代繳。

a.先將雇員當月內取得的全年一次性獎金,除以12個月,按其商數確定適用稅率和速算扣除數。

如果在發放年終一次性獎金的當月,雇員當月工資薪金所得低於稅法規定的費用扣除額,應將全年一次性獎金減除“雇員當月工資薪金所得與費用扣除額的差額”後的餘額,按上述辦法確定全年一次性獎金的適用稅率和速算扣除數。

b.將雇員個人當月內取得的全年一次性獎金,按本條第(一)項確定的適用稅率和速算扣除數計算徵稅,計算公式如下:

如果雇員當月工資薪金所得高於(或等於)稅法規定的費用扣除額的,適用公式為:

應納稅額=雇員當月取得全年一次性獎金X適用稅率-速算扣除數。

如果雇員當月工資薪金所得低於稅法規定的費用扣除額的,適用公式為:

應納稅額=(雇員當月取得全年-次性獎金-雇員當月工資薪金所得與費用扣除額的差額)X適用稅率-速算扣除數。

⑥特定行業職工取得的工資、薪金所得的費用扣除。

為了照顧採掘業、遠洋運輸業、遠洋捕撈業因季節、產量等因素的影響,職工的工資、薪金收入呈現較大幅度波動的實際情況,對這三個特定行業的職工取得的工資、薪金所得採取按年計算、分月預繳的方式計征個人所得稅。年度終了後30日內,合計其全年工資、薪金所得,再按12個月平均並計算實際應納的稅款,多退少補。用公式表示為:

年應納所得稅額=[(全年工資、薪金收入/12一費用扣除標準)X稅率-速算扣除數]X12。

考慮到遠洋運輸具有跨國流動的特性,因此,對遠洋運輸船員每月的工資、薪金收人在統一扣除3500元費用的基礎上,準予再扣除稅法規定的附加減除費用標準。由於船員的一伙食費統一用於集體用餐,不發給個人,故特案允許該項補貼不計入船員個人的應納稅工資、薪金收入。

⑦個人取得公務交通、通訊補貼收入的扣除標準。

個人因公務用車和通訊制度改革而取得的公務用車、通訊補貼收入,扣除一定標準的公務費用後,按照“工資、薪金所得”項目計征個人所得稅。按月發放的,並人當月“工資、薪金所得”計征個人所得稅;不按月發放的;分解到所屬月份並與該月份“工資、薪金所得”合併後計征個人所得稅。

公務費用的扣除標準,由省級地方稅務局根據納稅人公務、交通費用的實際發生情況調查測算,報經省級人民政府批准後確定,並報國家稅務總局備案。

(3)應納稅額的計算方法。

①一般工資、薪金所得應納個人所得稅的計算。

工資、薪金所得適用九級超額累進稅率,按每月收人定額扣除3500元,就其餘額作為應納稅所得額,按適用稅率計算應納稅額。其計算公式為:

應納稅額=應納稅所得額X適用稅率一速算扣除數

或=(每月收入額一3500元)×適用稅率一速算扣除數。

由於個人所得稅適用稅率中的各級距均為扣除費用後的應納稅所得額,因此,在確定適用稅率時,不能以每月全部工資、薪金所得為依據,而只能是以扣除規定費用後的餘額為依據,找出對應級次的稅率。

②僱主為其雇員負擔個人所得稅額的計算。

在實際工作中,有的僱主(單位或個人)常常為納稅人負擔稅款,即支付給納稅人的報酬(包括工資、薪金、勞務報酬等所得)是不含稅的淨所得或稱為稅後所得,納稅人的應納稅額由僱主代為繳納。這種情況下,就不能以納稅人實際取得的收入直接乘以適用稅率計算應納稅額,否則,就會縮小稅基,降低適用稅率。正確的方法是,將納稅人的不含稅收入換算為應納稅所得額,即含稅收入,然後再計算應納稅額。

我們主要講解僱主全額為雇員負擔稅款的情況。應將雇員取得的不含稅收入換算成應納稅所得額後,計算單位或個人應當代付的稅款。計算公式為:

公式1:應納稅所得額=(不含稅收入額一費用扣除標準一速算扣除數)/(1一稅率)。

公式2:應納稅額=應納稅所得額×適用稅率一速算扣除數。

在上式中,公式1中的稅率,是指不含稅所得按不含稅級距對應的稅率;公式2中的稅率,是指應納稅所得額按含稅級距對應的稅率。對此,在計算過程中應特別注意,不能混淆。

③個人一次取得數月獎金應納個人所得稅的計算。

對個人一次取得的數月獎金、年終加薪或勞動分紅,可單獨作為一個月的工資、薪金所得,不再從中減除費用,就以一次取得的獎金總額作為應納稅所得額,按規定稅率計算納稅。

④不滿一個月的工資、薪金所得應納個人所得稅的計算。

在中國境內無住所的個人,凡在中國境內不滿一個月,並僅就不滿一個月期間的工資、薪金所得申報納稅的,均應按全月工資、薪金所得為依據計算實際應納稅額。其計算公式為:

應納稅額=(當月工資、薪金應納稅所得額x適用稅率一速算扣除數)x當月實際在中國境內的天數/當月天數。

如果屬於上述情況的個人取得的是日工資、薪金,應以日工資、薪金乘以當月天數換成月工資、薪金後,再按上述公式計算應納稅額。

⑤對實行年薪制的企業經營者應納個人所得稅的計算方法

我國在建立現代企業制度中試行的年薪制,是指企業經營者平時按規定領取基本工資,年度結束後,根據其經營業績的考核結果,再確定其效益收入。對實行年薪制的企業經營者取得的工資、薪金所得應納的稅款,可以實行按年計稅、分月預繳的方式計征.即企業經營者按月領取的基本收入,應在減除費用之後,按適用稅率計算應納稅款並預繳,年度終了領取效益收入後,合計其全年基本收入和效益收入,再按l2個月平均計算實際應納的稅款。計算公式為:

全年應納稅額=[(全年基本收入和效益收入/12一費用扣除標準)×適用稅率一速算扣除數]×12。

⑥對個人因解除勞動契約取得經濟補償金的計稅方法。

根據《國家稅務總局關於國有企業職工因解除勞動契約取得一次性補償收入征免個人所得稅問題的通知》精神,自2000年6月1日起,凡依法宣告破產的國有企業支付給職工的一次性安置費收入,免予徵收個人所得稅,其他企業支付給職工解除勞動契約的一次性補償收入,在當地上年企業職工平均工資的3倍數額內的,可免徵個人所得稅;超過該標準的一次性補償收入,應全額計稅。具體辦法為:對企業支付給解聘職工的一次性補償收入,可視為一次取得數月的工資、薪金收入,允許在一定期限內平均計算。方法為:以個人取得的一次性補償收入,除以個人在本企業的工作年限數(超過12年的按12年計算),以其商數作為個人的月工資、薪金收人,按照稅法規定計算繳納個人所得稅。個人在解除勞動契約後又再次任職、受僱的,已納稅的一次性補償收入不再與再次任職、受僱的工資薪金所得合併計算補繳個人所得稅。

籌劃五法

1.提高公共福利支出,間接增加職工收入。

可以採用非貨幣支付辦法,提高職工公共福利支出,例如免費為職工提供宿舍(公寓);免費提供交通便利;提供職工免費用餐;等等。企業替員工個人支付這些作為費用減少企業所得稅應納稅所得額,個人在實際工資水平未下降的情況下,減少了應由個人負擔的稅款,可謂一舉兩得。

2.工資分攤方法。

特定行業(指採掘業、遠洋運輸業、遠洋捕撈業以及財政部確定的其他行業)的工資、薪金所得應納的稅款,可以實行按年計算、分月預繳的方式計征。因此,這些行業的納稅人可以利用這項政策使其稅負合理化。其他行業納稅人遇到每月丁資變化幅度較大的情況時,也就可以借鑑該項政策的做法。

3.實行雙薪制。

個人取得的“雙薪”根據國稅函629號檔案的規定,國家機關、事業單位、企業和其他單位在實行“雙薪”制(指按國家規定,單位為其雇員多發1個月的工資、薪金所得計征個人所得稅,對“雙薪”所得原則上不再扣除必要費用,全額作為應納稅所得額按適用稅率計算納稅,但是如果納稅人取得“雙薪”當月的工薪所得不足800元的,應該以“雙薪”所得與當月工資、薪金所得合併減除800元後的餘額作為應納稅所得額,計算繳納個人所得稅。

例如:廣東信達利公司稅務總監2003年12月獲得工資所得5000元。因該年納稅管理和納稅籌劃工作取得較大成效,公司當月擬發放年終獎25000元給他。為合法節稅,該公司採取將年終獎中5000元作為“雙薪”,其餘20000元作為獎金。

(1)納稅籌劃前。

①工資應納個人所得稅=(5000-800)x15%—125=505(元);

②年終獎應納個人所得稅=25000x25%-1375=4875(元);合計應納個人所得稅=505+4875=5380(元)。

(2)納稅籌劃後。

①工資應納個人所得稅=(5000-800)X15%-125=505(元);

②“雙薪”應納個人所得稅=5000x15%-125=625(元);

③年終獎應納個人所得稅=20000x20%-375=3625(元);

合計應納個人所得稅=505+625+3625=4755(元)。

以上兩方案比較,後者比前者少納個人所得稅625元(即5380-4755)。

4.獎金均衡發放方法。

獎金屬於工資的範疇,應該按工資所適用的九級超額累進稅率由扣繳義務人代扣代繳個人所得稅。但是企業是按月份發放獎金,還是按季度、半年或全年發放獎金,在個人所得稅法的規定上是不同的。根據國稅發206號檔案,如果是按月發放獎金,應該將發放的獎金與當月的工資合併繳納個人所得稅;如果是集中數月發放獎金,按稅法規定不能平均到每月與工資合併繳納個人所得稅,而應該單獨做一個月的工資處理。對在中國境內無住所的個人,其取得的數月獎金也是全額按適用稅率計算繳納個人所得稅,並且不再按居住天數進行劃分計算;如果無住所的個人在擔任境外企業職務的同時,兼任外國企業在華機構的職務,但是並不實際或不經常到華履行在華機構職務,對其一次取得的數月獎金中屬於全月未在華的月份獎金,依照勞務發生地原則,可不作為來源於中國境內的獎金收入計算納稅。可見,如果獎金所得一次性發放,由於其數額相對較大,將適用較高稅率。這時,如果採取分攤籌劃法,就可以節省不少稅款。

具體操作時,企業可以將獎金進行細化,拿出一些獎金按月發放,留一些獎金按季考核發放,最後再保留一部分獎金用於“拉差距”在年終發放。這樣,從總體上說,稅負就會獲得減輕。

例如,梁某應聘北京智董公司工作,該公司效益一貫較好,他每月工資為2000元,2003年]2月公司為其發放年終獎36000元。

(1)不進行納稅籌劃:

①全年工資應納個人所得稅=[(2000-800)X10%-25]X12=1140(元);

②年終獎應納個人所得稅=36000x25%-1375=7625(元);以上總計應納個人所得稅8765元(即1140+7625)。

(2)若進行納稅籌劃,採取將年終獎改為每月預發的辦法,則:

全年應納個人所得稅=[(2000+3000-800)X15%-125]X12=6060(元)。

兩個方案相比較,後者比前者少納個人所得稅2705元(即8765-6060)。

5.實行年薪制方法。

對實行年薪制的企業經營者取得的工資、薪金所得應納的稅款,可以實行按年計稅、分月預繳的方式計征。其計算公式為:

應納稅額=[(全年基本收人和效益收入÷12—費用扣除標準)X適用稅率—速算扣除數]X12

以上公式說明,對年薪制個人所得稅的計算方法實際上是將經營者個人的全年收人總額按12個月平均分攤計算,這樣可以有效地避免超額累進稅率帶來的高稅負。

區分

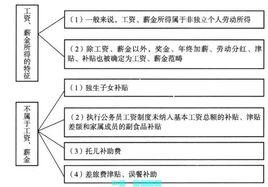

工資、薪金所得是個人從事非獨立個人勞務活動,即在機關、團體、學校、部隊、企事業單位及其他組織中任職,受僱而得到的報酬,勞務報酬所得是個人獨立從事各種技藝,提供各項勞務所取得的報酬。兩者的主要區別在於,前者支付所得的單位或個人與所得人之間存在相對穩定的僱傭與被僱傭關係,後者則不存在著這種關係。個人兼有不同的勞務報酬所得的,應當分別減除費用,計算繳納個人所得稅。

相關條目

個人所得稅

勞務報酬所得

稿酬所得

特許權使用費所得

財產租賃所得

財產轉讓所得

偶然所得

參考文獻

1 索曉輝主編.看圖學納稅.廣東經濟出版社,2011.06.

2 張鵬飛編著.稅法.科學出版社,2011.04.

3 邢銘強主編.納稅實戰技能即學即用 納稅實務300個關鍵點.黃山書社,2011.06.

4 《辦稅顧問》編寫組編.辦稅顧問.廣州出版社,2005年12月第1版.

5 彭夯,蔣懿智編著.企業稅收籌劃實務.清華大學出版社,2003年04月第1版.