概況

基本利率

基本利率基本利率在西方國家傳統上是中央銀行的再貼現利率,不過也不盡然,英國的基本利率就是倫敦銀行間同業拆借利率。著名的基本利率有倫敦同業拆放利率(LIBOR)和美國聯邦基本利率。

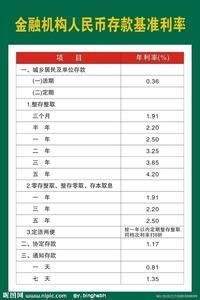

在中國,以中國人民銀行對國家專業銀行和其他金融機構規定的存貸款利率為基本利率。具體而言,一般普通民眾把銀行一年定期存款利率作為市場基本利率指標,銀行則是把隔夜拆借利率作為市場基本利率。

基本特徵

基本利率

基本利率基本利率必須具備以下幾個基本特徵:

(1)市場化。基本利率必須是由市場供求關係決定,而且不僅反映實際市場供求狀況,還要反映市場對未來的預期;

(2)基礎性。基本利率在利率體系、金融產品價格體系中處於基礎性地位,它與其他金融市場的利率或金融資產的價格具有較強的關聯性;

(3)傳遞性。基本利率所反映的市場信號,或者中央銀行通過基本利率所發出的調控信號,能有效地傳遞到其他金融市場和金融產品價格上。

國債利率

中國人民銀行中國基本利率——國債利率(具體地講是國債二級市場的收益率)最適合充當基本利率。

中國人民銀行

中國人民銀行第一,國債的信譽最高。國債是中央政府以其徵稅權為擔保而發行的債務,只要不發生政治危機,國債幾乎是沒有風險的。所以,國債在所有金融產品中信譽最高、風險最低,被譽為“金邊債券”。無論在投資實踐中,還是在理論分析中,要選擇無風險利率,非國債利率莫屬。

第二,國債市場是我國財政政策和貨幣政策的最佳結合點,進入流通市場的國債成為跨資本市場和貨幣市場的金融產品,與各類金融產品具有較強的關聯性。所以,選擇國債利率作為基本利率,滿足基本利率的基礎性要求,能有效地傳遞市場信號和調控信號。

第三,國債發行規模的不斷擴大和發行方式的市場化,國債期限品種結構的多樣化,使國債在質和量上都有了突破;同時,銀行間債券市場的形成,國債二級市場交易規模也在不斷擴大,國債流動性明顯增強。國債市場的發展使國債利率的市場影響力在不斷上升,金融機構在國債發行市場的投標、一般投資者的投資決策,都會考慮國債二級市場的收益率。國債利率已自然而然地充當起基本利率的角色。

聯邦基金利率

基本利率

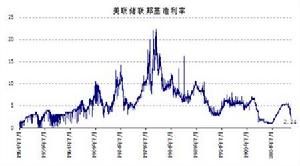

基本利率聯邦基金率的作用日漸突出。近兩年來,聯邦基金率在美國的巨觀調控中出盡了風頭,它們的準備率基本沒有變化,再貼現率只是跟在聯邦基金率後面轉悠,唯有聯邦基金率在那兒0..25%地上串上跳。它有效地調節了美國、甚至世界經濟的運行,因此有必要對聯邦基金率有個深入的了解。

所謂聯邦基金率是指美國同業拆借市場的利率,其最主要的是隔夜拆借利率。這種利率的變動能夠敏感地反映銀行之間資金的餘缺,美聯儲瞄準並調節同業拆借利率就能直接影響商業銀行的資金成本,並且將同業拆借市場上的資金餘缺傳遞給工商企業,進而影響消費、投資和國民經濟。儘管,對聯邦基金率和再貼現率的調節都是由美聯儲宣布的,但是,其方式則有行政規定和市場作用之分,其調控效果也有高低快捷的很大差別,這也許這正是聯邦基金率逐漸取代再貼現率,發揮調節作用的一個重要原因所在。

作為同業拆借市場的最大的參加者,美聯儲並不是一開始就具有調節同業拆借利率的能力的,因為它能夠調節的只是自己的拆借利率,所以能夠決定整個市場的聯邦基金率。其作用機制應該是這樣的,美聯儲降低其拆借利率,商業銀行之間的拆借就會轉向商業銀行與美聯儲之間,因為向美聯儲拆借的成本低,整個市場的拆借利率都將隨之下降。如果美聯儲提高拆借利率,在市場資金比較短缺的情況下,聯邦基金率本身就承受上升的壓力,所以它必然隨著美聯儲的拆借利率一起上升。在市場資金比較寬鬆的情況下,美聯儲提高拆借利率,向美聯儲拆借的商業銀行就會轉向其它商業銀行,聽任美聯儲的拆借利率孤零零地“高處不勝寒”。但是,美聯儲可以在公開市場上拋出國債,吸納商業銀行過剩的超額準備,造成同業拆借市場的資金緊張,迫使聯邦基金率與美聯儲的拆借利率同步上升。因為,美聯儲有這樣干預市場利率的能力,其反覆多次的操作,就會形成合理的市場預期,只要美聯儲提高自己的拆借利率,整個市場就會聞風而動,進而美聯儲能夠直接宣布聯邦基金率的變動,至於美聯儲是否要輔之以其它操作手段也就變得不那么重要了。

經濟展望

在美國

經濟展望

經濟展望作為聯儲“適度”緊縮政策的繼續,預計聯邦資金利率將從1.5%提高至1.75%。分析師稱,聯儲官員已經明確表示,儘管已經連續加息兩次,但他們認為當前聯邦資金利率的低水平仍然是無法持久的。由於預期加息的經濟學家占絕大多數,因此討論的焦點主要圍繞FOMC今年最後兩次政策會議(2008年11月10日和12月14日)上是不是會繼續加息。目前,債券市場--透過聯邦資金利率期貨契約--反映出聯儲將在十一月加息一碼,而在隨後的十二月會議上將暫停加息。交易稀薄、次年夏季到期的期貨契約則反映出,

今後七次聯儲會議中可能有四次加息。過去20年,全球處於降息周期,美元LIBOR從1984年的13.75%下降到2004年的1%,走過了下跌5浪,從2004年中開始回升,目前到5.75%左右,其他主要國家利率走勢類同。

在中國

中國商品價格過低的原因是產能過剩,產能過剩的原因是投資過熱,投資過熱的原因是資源價格低(包括土地、勞動力、資金、環境、政策門檻),企業仍有利可圖,特別是外資(政策優惠多,超國民待遇)。但是,中國的資源價格不可能繼續低下去,現在政府意識到了這點,並提出了一系列新的政策,包括可持續發展戰略、以人為本理念等。這意味著中國的資源價格將不再便宜,包括人力資本、土地價格、資金成本、環境成本、資質門檻等。

相關詞條

| 利息稅 | 指數基金 | 可交換債券 | 紅籌指數 |

| 大盤指數 | 道瓊斯商品價格指數 | 羅傑斯國際商品指數 | ISM指數 |