所謂全息角度線,就是根據某一點上價格上下變動的波動率所畫出的線路,畫全息角度線的目的,即依其脈絡尋找出

全息角度線

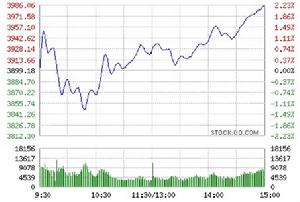

全息角度線股價在單方向運動時候時,除了左邊某一價波動的低點畫全息角度線外,也應在左邊某一股價波動的高點畫一全息角度線,於是股價便在這兩條直線內上下波動,這就是上升角度線軌道。股價在下跌行情時,除了在左邊某一天股價波動的高點畫一全息角度線外外,也要在左邊股價波動的低點畫全息角度線,股價在這兩條直線內上下波動,這就是下跌角度線通道。股價在橫向整理時可形成橫向箱型趨勢線。

買賣點

1.無論是在上升或下跌趨勢軌道中,當股價觸及上方的壓力線時,就是拋空的時機;當股價觸及下方的支撐線時,就是買進的時機。

2.若在上升趨勢軌道中,發現股價突破上方的壓力線時,證明新的上升趨勢線即將產生。

3.同理,若在下跌趨勢中,發現股價突破下方的支撐線時,可能新的下跌趨勢軌道即將產。

4.股價在上升行情時,一波的波峰會比前一波峰高,一波的波谷會比前一波谷高;而在下跌行情時,一波的波峰比前一波峰低,一波的的波谷會比前一波谷低。

5.處於上升全息角度線軌道中,若發現股價無法觸及上方的壓力線時,即表示漲勢趨弱了。

理解分析

上升角度線分析

全息角度線

全息角度線(1)買賣點分析:

在股價上升趨勢中,當股價下跌而觸及期價上升全息角度線,便是絕佳的買點(買進信號),投資者可酌量買進股票。

當股價上升而觸及股價上升趨勢線之而量比沒有放大,股價回落,便是股票絕佳之賣點(拋空信號)。

全息角度線波段幅度依據艾略特波段分析認為:角度線操作分三波段,每一波段上升幅度皆同,投資者可以等幅測量,比如第一波由21.00元上升至 22.00元,拉回21.50元,第二波由21.50元上升至22.50元,拉回22.00元,第三波可上升至23.00元左右。

(2)行情分析:一輪行情主要由原始、次級或短期波動所組成,股價一波比一波高,每兩個底部低點全息角度線重疊 ,一般而言,原始趨勢線較為平緩,歷經時間較長,而次級或短期趨勢線較為陡峭,其歷經時間有時甚短。

原始全息角度線:一般市場之原始角度線的建立往往歷經相當長時間(短則一二月長則一二年)的波動,其角度較小,約為30度。

短期全息角度線:指市場之各次級滾動,以各波之底部低點為基準點延伸,其經歷之時間較短,一般為數周,這波動所建立,其角度較陡,約為45度角,有時甚至在60度角以上(尤其在市場初期最易出現)。

全息角度線之支撐與壓力:在股價上升趨勢中,遇到以往密集成交區或其他阻力位,在某個股價價位上,賣壓很大,阻止股價上升,或進行使止升走勢的期價反轉下跌。

整理趨勢線分析

矩形整理在期貨市場亦稱為箱形整理。股價在某一價格區上下移動,移動之軌道由兩條平行於橫軸之平行線所界定,其形狀就像幾何圖形的矩形或長方形,矩形整理亦稱為箱形整理。箱形整理形態通常出現在股價上升走勢或下跌走勢之初期或中期,若箱形出現在股價上升走勢或下跌走勢之末期,往往形成反轉形態,而非整理形態。

(1)箱形整理形態一般在期價上升波完成或下跌波完成之後出現;

(2)成交量配合箱形整理的完成,起初大量而逐步萎縮,一直到股價突破箱形整理為止;

(3)股價最遲必須在三至四周內按預定的方向突破。向上突破初期時箱形向上平移;向下跌破時箱形向下平移,暴漲暴跌的情況除外。若不符合上述特徵,箱形整理有可能失敗而成為箱形反轉。

下降角度線分析

全息角度線

全息角度線原始下跌全息角度線:一般空頭市場之原始下跌趨勢線經歷之時間較原始上升趨勢線為短,約為(一至二個月),其下降之角度較為平緩約為30度角。

短期下跌趨勢線:指空頭市場之次級波動,以各反彈頂點為基準點向下延伸,其經歷之時間甚短,一般為數日或數周之波動所建立,其下降之角度約為60度角左右。股價下跌,遠離期價下降趨勢線,負乖離太大,30日乖離率這-15-30時,股價會反彈。

(2)空頭行情時,一般下降波段分為三波段,完成後方有二波段之反彈行情。在多頭市場時,下降一般為二波段之行情。

中心全息角度線分析

(1)在股價趨勢線中,除上升、下跌、盤整等趨勢線外,有一種角度線,股價經常順著中心趨勢線,呈現上下對稱或不對稱的波動,這種股價圍繞趨勢線進行上下波動的走勢

(2)中心趨勢線有三種:

A.上升中心線。股價可以是從低檔上揚,先將上升中心線當作是壓力線,在一次或多次上沖後,終於突破上升中心線而上揚,在股價上揚後,仍有一次或多次拉回的走勢,中心線此時由壓力線轉為支撐線。股價也可能是從高檔下跌

全息角度線

全息角度線B.下跌中心線,股價圍繞下跌中心線在波動,股價走勢為:由上而下,中心線由支撐線轉為壓力線;由下而上,中心線由阻力線為支撐線)。

C.水平中心線,股價呈現箱形的上下整理,其中心線往往是水平線,股價可能在中心線下波動,然後突過中心線之上,或稱在中心線之上波動,然後跌破中心線而下。

(3)中心角度線的使用要領:

1.壓力:無論中心趨勢線是上升、下跌或水平,當股價由低點向上,常在接觸到中心線時,面臨壓力而下跌。

2.支撐:當股價由高點向下時,在股價接觸中心線時,會面臨支撐,股價通常在此反彈。

3.中心線的作用。長期高低點所連線的趨勢線,影響力最大,其次是中期高低點所繪的趨勢線,短期高低點所繪的趨勢線力量較小。因此,股價碰到短期趨勢線,僅短期回檔,若碰到中期趨勢線,則回檔在10%左右,若碰到長期趨勢線,通常會有一次中期回檔整理。

4.中心線也會出現扇形效果。有時趨勢線划起來可能很多條,因此有時會在某個價位形成多條中心線交叉,這個點便會因力量交叉凝集,而成為一個較大的支撐或壓力點,甚至使行情產生反轉。