背景

國內外的歷史經驗表明,光伏行業受到政策影響頗大,其主要原因也是受到國家補貼政策的刺激,提前釋放了市場需求。而這種市場需求隨著扶持政策的推出,變得十分的不穩定。這種市場風險,給本來就是新興產業的光伏行業帶來了企業難以承受的風險。資本市場本身具有發現、轉嫁和規避風險的功能。如何更好地利用資本市場,結合資本市場的最新發展推出適當的金融產品是目前光伏產業的當務之急。金融市場的放開,光伏政策利好凸顯,以及電站高投資回報率的特點,催生了極具吸引力的金融產品——光伏電站資產證券化。

2013年初,SOLARZOOM光伏太陽能網聯合上海證券推出了光伏電站資產證券化這一業務,為危中尋機的光伏企業帶來了發展契機,也讓光伏電站的商業模式得到了創新。

意義

太陽能光伏電站初期投資大、投資回收期長,但收益相對穩定,這些特點非常適合證券化的標的資產。借鑑國外成熟的模式,已建電站可實現資產證券化操作,未建的(特別是分散式光伏)電站適合開發金融產品。光伏電站資產證券化為企業開闢了一條低成本的融資新途徑;與此同時,為機構投資者提供了類固定收益類投資品種,拓寬了投資領域,提高投資收益率並分散了投資風險。因此,電站資產證券化這一新型金融業務的推出,無論對光伏行業還是對資本市場,都不啻為利好訊息。

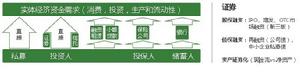

資產證券化較傳統的融資渠道有著不可比擬的優勢。銀行貸款、首次上市和上市公司再融資是中國企業最熟悉的三種傳統融資渠道。但是,受到項目回報率低、資產負債率高、融資成本高等種種問題的局限,融資渠道經常受阻。因此,實體經濟中的項目投資回報率無法暢通地傳遞至投資人,風險也有疊加。而資產證券化過程,將項目直接關聯至投資人,項目風險打包整合獨立管理。實現風險收益相對透明與可控,風險並不會在融資人主體上疊加,從而降低融資成本。

融資模式

實體企業融資需求主要產生於消費、投資、生產和流動性等需求。根據需求的不同,通過不

資產證券化的四種形式

資產證券化根據資產種類不同,分為信貸資產證券化、實體資產證券化、現金資產證券化

資產證券化的優勢

1、融資門檻低,廣泛的市場需求即使資信度不高的企業,只要有優良資產及其帶來的穩定現金流,就可以設計資產證券化產品。該類產品能夠滿足大多數厭惡風險但追逐高於存款利息的廣大投資人群體。

2、成本較低

例如企業資信BBB,資產資信AAA,融資期限為3年。年利率僅為5%~6%,接近甚至低於同期銀行貸款利率。若以企業資信BBB貸款,則利率可能達到8%~9%或無法獲得。

3、操作簡便

項目設計、申報材料製作、審批、發行、運行,相比企業債和短期融資券簡便。

4、期限靈活

融資期限根據證券化資產及其收益狀況、融資方意願而定,有半年~5年不等。

5、資金用途不受限制

企業融資的資金用途不受限制,無後續監管。(業內普遍在說明書中披露說明)

6、政策的支持

中國證監會在積極推動券商開展資產支持收益專項資產管理計畫業務。

7、創新產品,利益共贏

(1)為企業開闢了一條低成本的融資新途徑;

(2)為機構投資者提供了類固定收益類投資品種,拓寬投資領域,提高投資收益率並分散了投資風險。

四種模式介紹

模式一:電費受益權轉讓模式最基礎的模式(中國式轉讓)。

由於缺乏SPV的法律定義,所以目前國內主要以建設運營公司為融資主體,並負責後期運維。

實際測算現值的現金流是電費-運維費用後的淨現金流。

對融資主體信用要求較高。

模式二:融資平台公司增信模式

由於多數中小企業和民營企業的融資成本較高,這樣可以安排資信較高的平台企業,收購電站,並通過ABS轉讓退出。相當於平台企業利用自有專業能力和優質資信幫助光伏產業降低融資成本,並從中獲利。這裡電站估值與銀行估值不同,ABS主要關注未來現金流,以折現的形式,定價現值。銀行一般以淨資產(造價)估值項目,並以一定比例折價貸款,也就是資產負債率有一定的比例。電站估值(請參照估值模型)。

模式三:BOT(build—operate—transfer)

該模式主要考慮到涉及政府項目的需求,基本與分期付款模式類似。

此時,項目本身融資主體信用基本與地方政府財政信用關聯。成熟模式已有。但是牽涉到政府項目的監管政策近期變化較大,資產證券化產品審核周期較長。

模式三:BOT(build—operate—transfer)

該模式主要考慮到涉及政府項目的需求,基本與分期付款模式類似。

此時,項目本身融資主體信用基本與地方政府財政信用關聯。成熟模式已有。但是牽涉到政府項目的監管政策近期變化較大,資產證券化產品審核周期較長。

模式四:融資租賃模式

融資租賃模式中融資主體是租賃公司 。

這樣融資主體風險與項目風險分開,可以優勢互補,進一步降低融資成本,從而提高融資總額。

相關政策

2013年4月19日,國家發改委日前下發《關於進一步改進企業債券發行審核工作的通知》(下稱《通知》),將對企業債發行申請,按照“加快和簡化審核類”、“從嚴審核類”以及“適當控制規模和節奏類”三種情況進行分類管理,其中國家重點支持範圍和信用好的發債申請將列入加快和簡化審核。《通知》明確指出,太陽能光伏和風電套用項目作為調結構類項目將被重點支持。業內人士分析稱,國家重點支持太陽能光伏發電項目發債,無疑為國內光伏套用市場的大規模開啟增加了政策砝碼,對長期以來光伏企業面臨的資金缺、融資難和風險高的困境指出了一條明路。