起源

特許金融分析師(Chartered Financial Analyst®),又譯為註冊金融分析師,簡稱CFA。CFA是證券投資與管理界最具權威的一種職業資格,CFA特許狀是由CFA協會®(CFA Institute®)所授與,該組織是全世界上最著名的投資行業專業團體之一。

註冊金融分析師計畫是美國註冊金融分析師學院於1963年設立,由總部設在美國吉尼亞州的非贏利組織投資管理與研究協會負責管理。註冊金融分析師認證是金融分析領域全球公認的最高標準,該標準不僅用來衡量金融分析師的業務能力,也同理代表其誠信程度。投資管理與研究協會在全球擁有十萬會員,上百個會員協會和分會,其宗旨是通過上的精益求精和誠信,建立並保持最標準來促進全球投資行業的利益。

CFA協會採用三個級別的考試來判定考生是否可以成為一名合格的CFA持證人。由於CFA資格考試採用英文,候選人首先應掌握金融知識外,對於英語非母語的專業人士來說還必須具備良好的英文專業閱讀能力。 CFA知識體系反映了全球投資行業不斷發展變化的理論和實踐的系統知識。CFA知識體系涵蓋了投資分析行業必備的專業知識:如倫理與職業標準 / 定量分析方法 / 宏個體經濟學 會計學 / 公司理財 / 世界金融市場與投資工具 估值與投資理論 / 固定收益證券及其管理 / 權益投資分析 其它種類投資工具的分析 / 投資組合管理等等。

CFA項目的一大特色就是誠信。僱主與投資人對基金經理和金融分析師的信任來自於CFA持證人對道德倫理準則的遵守,不違背職業使命。建立之初,CFA持證人一直秉承遵守倫理準則,不斷建立和維護他們在全球投資界誠信的形象。

職業前景

CFA在國際上認可度如何? CFA適合什麼樣的工作?

正如獲取CFA特許資格認證顯示了投資專才對更高標準的執著追求,聘用CFA特許資格認證持有人也表現了公司對此的重視。全球金融機構的僱主都將CFA特許資格認證視為卓越的專業標準。憑著如此廣泛的認同,CFA特許資格認證持證人在國際職場上享有明顯的競爭優勢。CFA特許資格認證持有人通常就職於投資公司、互惠基金公司、證券公司、投資銀行等,或成為私人財富經理。 在中國大陸擁有最多CFA特許資格認證持有人的僱主包括普華永道、中國銀行、中國工商銀行、中國國際金融有限公司、滙豐銀行、中國中信、法國巴黎銀行、瑞銀、德勤、安永會計師事務所、中國平安保險、招商局集團、國泰君安證券股份有限公司等。

CFA薪資水平

作為緊缺人才,全球擁有CFA認證的約10萬人,中國內地地區僅約2000人,因此CFA有著令人羨慕的高收入:

CFA年收入統計(單位:美元):美國19萬;英國20萬;新加坡11.3萬;香港13.6萬;加拿大10.8萬;全球平均17.8萬。

CFA與MBA年收入比較(單位:美元):哈佛MBA在美平均年薪12.8萬,CFA在美平均年薪17.8萬。

考試科目

CFA 的課程以投資行業的實務為基礎。CFA 協會定期對全球的特許金融分析師進行職業分析,以確定課程中的投資知識體系和技能在特許金融分析師的工作實踐中是否重要。考生的Body of KnowledgeTM ( 知識體系) 主要由四部分內容組成:倫理和職業道德標準、投資工具(含數量分析方法、經濟學、財務報表分析及公司金融)、資產估值(包括權益類證券產品、固定收益產品、金融衍生產品及其他類投資產品)、投資組合管理及投資業績報告。

CFA 一級考試課程著重於投資評估和管理的工具,還包括資產估值和投資組合管理技巧的入門介紹。 一級考試(Level 1)形式為選擇題(Multiple Choice),每卷各120 題,共240 題;

CFA 二級考試課程著重於資產估值及投資工具的套用(包括經濟學、財務報表分析和數量分析方法)。 二級考試(Level 2)形式為案例選擇題(Multiple Choice),每卷各60 題,共120 題;

CFA 三級考試課程著重於投資組合管理,還包括投資工具的使用戰略,以及個人或機構管理權益類證券產品、固定收益證券、金融衍生產品和其他類投資產品的資產評估模式。

三級考試(Level 3)的考試形式是50% 的論文寫作及50% 的案例題分析。倫理和職業道德標準是CFA 三個級別考試課程中均強調的內容。

報考條件

1. 擁有學士學位或相當的專業水準以上,對專業沒有任何限制;

大學學習年限與全職工作經驗合計滿四年;

如果申請人不具備學士學位,而是具備相當的專業水準,也可被接受為候選人。CFA會用工作經歷來考核申請人的專業水準,一般來講,4年的工作經歷即被視為替代學士學位。這4年的工作經歷,不一定要從事投資領域相關工作,只要是合法、全職、專業性的工作經歷都可被接受;

在校大學生,最早可在畢業前18個月內註冊報名考試。

2. 遵守職業道德規範

3. 完成註冊和報名以及支付費用

4. 能夠用英語參加考試

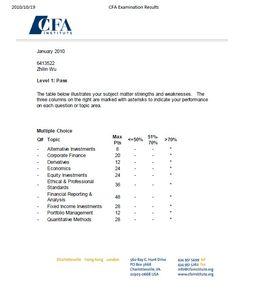

評分標準

CFA考試成績通過標準:

1.考試成績分為"Pass"或者"Fail"。

2.成績一般在考試結束後45天內公布。

3.評分體系: CFA考試中會對各個科目單獨評分,每個科目的成績分為三檔:<=50%、51%-70%、>70%.CFA協會會把考生各個科目成績匯總做加權平均,從而評判考生是否能通過考試。

4.CFA協會官方尚沒公布具體的通過標準,以下標準為根據歷年考生的實際通過情況進行估算的:考生正確的答案數量>=全球成績排名前1%的考生的平均正確答案數量的70%。

例如:試題總量為240題,全球成績排名前1%的考生的平均正確答案數量為220題,那么考生必須答對220*70%=154題才可通過本次考試。

5.Ethics部分的影響:如果考生成績在及格線邊緣,那Ethics的成績會對考生是否通過考試產生重要影響,如果考生Ethics的成績很好的話,跟那些同等分數的考生相比會有更多的機會通過考試,所以考生應該更加重視這部分內容。

CFA考試國內考點

考試地點:

6月國內大陸地區CFA考點:北京、上海、廣州、南京、成都、天津。

12月國內大陸地區CFA考點:北京、上海、廣州。

補充說明: 每個城市有若干個考點,具體考點由CFA協會統一安排,一般在考前一個半月開放准考證列印通道的時候公布每位考生的具體考點。

考試時間

2012年1月,CFA協會公布官方訊息,從2012年12月的考試起,全球CFA考試日期都調整為當年6月和12月的第一個周六。

考試時間:

CFA一級考試每年舉行兩次,分別在每年六月和十二月的第一個周六;

二、三級考試每年舉行一次,在每年六月的第一個周六。

獲取證書

最快多久可以拿到證書?

一般來說最短是三年。對於中國考生來說,在12月份註冊報名CFA Level 1考試,最短兩年半完成。 每年6月有CFA Level 1、CFA Level 2、CFA Level 3考試,12月只有CFA Level 1。

怎樣才能拿到證書?

i.依次通過三個級別的考試;

ii.具有四年或以上的CFA 認可的與投資決策過程相關的專業工作經驗(相關經驗可在考前、考中、考後積累);

iv.提交兩封引薦人Sponsor的推薦信;

v.申請成為CFA及所在協會的會員資格(membership);

vi.遞交職業品行陳述。

CFA證書有效期

CFA證書終身有效(2008年曾要求過7年內通過3個級別考試,該規定現已取消)

考試動態

2012年CFA新考綱和2011年相比,2012年CFA一、二、三級考試內容都有一定的調整,特別是一級經濟學,2012年經濟學幾乎完全顛覆了以往的內容,變動極大;另外二級的股票、和三級的行為金融都進行了調整。根據常年對CFA考試的研究,調整過的知識點一定是考試的重點,請考生在複習時關注。同時,在選擇複習資料時,大家網建議大家以原版書為基礎,配合學習精要,在理順知識脈絡的同時,兼顧到對於知識完整性的把握。

培養計畫

中國註冊金融分析師培養計畫是由國務院發展研究中心金融研究所和中國企業聯合會領導的,旨在為中國各類金融企業和金融專業中介機構培養一批國際化、專業化的金融中高端人才,是我國第一個與國際接軌、面向中高端金融和財務專業人士的系統培養計畫,是當前我國金融領域最高水平的一個培養計畫和培訓體系。

項目背景

根據中共中央、國務院《 2002-2005人才發展綱要》,貫徹黨的十六大關於加強職業教育和培訓,發展繼續教育,構建終身教育體系的精神,落實《中共中央、國務院關於進一步加強人才工作的決定》,及《行政許可法》的相關規定,中國企業聯合會根據企業的需求和自身的優勢,在全國範圍內開展企業管理崗位培訓。在中國金融業全面開放和競爭加劇的背景下,為中國各類金融企業和金融專業中介機構培養一批國際化、專業化的金融中高端人才,全面提升中國金融業的競爭力,成為一項國家戰略;另一方面,隨著國內現代企業資本運作常態化、投資渠道不斷拓寬,以及企業自身與

金融業的交流越來越頻繁,為中國大中型企業培養一批視野開放、專業過硬的財務和投資專才隊伍已經變得日益迫切。國務院發展研究中心金融研究所 和中國企業聯合會在國際著名金融專業培訓機構“Stalla Review”全力支持下,為提高我國金融和財務從業人員的素質,加速中高級金融、財務人才的培養,結合中國金融機構和廣大企業對金融和財務專業人才的實際需要,組織開發了“中國註冊金融分析師培養計畫”。在全國範圍內開展該項培養計畫,國務院發展研究中心金融研究所與中國企業聯合會共同設立“中國註冊金融分析師培養計畫執行辦公室”負責該項培養計畫在全國範圍內的組織實施工作。

培養目標

註冊金融分析師(一級):掌握國際先進金融理念,具備在金融、財務和投資領域的工作能力;

註冊金融分析師(二級):在開放的金融市場中,具備金融研究、投資分析和財務分析的諸多實踐技能,能夠獨立開展金融研究和投資分析工作;

註冊金融分析師(三級):在開放的金融市場中,具備從事高端金融市場研究、複雜投資決策和資本運作的能力。

考試介紹

制度形成

CFA是“註冊金融分析師”(CharteredFinancialAnalyst)的簡稱,它是證券投資與管理界的一種職業資格稱號,由美國“註冊金融分析師學院”(ICFA)發起成立。該學院最初是在1959年6月由美國“金融分析師聯合會”(FAF)同意在弗吉爾亞的夏洛茨維爾市與弗爾市與維吉尼亞大學聯合設立。1962年1月,ICFA與FAF一起成立了美國“投資管理與研究協會”(AIMR)。“註冊金融分析師學院”設立的宗旨是提高投資決策人員的各方面專業水平,並通過授與CFA稱號來確信從來人員具有高級職業水平。學院設立之初,恰好美國證券交易委員會(SEC)完成了一個“證券市場專項研究”報告,該報告除了分析60年代初的美國證券市場外,也提到了證券從業人員魚龍混儘可能,需要培養一些具有正式“資格”的分析人員。於是在1964年1月,當時的“金融分析師聯合會”董事會主席WilliamNorby看準時機,努力促成CFA制度的形成。他寫信給各監管絕對值和交易所,請求使CFA成為職業投資分析家的衡量資格標準。他提出,如果自律機構要確定一位分析師的資格,則CFA應是標準,這種統一的資格可以消除混亂,提高CFA註冊價值,同時也便於分析師在投資行業不同部門的流動。North的努力沒有白費,在1964年6月,紐約證券交易所就明確強調監管、研究人員必須具備學院註冊資格。之後,“美國投資咨協會”、“美國投資銀行家協會”和“紐約金融協會”等機構也都表示成員應具有CFA資格才能加入。這樣就使得CFA資格具有了行業職業權威的特點。然而,要成為一名CFA並非易事,必須經過學院統一組織的嚴格考試。應考人員至少應有大學學歷,但可以不具備證券投資實際經歷,這很類似於我國的“律師資格考試”、“會計資格考試”制度。考試分三個水平等級,各個水平分別出題,每一水平試題又分為上午和下午題各三小時。 應考人員每次只能選其中某一水平的等級考試。候選人要想通過資格考試至少要三年,且考試內容具有較高難度。雖為非學歷考試,但由於CFA發起者“金融分析師聯合會”的權威和影響,以及獲得該資格後享受優厚的待遇,所以考生趨之若鷸。

考試內容

CFA考試項目涉及範圍很廣,水平越高,範圍就越廣,題目也越難。為便於考生複習和準備,每年AIMR都會出一些CFA考試複習資料,針對不同考試水平給出不同的閱讀材料,內容全部以原著形式或論文摘錄形式出現。根據對1992年CFA考生閱讀材料的統計,水平Ⅰ(即最低層次)的閱讀材料有15種,水平Ⅱ有15種,水平Ⅲ有19種,其中之大並不亞於攻讀MBA或Ph.D所需的閱讀材料。

考試內容主要包括:①倫理和職業標準;②財務會計;③數量技術;④經濟學; ⑤固定收益證券分析;⑥權益證券分析;⑦組織合管理。現將各部分按不同水平內容介紹如下(以1992年CFA考試內容為例)。

1.倫理和職業標準、證券法與監管其涉及的內容有: ①適用法律和監管。它包括信用標準的本質和適用性;相關法規;監管團體的組織和目的。 ②職業準則和標準。它包括倫理準則;職業操守標準;ICFA有關規章;AIMR有關規章。 ③倫理標準和職業義務。它包括與客戶、公眾、公司管理者、僱主、助手及其他分析師的關係;內部信息問題;監管責任;研究報告和投資建議;補償利益衝突;信用責任(以上為初級應考內容);職業道德;投資適宜性。 ④倫理行為的問題識別與管理。它包括信用責任;內部交易;公司治理和機構投資者;“謹慎人”原則(以上為中級加考內容);能力和合適的關心;安排和接受站償的利益衝突一般企業倫理價值和義務;倫理組織變化(以上為高級加考內容)。

2.財務會計它涉及的內容有: ①基本會計報表的作用與功能 包括收益表;資產負債表;現金流量表。②會計報表的解釋和使用包括收入識別;存貨成本;折扣方法;可市場化證券投資;表外融資;不良債務重組;租憑和所得稅(以上為初級應考內容);流動現金流分析、匯總;公司間投資和企業合併。 ③若干專題:如財務報表分析的目的;有效市場假設的意義;會計標準;財務報表的調整;國際會計和價格水平調整等。(中、高級應考①~③的全部科目)。

3.數量分析它涉及內容有:①數量分析方法導論;複利、現值和未來值的數學計算;基本統計和回歸分析;風險測量和衍生證券導論(①為初級應考內容)②高級回歸分析基本及高級期權和期貨定價 (①~②為中、等級應考內容)。

4.經濟學它包括: ①總量經濟學主要內容; ②國際經濟學;③微觀經濟重點與分析(①~③為初級應考範圍); ④經濟預測(①~④為中級應考範圍); ⑤證券分析和組合管理套用;⑥當前美國及全球經濟問題(④~⑥為高級應考範圍)。

5.固定收益證券分析這方面的應考內容有: ①導論包括固定收益證券特點;國際固定收益證券市場。 ②數學性質 包括價格/收益關係;期間和凸型(①~②為初級應考內容) ③作用評價包括債券評價;收益和現金分析;資產保護和契約。 ④市場分析 包括收益曲線;預測利率;國際市場和衍生證券。(①~④為中級應考內容) ⑤組合決策包括積極型的決策;被動型決策指數。(①~⑤為高級應考內容)。

6.權益證券(股票)分析它涉及的內容有: ①導論包括投資環境;證券高層;證券交易機制;證券市場;歷史及全球性投資。 ②財務分析 包括比率;ROE分配;財務報表分析和資本結構。 ③評價方法包括收益;紅利折扣;現金流;資產定價及技術分析。 ④公司分析和評價包括基本分析;行業和經濟內容和分析綱要;(以上為初級應考內容);預測;相對環境;公司計畫和決策;質量因素及研究報告(以上為中級應考內容)。⑤投資決策 包括趨勢;市場非有效性和心理影響。 ⑥公司重組 包括LBO及收購。 ⑦風險資本和緊密控股公司包括分析和評價(①~⑦為高級應考內容)。

7.組合管理它涉及的內容有: ①金融資產管理原則 包括組合管理定義和基本概念。 ②投資者目標包括投資限制因素和政策。 ③資產分配 包括期望收益和風險;最佳組合及動態決策等(①~③為初級應考內容) ④衍生證券分析 ⑤預期因素包括社會、政治、經濟及資本市常 ⑥組合政策的完整笥和預期因素 包括結構、變化及執行等內容(①~⑥為中級應考內容) ⑦組合績效的評價包括績效標準、基準誤差和國際比較等(①~⑦為高級應考內容)。以上CFA資格考試水平的內容是1992年的考試涉及範圍,從總體上看,每年的內容變化不大。但近幾年,AIMR又補充一此新的內容,如1998年的CFA考試除了原有內容外,還包括全球市場和投資工具、其它投資方式分析(房地產投資分析、投資公司分析、貨幣或外匯交易投資分析)等。總之,CFA考試涉及面廣,且有相當難度。

獲得證書條件

需要進一步指出的是,通過CFA高級水平考試的及格者並不能馬上得到CFA證書,除非他們已有三年以上金融分析師的任職經歷,同時又是“金融分析師聯合會”的成員。可見CFA既要有全面的金融理論知識,還需要有實踐經驗和良好的職業道德。他們還都必須遵守AIMR公布的《職業行為倫理標準守則》。

CFA稱號擁有者和CFA的應考人員都要同意簽暑這一守則。該守則要求CFA在處理與客戶、上司、雇員、同理和合作管理者之間的關係時必須遵循良好的行為準則,必須仔細領會法律的文字和精神,必須與監管機構、交易所和行業團體充分合作;CFA應想客戶所想,不得有違背客戶利益的行為;CFA不得要求推薦其服務的他人支付費用或佣金,在借用其它分析師資料時也需十分謹慎,杜絕抄襲;CFA不可通過登廣告的方式來宣傳其稱號以吸引他人等。

每年,CFA都要被重新守審定是否遵守這一守則,同時,任何來自客戶的、與倫理相關的投訴一旦被按時披露,被披露者就有可能失去CFA的稱號。AIMR對違規者制裁很嚴,包括開除或取消CFA註冊稱號,由於美國證券業務業具有一套完整的淘汰機制,所以證券從業人員都非常珍惜這一稱號。自1963年第一次授予CEA來以,已有32000多人獲得此稱號,目前ICFA繼續在AIMR的支持下執行這一計畫,現有的投資環境使應試者認識到提高實踐和技能的重要性因此有關CFA學習和參加考試的人數每年都在增加。學習以自學為主。但在同一地區也可組成小組學習,小組學習有專人輔導。據網際網路信息,1998年有5萬多人報名參加CFA考試,報考費用為400美元。ICFA在全球幾十個國家設有考點,其中包括中國的廈門、北京、上海等考點