定律介紹

黃宗羲定律

黃宗羲定律現代學者秦暉在他的論文《並稅式改革與“黃宗羲定律”》中總結出的定律。

內容是:歷代稅賦改革,每改革一次,稅就加重一次;農民種糧食卻要等生產的產品賣了之後用貨幣交稅,中間受商人的層層剝削;不管土地好壞都統一徵稅。2003年3月6日,溫家寶總理在全國人大會議期間,參加湖北省人大代表討論時說:“歷史上每次稅費改革,農民負擔在下降一段時間後都會漲到一個比改革前更高的水平,走進‘黃宗羲定律’怪圈。”並鄭重表示“共產黨人一定能夠走出‘黃宗羲定律’怪圈。”

2005年,第十屆全國人大常委會第十九次會議通過決議,宣布全國廢除農業稅。2006年1月1日起,在我國徵收了2600多年的農業稅正式取消。

推論

在工業社會中,如果政府的徵稅權不受控制,稅制每改革一次,企業的稅就加重一次,而且一次比一次重。

黃宗羲定律是描述農業社會農民稅費負擔的論述。

推論是描述工業社會企業稅費負擔的論述。

如,由南京信息工程大學劉禹喬、査穎等將黃宗羲定律初步引入到民營企業的稅費負擔研究中。該觀點認為,由於中國大陸現行的財政體制是一種“壓力單向傳導機制”,即自上而下把徵稅當作政績完成,因此部分稅務部門不僅不會分散壓力,而且為了自身利益擴大壓力。每名基層稅務人員被分派徵稅任務,致使部分地方政府為完成硬性考核目標隨意調高稅收定額,徵收“過頭稅”。最終,稅收壓力傳導至末端的企業便是呈幾何級數擴張,由此出現減稅增負的“負扶持”現象。這不僅與政策初衷相背離,對企業轉型和經濟換擋也是雪上加霜。稅制改革的初衷是減輕中小企業稅負,但由於現行中國稅、費改革政策並不完善且缺少整體的配套改革措施,反而對中小企業造成負扶持。當然以“黃宗羲定律”來否定稅制改革政策是不對的,但中小微企業權利若長期受到忽視,那么任何單純的“稅改”都是治標不治本的。其提出的解決方案可總結為:應以大規模綜合性減免稅費替代目前中國實行的結構性減稅政策。面對不同的行業也要設計不同的稅率並降低一般納稅人門檻,越能帶動更多就業的行業稅率就應越低、稅種就應越少。

歷史根源

黃宗羲學說

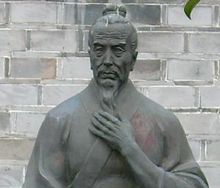

黃宗羲

黃宗羲黃宗羲是明末清初的重要思想家,是我國古代研究賦稅制度最深入、最系統的學者之一。他在《明夷待訪錄·田制三》中指出歷史上的賦稅制度有“三害”:

“或問井田可復,既得聞命矣。若夫定稅則如何而後可?曰:斯民之苦暴稅久矣,有積累莫返之害,有所稅非所出之害,有田土無等第之害。”

意思是說,歷代稅賦改革,每改革一次,稅就加重一次,而且一次比一次重;農民種糧食卻要等生產的產品賣了之後用貨幣交稅,中間受商人的一層剝削;不分土地好壞都統一徵稅。黃宗羲的觀點以及所反映的歷史現象,被現代學者秦暉總結為“黃宗羲定律”,語出他的論文《並稅式改革與“黃宗羲定律”》。

稅改簡介

附錄:《明夷待訪錄·田制三》或問井田可復,既得聞命矣。若夫定稅則如何而後可?曰:斯民之苦暴稅久矣,有積累莫返之害,有所稅非所出之害,有田土無等第之害。何謂積累莫返之害?三代之貢、助、徹,止稅田土而已。魏晉有戶、調之名,有田者出租賦,有戶者出布帛,田之外復有戶矣。

唐初立租、庸、調之法,有田則有租,有戶則有調,有身則有庸,租出谷,庸出絹,調出繒纊布麻,戶之外復有丁矣。楊炎變為兩稅,人無丁中,以貧富為差,雖租、庸、調之名渾然不見,其實並庸、調而入於租也。相沿至宋,未嘗減庸、調於租內,而復斂丁身錢米。

後世安之,謂兩稅,租也,丁身,庸、調也,豈知其為重出之賦乎?使庸、調之名不去,何至是耶!故楊炎之利於一時者少,而害於後世者大矣。有明兩稅,丁口而外,有力差,有銀差,蓋十年而一值。

嘉靖末行一條鞭法,通府州縣十歲中夏稅、秋糧、存留、起運之額,均徭、里甲、土貢、顧募、加銀之例,一條總徵之,使一年而出者分為十年,及至所值之年一如餘年,是銀、力二差又併入於兩稅也;未幾而里甲之值年者,雜役仍復紛然。其後又安之,謂條鞭,兩稅也:雜役,值年之差也,豈知其為重出之差乎?使銀差、力差之名不去,何至是耶!故條鞭之利於一時者少,而害於後世者大矣。

萬曆間,舊餉五百萬,其末年加新餉九百萬,崇禎間又增練餉七百三十萬,倪元璐為戶部,合三餉為一,是新餉、練餉又併入於兩稅也。至今日以為兩稅固然,豈知其所以亡天下者之在斯乎?使練餉、新餉之名不改,或者顧名而思義,未可知也。此又元璐不學無術之過也。嗟乎!稅額之積累至此,民之得有其生也亦無幾矣。

今欲定稅,須反積累以前而為之制。援田於民,以什一為則;未授之田,以二十一為則。其戶口則以為出兵養兵之賦,國用自無不足,又何事於暴稅乎!

何謂所稅非所出之害?古者任土作貢,雖諸侯而不忍強之以其地之所無,況於小民乎!故賦穀米,田之所自出也;賦布帛,丁之所自為也。其有納錢者,後世隨民所便,布一匹,直錢一千,輸官聽為九百。布直六百,輸官聽為五百,比之民間,反從降落。是錢之在賦,但與布帛通融而已。其田土之賦穀米,漢、唐以前未之有改也。及楊炎以戶口之賦並歸田土,於是布帛之折於錢者與穀米相亂,亦遂不知錢之非田賦矣。

宋隆興二年,詔溫、台、徽不通水路,其二稅物帛,許依折法以銀折輸。蓋當時銀價低下,其許以折物帛者,亦隨民所便也。然按熙寧稅額,兩稅之賦銀者六萬一百三十七兩而已,而又谷賤之時常平就糴,故雖賦銀,亦不至於甚困。

有明自漕糧而外,盡數折銀。不特折錢之布帛為銀,而歷代相仍不折之穀米,亦無不為銀矣;不特穀米不聽上納,即欲以錢準銀,亦有所不能矣。夫以錢為賦,陸贊尚曰“所供非所業,所業非所供”,以為不可,而況以銀為賦乎!天下之銀既竭,凶年田之所出不足以上供;豐年田之所出足以上供,折而為銀,則仍不足以上供也,無乃使民歲歲皆凶年乎?天與民以豐年而上復奪之,是有天下者之以斯民為雔也。

然則聖王者而有天下,其必任土所宜,出百穀者賦百穀,出桑麻者賦布帛,以至雜物皆賦其所出,斯民庶不至困瘁爾!

何謂田土無等第之害?《周禮》大司徒,不易之地家百畝,一易之地家二百畝,再易之地家三百畝,是九則定賦之外,先王又細為之等第也。今民間田士之價,懸殊不啻二十倍,而有司之徵收,畫以一則,至使不毛之地歲抱空租,亦有歲歲耕種,而所出之息不償牛種。小民但知其為瘠土,向若如古法休一歲、二歲,未始非沃土矣。官府之催科不暇,雖欲易之,惡得而易之?何怪夫土力之日竭乎!吾見有百畝之田而不足當數十畝之用者,是不易之為害也。

今丈量天下田土,其上者依方田之法,二百四十步為一畝,中者以四百八十步為一畝,下者以七百二十步為一畝,再酌之於三百六十步、六百步為畝,分之五等。

魚鱗冊字號,一號以一畝準之,不得贅以奇零,如數畝而同一區者不妨數號,一畝而分數區者不妨一號。使田土之等第,不在稅額之重輕而在丈量之廣狹,則不齊者從而齊矣。

是故田之中、下者,得更番而作,以收上田之利。加其力有餘也而悉耕之,彼二畝三畝之入,與上田一畝較量多寡,亦無不可也。

定律意義

黃宗羲

黃宗羲黃宗羲定律是秦暉先生根據黃宗羲《明夷待訪錄》中的有關記述和評論總結而成的。它描述了中國歷史上歷次稅制改革的一些規律。定律的內容雖然已經提出幾百年了,但是直到秦暉先生將其總結出來並加以自己的詮釋之後,它才得到了這樣一個獨有的名稱。在溫家寶總理在十屆全國人大一次會議的記者招待會上提及這個定律之後,該定律更隨著人們對三農問題的關心和對近年來以並稅式改革為重要特徵的農村稅費體制改革的關注而迅速傳遍神州各地。那么,這個定律究竟說了些什麼,意義何在呢?本文將對此做一些分析,並提出作者個人對農村稅費體制改革及三農問題的一些見解。

黃宗羲在《明夷待訪錄·田制三》中這樣說:“唐初立租庸調之法,有田則有租,有戶則有調,有身則有庸。租出谷,庸出絹,調出繒纊布麻,……楊炎變為兩稅,人無丁中,以貧富為差。雖租庸調之名渾然不見,其實並庸調而入於租也。相沿至宋,未嘗減庸調於租內,而復斂丁身錢米。後世安之,謂兩稅,租也,丁身,庸調也,豈知其為重出之賦乎?使庸調之名不去,何至是耶!故楊炎之利於一時者少,而害於後世者大矣。有明兩稅,丁口而外有力差,有銀差,蓋十年而一值。嘉靖末行一條鞭法,通府州縣十歲中,夏稅、秋糧、存留、起運之額,均徭、里甲、土貢、雇募、加銀之例,一條總征之。使一年而出者分為十年,及至所值之年一如餘年,是銀力二差又併入於兩稅也。未幾而里甲之值年者,雜役仍復紛然。其後又安之,謂條鞭,兩稅也,雜役,值年之差也。豈知其為重出之差乎?使銀差、力差之名不去,何至是耶!故條鞭之利於一時者少,而害於後世者大矣。萬曆間,舊餉五百萬,其末年加新餉九百萬,崇禎間又增練餉七百三十萬,倪元璐為戶部,合三餉為一,是新餉練餉又併入於兩稅也。至今日以為兩稅固然,豈知其所以亡天下者之在斯乎!使練餉、新餉之名不改,或者顧名而思義,未可知也。……嗟乎!稅額之積累至此,民之得有其生者亦無幾矣。”他將此現象概括為“積累莫返之害”。

秦暉先生對這段話的解釋是:“唐初的租庸調製度本來分為土地稅(即“租”,徵收穀物)、人頭稅(“庸”,徵收絹)和戶稅(“調”,徵收麻布)。晚唐楊炎改革為兩稅法,全都以貧富(即占有土地的多少)為標準來徵收,雖然沒有了戶稅和人頭稅的名目,其實這兩項徵收已經併入了土地稅中。相沿至宋朝,一直沒有從中減去戶稅和人頭稅,然而卻在此之外重又開徵新的人頭稅目(“丁身錢米”)。後人習以為常,認為“兩稅”只是土地稅,“丁身”才是戶稅和人頭稅,其實那是重複徵收的。如果當初不把庸、調之名目取消,何至於此?所以楊炎的稅制改革一時有小利,卻給後世留下大害。到明代,在兩稅、丁口稅之外,又征勞役(力差)和代役租(銀差),本來是十年輪一次的。嘉靖末年改革為一條鞭法,把兩稅、丁口、差役和各項雜派全都歸併到一起徵收,原來每十年中輪值一年的差役負擔,如今分攤到十年里徵收了。這實際上是把銀、力二差又歸併到了兩稅中。但不久每到輪值之年,各種雜役又紛紛派了下來。後人習以為常,認為“條鞭”只是兩稅,而雜役則是該著輪流當差的,誰知道那也是重複徵收的?如果當初不取消銀差、力差的名目,何至於此?所以一條鞭法也是一時有小利,卻給後世留下大害。到明末,朝廷又先後加派舊餉(遼餉)500萬兩,新餉(剿餉)900萬兩和練餉730萬兩。戶部尚書倪元璐要改革,又把三餉歸併為一,實際上是把這些雜派又併入了正稅(“兩稅”)。如今(黃宗羲寫作時的清初)人們以兩稅之徵為理所當然,豈知其中包含的三餉加派正是導致明朝滅亡的原因之一!設若三餉之名目不改,人們或許還會顧其名思其義,知道這是稅外的加派,以後再加不得了。天哪!這樣每改革一次,負擔就加重一層,老百姓還有生路嗎?”

秦暉先生進一步詮釋說:“它(並稅式改革)的中長期效果卻無例外地與初衷相反。原因很簡單:原來稅種繁多時雖有官吏易於上下其手之弊,但這些稅種包括了能夠“巧立”的一切“名目”,也使後來者難以再出新花樣。如今並而為一,諸名目盡失,恰好為後人新立名目創造了條件。時間稍移,人們“忘了”今天的“正稅”已包含了以前的雜派,一旦“雜用”不足,便會重出加派。”

按照黃宗羲和秦暉兩位先生的邏輯,人們先驗的應當按照一定的名目交納一定數量的稅賦,其中包括正賦和一些雜派。因為並稅式改革合併了這些稅賦,取消了各種雜派的名目,所以過了一段時間之後,人們就會以為這些雜派沒有被徵收過,從而有利於加派的產生。遺憾的是,這一邏輯的基本前提就是不正確的,根本就沒有什麼先驗的規律來規定人們應當按照什麼名目(稅種)交納多少數量的稅賦。

就稅種來講,從周代開始,就出現了正賦與雜派並存的局面,此後這二者的名目和內容都不斷的變化著。正賦由周代根據“井田制”制定的“十夫有溝”、“九夫為井”制度開始,經歷了春秋戰國時期的“初稅畝”改革,逐漸形成了田賦(土地稅)和算賦(人丁稅)兩大主要稅種。唐初將以前歷代稅賦總結為“租庸調”,配合按丁授田的均田制,形成了“只問丁身,不問財產”的以人丁稅為主體的制度。自唐代中葉,均田制瓦解之後,唐德宗建中元年(780),採納宰相楊炎的建議,改行兩稅法,將租庸調和各項雜稅合併為夏秋兩稅,改以財產(主要為土地)為徵收標準。宋代王安石在兩稅基礎上增加了“免役錢”,將以勞役形式徵收的戶稅改為以貨幣形式徵收(宋代農業稅已不占財政收入的主體,是否應將農業稅視作‘正賦’還可以商榷)。明代張居正改革,行一條鞭法,將各項正雜稅收統統攤入土地稅。清代“攤丁入畝”的改革也秉承了同樣的指導思想,將人丁稅和其他雜派併入土地稅徵收。晚清以後中國的經濟社會面貌發展了重大變化,農業稅不再是國家財政收入的主體,“正賦”的內涵發生了革命性的變革,與封建社會的“正賦”已經無法相提並論了。今年初,政府明確提出了在已經取消農業特產稅(除菸草稅外)的基礎上,五年之內取消農業稅的計畫。曾經做為中國的“正賦”達2600多年之久的農業稅就要走下歷史舞台了。相對變化較少的“正賦”尚且發生了如此多的演變,各種雜派的變化就更加讓人眼花繚亂了。早在周代,就有了在正賦之外的“罰布”等十幾種雜派,此後雜派名目越來越多,到明代已經不下千種。到近代之後,由於自然經濟被打破,社會分工變細,同時也出現了許多新的經濟活動,雜派的種類就更加繁多了。僅以長沙一地為例,近代增加的主要雜派就有厘金(1855)、屠宰稅(1908)、娛樂稅(1908)、船舶稅(1908)、印花稅(1909)、菸酒公賣稅(1915)、驗契稅(1924)等等。至於當代農村的各種雜派,在稅費改革以前,據中央農民負擔監督管理部門的統計,中央一級的有93項,地方一級的有269項,而各種沒有正式名目、無法統計的“搭車”收費更是難以估量。《中國 農民 調 查》一書的作者陳桂棣、春桃列舉了一些農村雜派的名目,共有7大類,上百種,其中僅“村幹部及非生產人員支出”一類就有“黨支部書記、村委會主任、會計的定額補貼;民兵連長、治安委員、團支部書記、婦女主任、村民小組長的誤工補貼;獸醫員、農技員、廣播員、護林員、護坡員、報刊投遞員、清潔衛生人員補貼;電工、水工、木工、瓦工以及村里安排的一切勤雜工的補貼等”20種之多。

上面贅述如此之多,其實只是為了說明一件事,那就是我國的稅賦項目自古以來就是在隨著社會經濟條件的演變而不斷變化著的,各種各樣的稅目花樣翻新、層出不窮。根本不存在什麼先驗的規律來規定哪些是應該交納的、哪些是不應該交納的。以長沙的驗契稅為例,這項雜派是1924年才設立的,按秦暉先生的觀點來看,屬於“新立名目”、“重出加派”,鑒於“今天的‘正稅’已包含了以前的雜派”,所以不應該再徵收了。但是,支持這些稅目的人完全可以這樣辯解:社會經濟是在不斷發展中的,在商品經濟條件下,契約成為確定人與人之間經濟關係的紐帶,因而“驗契”這項活動才變得重要起來。這一活動在自然經濟的條件下可能是根本不存在或者微乎其微的,因此被併入“正稅”的過去的那些雜派中並沒有包括這一項活動的費用,所以徵收驗契稅是應該的。對於這樣的理由,如果沒有對實際情況進行深入細緻的研究,僅僅從名目這樣一個表像上來看,我們是無法說它究竟是正確還是錯誤的。因為我們無法否認社會經濟確實在發生變化,從而稅種也應當發生變化這個事實。如果不承認這一點,堅持認為只有過去徵收的“正賦”和已經包涵在其中的那些特定項目的雜派才是人們應該交納的稅項的話,那么在5年之後,當初的“正賦”——農業稅就會被完全取消,那時候是不是一切稅收都成了不該交納的苛捐雜稅呢?也正是因為這一點,想增加稅賦的人總可以利用類似的理由(不管是真有理還是假有理),巧立名目,達到加稅的目的。就算是把過去收過的所有稅項一一列舉出來也無濟於事,因為一來社會經濟是不斷變化著的,總會有新的經濟活動來為新的稅項提供理由,二來人的想像力是無窮的,有了收稅的權力和意願,還怕沒有收稅的藉口嗎?人們既然能夠發明出1000種雜派的名目出來,難道第1001種就發明不出來了?就拿“村幹部及非生產人員支出”來說,新增一個第21種,“民兵副連長誤工補貼”,跟原有的那20種就並沒有重複啊!你能說它就一定不合理嗎?所以說,秦暉先生所說的“包括了能夠‘巧立’的一切‘名目’”是根本不可能的事情,“後來者”總可以“再出新花樣”。保留過去繁多的稅種名目對於制止以新名目徵收苛捐雜稅是起不到什麼有效作用的。

不僅僅稅收的名目不是先天決定的,針對每一名目應交納的稅額同樣也不是先天決定的。《銀雀山漢簡·孫子兵法·吳問篇》中有這樣的記載“孫子曰:‘可。范、中行是(氏)制田,以八十步為(畹),以百六十步為(畝),而伍稅之。其□田陝(狹),置士多,伍稅之,公家富。公家富,置士多。主喬(驕)臣奢,冀功數戰,故曰先[亡]。……公家富,置士多,主喬(驕)臣奢,冀功數戰,故為范、中行是(氏)次。韓、魏制田,以百步為(畹),以二百步為(畝),而伍稅[之]。其□田陝(狹),其置士多。伍稅之,公家富。公家富,置士多。主喬(驕)臣奢,冀功數戰,故為智是(氏)次。趙是(氏)制田,以百廿步為(畹),二百冊步為(畝),公無稅焉。公家貧,其置士少,主金(儉)臣□,以御富民,故曰固國。晉國歸焉。’”由此可見,自古以來,同一稅種就可以有著不同的稅率,哪怕是在同一國家、同一時代,在不同官員的管轄區域內稅率都可以有著巨大的差異,更不要提數千年來稅率的演變了。就從田賦來看,從《銀雀山漢簡》中提到的五稅一、秦代的十稅一到漢初的十五稅一,再到漢景帝時的三十稅一,高低相差達6倍之多,甚至還有無稅的。稅率的差異直接影響到人民負擔的大小,哪怕是名目上沒有絲毫變化。秦暉先生和黃宗羲先生置稅率於不顧,一門心思的去計較名目,實在是讓人費解。秦暉先生認為正賦(田賦)是應該交的,但是這應該交的錢究竟是五稅一呢?還是三十稅一呢?不對當時當地的社會經濟條件進行有針對性的分析,我們是不可能得到合理的答案的。秦暉先生仿佛認為只要讓當權者無法提出新的稅目,就可以在很大程度上防止增加人民的負擔,但是,當權者完全可以在不改變原有稅目的情況下,通過改變稅率來改變稅收總量。譬如東漢初年,劉秀曾將田賦改為十稅一,這並沒有增加新的稅目,稅率也不是史無前例的(劉秀大可為自己辯護說真正應該收的稅是秦代的十稅一,而不是景帝的三十稅一),按秦暉先生的邏輯來看,似乎沒有什麼不妥的地方,但是農民的負擔卻一下子增加到原來的3倍!我們再回過頭來看一下秦暉先生大喊不公的清代“攤丁入畝”改革。秦暉先生認為既然人丁稅已經攤入了田賦,那么以後就不應當再徵收,但是“實際上,力役或人丁負擔不久又在合併後的‘地丁銀’之外重複出現,到晚清、民國時,‘地丁屬地,差徭屬人’又成了各地的常規”,因此這是極為不公的。如果仔細審視秦暉先生的邏輯,我們就會發現,他所認為不公的地方,其實只是聖旨里少了一句話,或者說是說錯了一句話。那就是,“把人丁稅攤入田賦”,只要把這句話改成“取消人丁稅,同時提高田賦稅率,並使得增加的田賦總量與取消的人丁稅總量相等”,那么一切就公平合理了,以後再恢復人丁稅也就不是新立名目或者重複徵收了。雖然對人民來說,這兩者之間實際上沒有任何區別。

由此可見,“黃宗羲定律”的基本邏輯是站不住腳的。僅僅關注於稅收名目變化的這一定律完全沒有把握到農民負擔問題的關鍵所在。雖然,它確實是反映了中國歷代稅收體制發展的一種現象。但遺憾的是,該定律對這一現象的解釋並沒有反應出問題的本質來,而且有可能將人們的注意力從問題的本質上吸引走,從而不利於找出真正能夠解決問題的方法來。