簡介

高頻交易

高頻交易除了高速計算機的普及使高頻交易成為可能以外,幾次監管法規的變化也促進了高頻交易的演進。1998年,美國證券交易委員會“另類交易系統規定”(RegulationAlternativeTradingSystems)的出台,為電子交易平台與大型交易所展開競爭打開了大門。兩年以後,各個交易所開始以最接近1美分的單位而不是以十六分之一美元為單位報價,從而,造成買盤報價和賣盤報價之間的價差進一步縮小,並迫使靠這些價差賺錢的交易商尋求其他交易方式。

美國證券交易委員會(SEC)曾表示,將在美國時間1998年4月14日針對“高頻交易”進行討論,並考慮出台一項計畫,要求高頻交易商向SEC報告身份和交易情況。據悉,SEC能強制要求自營交易商和對沖基金等大型非券商公司,在交易時使用一個ID號碼,並向其提供有關交易操作及其對市場影響的信息。而在去年,美國證券交易委員會已經暫停了一類突出的高頻交易方式——“閃電交易”。

對於“高頻交易”給市場帶來的影響,在投行機構之間早已有較為激烈的討論。芝加哥聯邦儲備銀行的報告指出,美國股市總體成交量中約有70%通過“高頻交易”完成,而進行“高頻交易”的機構數量僅有2%。

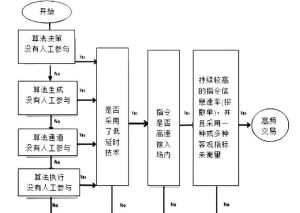

芝加哥聯邦儲備銀行認為,此種背景下,雖然“高頻交易”對市場也有好處,能夠增加股票市場的流動性,但一旦程式出錯或人為疏忽都有可能對市場走勢造成災難性影響。如“高頻交易”出問題多數是因為投資者向機器發出了錯誤指令。儘管到目前為止這種錯誤造成的影響還很有限,但已經多次造成市場劇烈波動。

特徵

1、高頻交易都是由計算機自動完成的程式化交易。

2、高頻交易的交易量巨大。

3、高頻交易的持倉時間很短,日內交易次數很多。

4、高頻交易每筆收益率很低,但是總體收益穩定。

策略

高頻交易在美國,高頻率的貿易公司代表今天2%的約20,000經營公司,但交易量約占73%的股權。高頻交易是定量交易即投資組合持有期短的特點。有四個主要類別的高頻交易策略:市場的決策基於訂單流,市場決策的數據信息的基礎上打勾,事件套利和統計套利。

所有的投資組合分配決定是由計算機定量模型。高頻率的交易策略的成功在很大程度上是由他們的能力,同時處理大量信息驅動,一些常人不能做交易。

市場莊家是高頻率的交易策略,涉及凌駕於現行市場價格或購買限價盤(或出價低於現價)一限價出售(或優惠),以受惠於買入及賣出一套蔓延。自動交易台,這是花旗集團在2007年7月購買,一直是活躍市場的製造商,外匯約占紐約股市6%的總量在兩個納斯達克和。

統計套利

另一種策略設定高頻交易是經典套利策略可能涉及的範圍等幾個證券利率平價在外匯市場的關係賦予外國貨幣之間的價格計價債券的國內債券,一,現貨價格貨幣和價格的遠期契約的貨幣。如果有足夠的市場價格從模型中所隱含的不同,以支付交易成本,然後四個交易,可保證無風險的利潤。高頻類似套戥交易允許使用更複雜,涉及許多超過4證券模式。在塔布集團估計,每年的總延時套利策略目前的低利潤超過210億美元。

統計套利的戰略已經制定了一系列決定,使交易的基礎上作出的偏差從統計學的關係。像市場莊家策略,統計套利可以適用於所有資產類別。

低延時交易

高頻交易是經常混淆低延時交易,使用計算機在幾毫秒內執行,或“行業具有極低延遲”在該行業的行話。低延時交易是高度超低延遲網路的依賴性。他們的算法利潤提供信息,如競爭性招標,並提供到他們比競爭對手更快微秒。

低延時交易的速度revolutionaryinadvance已導致need為公司具有即時時間,同位trading平台,以得益於高頻率的戰略實施。戰略是不斷改變,以反映市場的細微變化以及打擊造成威脅的戰略的逆向工程競爭者。

還有一個非常強大的壓力不斷增加新功能或改進某一特定算法,如client具體的修改和enhancing變化的各種性能(regarding基準交易表現,以及為貿易firm或許多其他的實現rangecost減少)。這是由於算法交易策略的演變性質——它們必須能夠適應和貿易智慧型,無論市場條件,這涉及足夠的靈活性,能夠承受巨大的市場情景陣列。因此,從企業的重大收入淨額的比例是花費在研發系統D這些自主交易。

戰略的實施

大部分的算法策略是使用現代程式語言,雖然仍有部分執行試算表的設計策略。基本模型可以依靠低至一元線性回歸,而更複雜的遊戲理論和模式識別或預測模型也可以用於啟動交易。神經網路和遺傳規劃已被用來創建這些模型。

風險

高頻交易

高頻交易因此,一些業界人士認為,這種越來越神秘的金錢遊戲將沒有技術支持的普通投資者置於一種被動狀態,而高頻交易的計算機系統一但出現錯誤,將會在短時間內給股市帶來巨大衝擊。

著名商業新聞網站《商業內幕》2012年09月27日刊載文章,邀請對高頻交易一直持批評態度的交易員加勒特·奈納(GarrettNenner)用淺顯易懂的語言來解釋其問題所在。

奈納比喻:比如你要在超市花5美元買一加侖牛奶,但當你走到收銀台結帳的時候,價格已經漲到了5.05美元,而且你只能買到四分之三加侖。在這個情形里,高頻交易的證券公司就是速度極快、且能推測你購買行為的其他顧客。但如果這樣的顧客太多,超市可能就很難維持正常的秩序了。

由於負責高頻交易的計算機發生故障而引起的大小事故也頻頻見諸報端,除去2012年早些時候騎士資本的巨額虧損和BATS交易所的“閃電崩盤”,訊息人士甚至對美國國會表示,發生在個股上的微小事故幾乎每天都在發生。

《商業內幕》報導稱,從2011年8月至2012年09月27日,交易資料庫的開發商Nanex就記錄下了2000多起非正常的股票波動情況。

《華爾街日報》2012年裡某些報導也指出,多名內幕揭露人士稱交易所往往會給採取高頻交易的證券公司提供“特殊照顧”;而不久前美國證券委員會(SEC)就向紐約泛歐交易所(NYSEEuronext)開出了500萬美元的罰單,原因則是後者給某些機構客戶提供信息的速度更快。