適用範圍

有形貿易

有形貿易 其次,從對人效力看。原則上講,國際條約僅對該條約的成員具有約束力,CISG在對人效力的規定上此又不盡相同:營業地在不同締約國的當事人,或營業地在不同國家的當事人所在國不是締約國,而根據國際私法規則導致適用某一締約國的法律。4PICC作為一項國際慣例在對人效力上並無特殊規定,只要雙方當事人約定其契約由本通則管轄,PICC均對其適用,而不管雙方當事人是否位於不同國家,即使純粹的國內契約也可由雙方當事人約定適用PICC,不過,5任何此類協定都必須遵守管轄契約的國內法的強制性規則。必須指出的是,“國際”在國內和國際立法中有不同的劃分標準,主要是營業地說與國籍說。CISG採用的是營業地說,6PICC並未明確規定這些標準,只是構想要對“國際”契約這一概念給予儘可能廣義的解釋,7實際上是兼采營業地說與國籍說。

此外,在下列三種情況下,PICC也可適用於國際商事契約的當事人:(1)當事人未選擇任何法律管轄其契約,當事人同意其契約受“法律的一般原則”、“商事規則”或類似的措辭所指定的規則管轄時,可適用PICC;(2)適用於契約的法律對某一問題的相關規則無法確定時,PICC可對該問題提供解決辦法;(3)當現有國際法律檔案的某一條款的含義或對某一問題的解釋存在爭議時,PICC可用於解釋或補充國際統一法的檔案。

貿易類別

有形貿易

有形貿易 國際貿易中的有形商品種類繁多,為便於 統計,聯合國秘書處於1950年起草了“聯合國國際貿易標準分類”,分別在1960年和1974年進行了修訂。在1974年的修訂本里,把國際貿易商品共分為10大類、63章、233組、786個分組和1924個基本項目。這10類商品分別為:食品及主要供食用的活動物(0);飲料及 煙類(1); 燃料以外的非食用粗原料(2);礦物燃料、潤滑油及有關原料(3);動植物油脂及 油脂(4);未列名化學品及有關產品(5);主要按原料分類的製成品(6);機械及運輸設備(7);雜項製品(8);沒有分類的基他商品(9)。在國際貿易中,一般把0到4類商品稱為初級產品,把5到8類商品稱為製成品。

無形貿易(Invisible Trade)

無形貿易是“有形貿易”的對稱,指勞務或其他非實物商品的進出口而發生的收入與支出。主要包括:

1. 和商品進出口有關的一切從屬費用的收支,如運輸費、保險費、商品加工費、裝卸費等;

2. 和商品進出口無關的其他收支,如國際旅遊費用、外交人員費用、僑民匯款、使用專利特許權的費用、國外投資匯回的股息和紅利、公司或個人在國外服務的收支等。以上各項中的收入,稱為“無形出口”;以上各項中的支出,稱為“無形進口”。

有形貿易因要結關,故其金額顯示在一國的海關統計上;無形貿易不經過海關辦理手續,其金額不反映在海關統計上,但顯示在一國國際收支表上。

支付工具

有形貿易支付工具

有形貿易支付工具 1. 匯票是國際結算的主要支付工具,是一個人向另一個人簽發的要求對方於見票時或將來某一時間,對某人或持票人無條件支付一定金額的書面支付命令。匯票本質是債權人提供信用時開出的債權憑證。其流通使用要經過出票、背書、提示、承兌、付款等法定程式,若遭拒付,可依法行使追索權。

匯票可分為4類:

(1)按出票人不同可分為銀行匯票和商業匯票。銀行匯票的出票人和付款人都是銀行,商業匯票的簽發者為企業或個人。

(2)按付款時間不同可分為即期匯票和遠期匯票。即期匯票在提示時或見票即付。遠期匯票是特定期限或特定日期付款的匯票。

(3)按有無附單據分為光票和跟單匯票。光票不附單據,而跟單匯票附貨運單據。

(4)按承兌人不同分為銀行承兌匯票和商業承兌匯票,前者是由銀行承兌遠期的匯票,後者是由企業或個人承兌的遠期匯票。

2.本票指一個人向另一個人簽發的保證於見票時或於一定時間向收款人或持票人無條件支付一定餘額的書面憑證。當事人只要出票人和收款人。

3.支票是銀行存款戶對銀行簽發的授權其見票對某人或指定人或持票人即期無條件支付一定餘額的書面支付命令。

(二)結算中的單據,分為基本單據和附屬單據 。

1.基本單據指出口方向進口方提供的單據,有商業發票、運輸單據、保險單據。

2.附屬單據出口方為符合進口方政府法規或其他遠期而提供的特殊單據。

結算方式

有國際匯兌結算、信用證結算和托收結算。

有形貿易結算方式

有形貿易結算方式 (二)信用證結算

1.信用證是進口國銀行應進口商要求,向出口商開出的,在一定條件保證付款的一種書面檔案,即有條件的銀行付款保證。

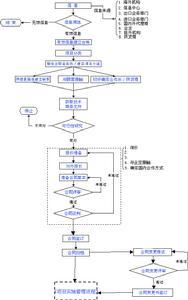

2.業務程式:

(1)進口商向進口國銀行申請開立信用證

(2)進口國銀行開立信用證。

(3)出口國銀行通知轉遞或保兌信用證。

(4)出口國銀行議付及索匯。

(5)進口商贖單提貨。

(三)托收結算

托收是出口方向國外進口方收取款項或勞務價款的一種國際貿易結算方式。 托收有跟單托收和光票托收。跟單托收是出口商在貨物裝船後,將提單等貨運單據和匯票交給托收銀行,而托收銀行在進口商付款後,將貨運單據交進口方。光票托收是委託人在交給托收銀行一張或數張匯票向國外債務人付款的支付憑證或有價證券。

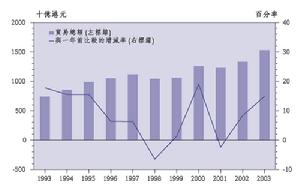

國際貿易經常發生貸款外結算,以結清買賣雙方間的債權債務關係,稱之為國際貿易結算。 它是建立在商品交易貨物與外匯兩清基礎上的結算,所以又稱為有形貿易結算。有形貿易結算與無形貿易結算相對應。有形貿易赤字升至461億元,無形貿易盈餘則增至871億元,兩者一共錄得410億元盈餘,按年減少15億元。對外要素收益流入2336億元、流出2156億元,因而錄得180億元淨流入,較去年同季減少94億元。經常轉移的流出67億元,流入6億元,令該季錄得60億元淨流出,較去年同季的55億元為多。

有形貿易赤字由第四季的459億元,增加至461億元,無形貿易盈餘則由959億元減至871億元。期內,對外要素收益淨流入由181億元減少至180億元,經常轉移淨流出則由48億元增至60億元。屬非儲備性質的金融資產整體淨流入186億元,主要是直接投資淨流入、有價證券投資淨流出、金融衍生工具現金結算所引致的淨流入,和其它投資淨流入的綜合結果。期內有價證券投資錄得1869億元淨流出,金融衍生工具流動方面,錄得107億元由金融衍生工具現金結算所引致的淨流入。季內其它投資流動資產減少1412億元,負債減少26億元;故錄得1386億元淨流入。

融資形式

一. 進口押匯

有形貿易融資形式

有形貿易融資形式 從某種意義上看,它是開證行給予開證申請人的將遠期信用證轉化為即期信用證+進口押匯這樣一種變通的資金融通方式。但由於一些銀行以進口押匯之名掩蓋墊款之實,故其業務發展受到一定限制

其實,對於銀行而言,無論是與一般的流動資金貸款相比,還是與遠期信用證相比,相當於專項貸款並使銀行押有貨物所有權的進口押匯,實際上安全得多,收益也更好。而對外貿企業而言,進口押匯一方面使貸款期限比較靈活,可以降低成本;另一方面在人民幣貸款利率與國外相應貼現利率基本持平的情況下,可以利用人民幣而不是外幣押匯,以防範匯率風險。當然,從銀行的角度看,它還可以通過完善內部制度、收取一定保證金、嚴格審查進口商品並調查其市場前景等多種措施,以避假押匯、真墊款"和因進口商品不適銷對路造成不能及時歸還押匯本息的情況發生 。

二. 進口托收押匯

進口托收押匯是指代收行在收到出口商通過托收行寄來的全套托收單據後,根據進口商提交的押匯申請、信託收據以及代收行與進口商簽訂的《進口托收押匯協定》 ,先行對外支付並放單,進口商憑單提貨,用銷售後的貨款歸還代收行押匯本息

無論對於銀行或外貿企業而言,進口托收押匯的優點和進口押匯相比,大體一致。但銀行自身的風險卻遠遠超過進口押匯。因為進口押匯是建立在銀行負有第一性付款責任的信用證業務基礎上,如果單單相符、單證一致,即使開證申請人不付款,開證行也必須履行對外付款的義務。這樣,如果剔除匯率風險和利息兩個因素,進口押匯並沒有給開證行帶來更大的風險。而進口托收則屬於商業信用,無論進口商是否付款,代收行都沒有責任。但如果為進口商續做進口托收押匯,進口商無疑將原本給予出口商的商業信用轉給了代收行,從而加大了代收行的風險。作為代收行,應當根據進口商的資信情況、業務情況、抵(質)押/擔保情況,為其核定一個押匯額度,供其周轉使用,做到拓展業務和防範風險的有機結合

三. 限額內透支

所謂限額內透支,是指銀行根據客戶的資信情況和抵(質)押/擔保情況,為客戶在其銀行往來帳戶上核定一個透支額度,允許客戶根據資金需求在限額內透支,並可以用正常經營中的銷售收入自動沖減透支餘額。國內銀行的存貸合一即屬透支融資方式

限額內透支如客戶根據貿易契約,在收到貨物後需要向國外匯一筆錢,在帳戶里無款或款項不足的情況下,它也不必提前兩周或一周向銀行申請貸款,而只需在辦理好相關批匯手續後,在匯款當日提交支票購匯匯出即可。但目前國內銀行較少採用這種融資方式,主要原因在於它現實地降低了銀行的贏利水平。從長遠觀點看,隨著我國服務業競爭的不斷加劇,銀行利潤率的降低是必然趨勢。

四. 進口代付

所謂進口代付,是指開證行根據與國外銀行(多為其海外分支機構)簽訂的融資協定,在開立信用證前與開證申請人簽訂《進口信用證項下代付協定》 ,到單位憑開證申請人提交的《信託收據》放單,電告國外銀行付款。開證申請人在代付到期日支付代付本息 。