概念

融資租賃信託是指委託人基於對信託投資公司的信任,將自己合法擁有的資金委託給信託投資公司,由信託投資公司按委託人的意願以自己的名義,為受益人的利益或者特定目的運用於融資租賃業務的行為。

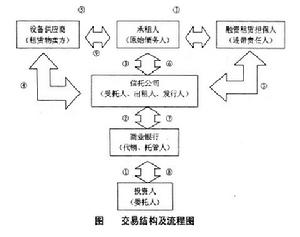

交易結構

融資租賃信託計畫交易可以分為兩個部分:一是信託資產的形成即融資租賃交易部分,包括融資租賃的三方交易過程;二是信託計畫的設立部分,包括信託計畫的發行、監管、收益分配等過程。具體流程見下圖。

現將流程具體說明如下:

①投資人在商業銀行開立專戶,通過銀行購買融資租賃信託計畫,成為信託資產的所有權人;

②商業銀行將信託資金轉入信託公司在銀行的信託專戶,並對其進行監管;

③信託公司作為出租人(在非過手租賃情況下)與承租人、擔保人簽訂《融資租賃契約》;

④根據承租人的要求,信託公司向指定的設備供應商購買租賃物;

⑤設備供應商將租賃物發運到承租人所在地,經過安裝、調試、操作培訓等環節,保證租賃物能正常運行。保修、維修等售後服務以及可能的回購是設備供應商應長期履行的責任;

⑥承租人根據《融資租賃契約》的約定,定期足額支付租金。租期通常1~3年,最長一般不超過5年;不管租賃物實際使用效益如何,承租人都必須按契約履行支付租金的義務;

⑦信託公司將專戶內收到的租金(通常1~3個月收一次),每滿一年就向投資人分配一次信託淨收益(指回收的租金扣除各種費用之後的餘額);

⑧銀行將信託專戶的收益分配通過轉賬的方式轉入投資人賬戶;

⑨信託公司作為出租人將租賃物以名義貨價轉讓給承租人,完成一筆租賃交易

定價存在的問題

租賃信託計畫的定價是指對信託資金所投資的融資租賃項目的現金流進行分析的基礎上,測算信託計畫的預期收益率,作為投資決策的重要依據供投資人參考。目前國內對融資租賃信託計畫的定價存在兩個層面問題:

一是巨觀層面的系統性問題,即國內一般金融資產定價系統基礎沒有完善;

二是微觀層面的定價思路和方法問題。

在巨觀層面,理論界普遍認為,國內外在金融產品定價領域的研究存在較大差距,主要表現在:無風險利率的形成機制和風險量化的技術。

首先,我國國債規模太小、品種單一、流動性缺乏,還無法擔當具有普遍參考意義的無風險利率的載體;其次,沒有建立完善的信用評級制度、評級標準和權威。信用評級是風險度量的一種方法,它在金融品定價中起著重要的作用;最後,沒有建立不同資產類型收益率的歷史資料庫。因此,國內金融資產定價還僅僅局限在對各種金融品靜態現金流的研究和使用上。而已開發國家已經研究並解決了靜態現金流模型定價的缺陷問題,如每一筆現金流的貼現率和再投資問題、提前贖回或提前售回(含內嵌期權)問題、利率波動率問題等等。

微觀層面,從本人對國內幾家信託公司的融資租賃信託計畫定價方法的調查結果來看,目前國內信託公司融資租賃信託計畫定價的基本思路和方法是:傾向於逆向定價,即以信託計畫的發行為主要目的,根據市場上同類型信託產品的預期收益率水平大致確定擬發行的定價區間,再回過頭來要求融資租賃項目的收益水平必須能夠覆蓋信託計畫費用和信託公司期望的淨收益。定價綜合考慮的因素有:市場上同類金融產品的定價、融資租賃項目收益、信託計畫費用、信託公司期望的淨收益等,運用靜態現金流收益率(貼現)法,來測算融資租賃信託計畫的預期收益率,沒有量化模型。

上述定價思路與方法存在的問題是:

(1)本末倒置。價值決定價格,風險和收益的協調性決定金融品的內在價值。金融品尤其是資產證券化產品的定價,應以證券化所依託的資產或資產池本身的收益和風險為出發點,然後再綜合考慮外部市場的影響。以發行為目的的逆向定價思路,將人為割裂資產本身收益和風險的協調性,有重收益而輕風險的傾向,從而在項目的收益設計和風險控制方面產生偏差,增加了項目的不確定性。

(2)為發行而發行的衝動是一種短期行為,它會模糊資產所處行業之間的差異,容易忽略投資人的風險和收益偏好,不利於信託公司對行業進行深入研究和自身業務水平的提高,因而不利於信託公司自身定位,對投資人而言,這意味著無法通過發行人本身來全面、客觀地了解信託資金的經營風險,信息不對稱將最終影響投資人信託計畫的認購意願。

(3)逆向定價同樣容易引發道德風險,反過來對信託公司的健康發展不利。信託產品的設計是依賴信託機制而創建,而信託機制的根本原理在於財產隔離,收益和風險完全來源於信託財產本身,與發行人的整體信用無關,這一點與其他金融產品是根本差異的。因此,信託公司在定價的時候若不能充分評估資產的收益和風險,容易導致定價偏高或偏低的情況。定價偏高,若到期無法兌現預期收益,導致投資人對信託公司的資產管理能力產生懷疑,將極大影響信託公司的持續經營能力和市場信譽;定價偏低,在信託公司超額分配信託收益的情況下,若投資人獲得的收益大大少於信託公司,也會讓投資人不滿,引發信託公司的道德風險和信任危機,不利於信託發行人的發展,長遠來看即不利於信託業的穩定。

因此,定價思路上本末倒置,可能形成的不良後果包括:風險低估、定位不清、信息不對稱、定價偏高、道德風險增加、專業化程度不深等等。

長遠來看,定價思路的科學與否和定價能力的高低,將最終反映在這個行業的發展規模和發展質量上。

一般定價模型

在分析融資租賃信託計畫的定價之前,我們應該對融資租賃的現金流特徵作全面的了解。融資租賃規定了租賃內含利率、還款頻率以及期限。大部分情況下,融資租賃的租金用等額年金法計算,因而每次租金相等。所以,融資租賃現金流的基本特徵是:

(1)租賃期限固定不變;

(2)內含利率固定不變;

(3)整個租賃期限內的每次租金金額固定不變。

但是,由於承租人有提前償還的選擇權,因此,融資租賃的現金流實際上並不能確定為已知。另外,融資租賃現金流的入項除了等額租金外,還包括向承租人收取的手續費和設備供應商提供的佣金。當然,融資租賃業務的維持費用(收款、寄送還款通知、預期處理、諮詢服務、訴訟等費用)是出項,可以在手續費和佣金中抵扣。因此,我們可以將融資租賃的現金流分解為三個部分:

(1)扣除維持費用的手續費和佣金;

(2)每次租金中包含的租賃利息;

(3)每次租金中包含的本金。

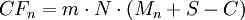

融資租賃信託計畫的現金流依賴於融資租賃的現金流。基本上也包括上述三個部分。但是,融資租賃資產池現金流的金額和發生時間都不與傳遞至受益人的現金流完全相同。例如,按照國內普遍的做法,租金是每月或每季度收取,而支付受益人的投資收益則是每年支付一次。融資租賃信託計畫的預期收益率一般低於融資租賃的內含利率,差額等於維持費用加上受託人的信託收益分配。

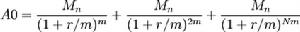

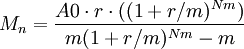

若不考慮提前償付和拖欠租金等風險,我們可以用靜態現金流收益率法來測算融資租賃信託計畫的預期收益率。通常情況下,原始債務人即承租人等額償付租金,信託公司給投資者的投資淨收益按年分配一次。現將各參數設定如下:

A0:融資租賃資產總額;

N:租賃期限;

m:租金每年償還次數;

r:租賃內含利率;

r1:融資租賃信託計畫預期收益率;

s:服務費,包含承租人、設備供應商等融資租賃主體向信託發行機構支付的服務費用及銷售佣金。

C:融資租賃信託計畫發行及運作費用;

Mn:每次租金,由每次償還的本金Pn和利息In組成;

An:第n個期末的未償還本金餘額。

在N年內融資租賃產生的淨現金流量:

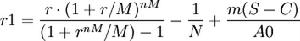

在不考慮每次收到的租金和支付的信託收益產生的時間價值的情況下,融資租賃信託計畫預期總收益為A0(1+N·r1),應與租賃產生的總淨現金流量相等,即:。

結合(2)式整理後,得:

上式即為融資租賃信託計畫的無提前償付情況下的預期收益率模型。可以看出,通常情況下,A0、S、C為常數,信託計畫的預期收益率r1與融資租賃租金內含利率r、期限N、租金年償還次數m正相關。r參照國內融資租賃公司的大致水平確定,通常在銀行同期貸款利率基礎上上浮10%~20%。值得一提的是,由於融資租賃融合了租賃物買賣的程式,在買賣過程中設備供應商提供的貿易佣金也成為信託計畫定價不可忽視的因素。因此,如果信託公司從設備供應商處得到的佣金較高(如年均1%~2%),則也能相應提高r1的水平,同時卻不增加承租人的負擔。