概念

就企業而言,最佳持有量意味著現金餘額為零,但是,基於交易、預防、投機動機的要求,企業又必須保持一定數量的現金,企業能否保持足夠的現金餘額,對於降低或避免經營風險與財務風險具有重要意義。

確定

確定最佳現金持有量的模式主要有成本分析模式、存貨模式、現金周轉模式及隨機模式。

(一)成本分析模式

成本分析模式是根據現金有關成本,分析預測其總成本最低時現金持有量的一種方法。運用成本分析模式確定最佳現金持有量時,只考慮因持有一定量的現金而產生的機會成本及短缺成本,而不予考慮管理費用和轉換成本。

運用成本分析模式確定最佳現金持有量的步驟是:

(1)根據不同現金持有量測算並確定有關成本數值;

(2)按照不同現金持有量及其有關成本資料編制最佳現金持有量測算表;

(3)在測算表中找出總成本最低時的現金持有量,即最佳現金持有量。在這種模式下,最佳現金持有量,就是持有現金而產生的機會成本與短缺成本之和最小時的現金持有量。

(二)存貨模式

存貨模式,是將存貨經濟訂貨批量模型原理用於確定目標現金持有量,其著眼點也是現金相關成本之和最低。

運用存貨模式確定最佳現金持有量時,是以下列假設為前提的:

(1)企業所需要的現金可通過證券變現取得,且證券變現的不確定性很小;

(2)企業預算期內現金需要總量可以預測;

(3)現金的支出過程比較穩定、波動較小,而且每當現金餘額降至零時,均通過部分證券變現得以補足;

(4)證券的利率或報酬率以及每次固定性交易費用可以獲悉。

如果這些條件基本得到滿足,企業便可以利用存貨模式來確定最佳現金持有量。

該模型假設不存在現金短缺,因此相關成本只有機會成本和轉換成本。雖為的最佳現金持有量,也就是能使機會成本與轉換成本之和最低的現金持有量。

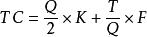

持有現金總成本=機會成本+轉換成本

最佳現金持有量

最佳現金持有量即,

式中,TC為持有現金的總成本,T為一個周期內現金總需求量,F為每次轉換有價證券的固定成本,Q為最佳現金持有量,K為有價證券的利息率(即機會成本率)

最佳現金持有量

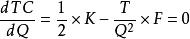

最佳現金持有量可用導數方法得出

最佳現金持有量

最佳現金持有量得最佳現金持有量,

最佳現金持有量

最佳現金持有量最低現金管理總成本

(三)現金周轉模式

現金周轉模式是按現金周轉期來確定最佳現金餘額的一種方法。現金周轉期是指現金從投入生產經營開始,到最終轉化為現金的過程。

第一步計算現金周轉期。

現金周轉期=存貨周轉期+應收賬款周轉期-應付賬款周轉期

第二步,計算現金周轉率。

現金周轉率=計算期天數÷現金周轉期,式中,計算期天數通常按年(360)天計算

第三步,計算最佳現金持有量。

最佳現金持有量=預計現金年需求總量÷現金周轉率

其前提條件要求企業預計期內現金總需求量要以可以預知,現金周轉天數與次數可以測算,並且測算結果符合實際,否則計算出的最佳現金持有量就不準確。

如果未來年度的周轉效率與歷史年度相比較發生變化,但變化是可以預計的,那模式仍然可以採用。

(四)隨機模式

隨機模式是在現金流入、流出不穩定情況下確定最佳現金持有量的模型。其基本原理是運用控制理論,簡歷兩條控制線和一條回歸線,並以此來確定現金持有量的控制範圍。在兩條控制線中,一條是現金持有量的控制上線,一條是現金持有量的控制下線,回歸線則是目標現金餘額的指示線。

關於兩條控制線與一條回歸線的確定

1.控制下限(L)的確定取決於模型之外的因素,通常由企業根據每日最低現金需求量、臨時舉債能力、管理人員的風險承受傾向等因素確定。

2.回歸線(Z)和控制上限(H)的確定,隨機模型給出了數學關係式

最佳現金持有量

最佳現金持有量 最佳現金持有量

最佳現金持有量式中,b——現金和有價證券的每次轉換成本;

ε——每日現金餘額變化的標準差(可根據歷史資料測算);

R——有價證券的日利率;

L——現金持有量的下限

隨機模型是建立在企業現金未來需求總量和收支不可預測的前提下的,因此計算出來的現金持有量比較保守,往往要比運用成本分析模型和存貨模型的計算結果大。

意義

1.企業現金持有過多將影響企業投資收益的提高。

2.企業現金持有不足,在可能使企業蒙受風險損失的同時,往往還要付出各種無法估量的潛在成本或機會成本。

3,運用成本分析模式確定現金最佳持有量的目的是,滿足企業資金流動所需又不影響企業發展速度的現金持有量。