外購無形資產的評估方法

由於外購無形資產有購置費用的原始記錄,也有可資參照的現行交易價格,通常的評估方法有兩種。

1.市價類比法

在無形資產交易市場選擇類似的參照物,再根據功能和技術先進性,適用性對評估價格作適當調整,考慮功能成本係數可參照“固定資產評估”的方法進行評估,購置費用可根據現行標準和實際核定。

例1某機車製造股份有限公司購買W國某公司的高效磨削技術專利、原購價100萬元。現有三家企業購買該專利,買價分別為200萬元、170萬元和150萬元,三種技術專利功能各有特色,與該廠購買的專利也有區別。四種技術專利功能係數分別為100、90、80和60(對應的購價分別是200萬元、170萬元、150萬元和100萬元)。購置費用相當於購買價的1%。試評估該企業購買高效削磨技術的重置全價。

分析與該項無形資產類似的買價分別為200萬元、170萬元、150萬元和l00萬元,說明買價與功能差別的相關度較高,可作功能價格的回歸分析。運用最小二乘法求價格F與功能係數X的關係式:

外購無形資產的評估內容

1.土地使用權的評估

土地使用權是指土地所有者依據國家的法律和地方政府的規定,憑藉對土地的所有權將土地使用權在一定時間內讓渡給需要使用土地者,並要求土地使用者支付一定的費用的權利。

由於土地所有者從土地使用者那裡取得報酬後,並未喪失其對土地的所有權,只是暫時將土地使用權讓渡給土地使用者,因此,這種報酬的取得實際上是一種權利的價格。從而,土地使用權也就構成為無形資產。所以說,土地使用權的評估,實質上是對土地所有者的土地所有權的權利價格的評定占算。

2.專營權的評估

專營權即特許經營權,它是指獲準一定區域一定時間內經營或銷售某種特定商品的專有權利。一般分為兩種:一種是政府特許的專營權,如化肥專營權、農藥專營權、彩電專營權等等。二種是一企業特許另一企業使用其商號權或在特定地區內經行銷售某種產品。如某電視機廠允許另一電視機廠使用其商標和廠名生產電視機等。

專營權的評估,就是通過對專營權的價值及其獲利能力的評定估算,確定專營轉讓的價格。專營權的評估方法是:

(1)運用相對值計價法對專營權進行評估。

(2)運用現行市價法對專營權進行評估,其關鍵在正確選擇參照物,如果找到相同的參照物,就可用市價折余法進行評估;如果找不到相同的參照物,就需找到相似的參照物,可運用市場類比法進行評估。

(3)運用有效使用期內超額利潤法對專營權的評估。

3.信息的評估

信息是客觀事物變化和特徵的反映,它能再現事物狀態。人們通過對獲取的信息的加工和有序化,就能獲得知識。知識是對獲得的情報進行處理,使之系統化的信息。因此,信息不完全等於訊息,信息是訊息的核心,訊息是信息的外殼;信息也不等於信號,信號是信息的載體,而信息則是信號所表達的內容。知識是信息中最有價值的那一部分東西。所以信息在社會發展和經濟建設中具有重要作用。因而信息的評估,就是對信息轉讓價值的評定估算。

(1)信息價格的構成因素

信息的市場價格通常是由下列因素構成:

1)信息生產費用:包括訊息原料收購費用,信息生產過程中物質耗費和占用,信息生產人員終身教育費用分攤額和信息生產人員的勞動報酬等幾個方面;

2)信息傳遞費用:包括傳遞信息的物質資料費、占用資源費、信息傳遞人員的教育培訓費、為滿足用戶要求而採取的特別措施費、信息儲存費、傳遞費等;

3)信息銷售費:包括上市各種流通費用、廣告費用等;

4)風險分攤費:信息的效用並不是隨人們主觀意願決定的,而是受時機性、風險性決定的。信息商品在其收集、生產,攤銷過程中存在著風險,因此需要付出風險費用。風險費用主要包括生產和消費信息中的某種經濟損失的補償和非經濟損失的補償;

5)純收益的分享費(利潤):包括兩個部分,一部分是賣方應該得到的,出售信息後獲取一定程度的利潤,即扣除賣方墊付出去的一切費用後的剩餘,另一部分是賣方在買方購買信息後產生的經濟效益必須分享;

6)稅金:根據國家稅法規定應繳納的各種稅收(所得稅、營業稅、印花稅等);

7)佣金:如果信息商品在交易中需要中介人或者法律規定必須通過簽訂契約,並田公證部門認可,才能算完成交易的合法化,那么就必然會發生對中介人或媒介機構支付酬金。這種酬金一般由買方:負擔。因此需要計算在信息價格的構成因素之中。

(2)信息的評估方法

信息的資源主要是知識,技術和思維。信息的產生以知識、智力、文化的開發、採集、錄存、研究、傳遞為職能,信息加工所取得的一種知識產品是智力的結晶。由於信息的特殊性,信息的價值計量也具有複雜性。信息價值的評估與其他資產相比,也有其特殊方法-這些方法是:成本導向定價法、需求導向定價法和競爭導向定價法。

外購無形資產

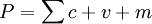

外購無形資產1)成本導向定價法:以各種形態的成本為主要依據在成本的基礎上,加上體現一定主體的決策目標所要求的一定量或一定比例的利潤的信息轉讓價格。這是目前確定信息價格使用最廣泛的一種,其數學表達式

其中:P=信息評估價值;c+v=各種形式的成本;m=利潤率。

成本導向定價法可以根據不同的信息,採取不同的計算形式,主要有:

外購無形資產

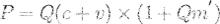

外購無形資產完全成本定價法:即全部研製開發費用定價法,是將信息的研製開發和服務過程中所耗費的總成本加適當利潤來確定信息的價格。數學表達式:

式中:P=信息的評估價值;c=固定成本;Kc =固定成本分攤係數;v=變動成本;PR=利潤。

外購無形資產

外購無形資產目標成本定價法:生產者為了降低信息開發的費用,利用目標成本控制信息的成本。這個辦法適用於信息的開發研製之前。

式中:P=信息的評估價值;Q(c+v)=目標成本;Qm =目標利潤率。

加工成本定價法:這種方法是在補償全部成本的前提下,利潤按企業內部新增成本的一定比例計算,並按企業新增加價值部分繳納增值稅,使價格中的盈利同企業自身的勞動耗費成比例。這種方法主要適用於信息加工處理單位和專業化協作的信息硬體生產聯合體。

數學表達式:

其中:

2)需求導向定價法:即以市場需求為供給方的定價依據,按需求方接受的或習慣上的接受標準確定信息的價格。具體有以下幾種方法:

①習慣定價法即信息供方根據需要者條件和習慣上願意接受的價格,或歷史上已經形成的相類似的價格被消費者看作習慣性的價格,作為評估的基準價格。

外購無形資產

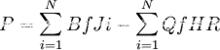

外購無形資產②效益分成定價法即期待利潤分享法。信息供給者根據信息在需求方使用後的經濟效益,在一定時期以內以一定比例分享追加的利潤,需求者在取得經濟效益後才開始支付價格。

式中:P=信息評估價值;Bf=使用該信息的機率;Ji=使用信息寸所得到的利益;HR=不使用信息時得的利益;Qf=未使用該信息的比率。

③產值分成定價法即信息需求者採用信息後,按信息所創造產值的這一比例分成定價。由於這種方法使用的風險由供需雙方共同承擔,因而它適用於某一信息可能帶來的經濟效益無法確定的場合。

3)競爭導向定價法

一般是指信息供給者根據市場競爭狀況和自身的競爭能力,選擇有利的競爭條件和手段的一種定價方法。其具體計算方法有:流行水平定價法、排它性定價法、相關比價法等。

①流行水平定價法把信息價格定在市場上主要競爭者信息價格相接近的水平上。

②排它性定價法以較低的價格吸收更多的需求者,排擠同類信息的市場分額。評估人員應根據信息擁有的心理和市場價格狀況,合理確定信息的轉讓價格。

③相關比價法將待定價的信息同市場上同類信息,從通用性。先進性、適宜性、時效性、準確性和使用後經濟效益等方面進行全面比較,確定待評信息的綜合功能效用比例,然後根據這一比例確定待評估信息的價值。

外購無形資產初始計量與計稅基礎的差異

(1)會計處理。外購無形資產的成本,包括購買價款、相關稅費以及直接歸屬於使該項資產達到預定用途所發生的其他支出。其中,直接歸屬於使該項資產達到預定用途所發生的其他支出,是指使無形資產達到預定用途所發生的專業服務費用、測試無形資產是否能夠正常發揮作用的費用等,但不包括為引入新產品進行宣傳發生的廣告費、管理費用及其他間接費用,也不包括在無形資產已經達到預定用途以後發生的費用。

購買無形資產的價款超過正常信用條件延期支付,實質上具有融資性質的,無形資產的初始成本以購買價款的現值為基礎確定。實際支付的價款與購買價款的現值之間的差額,除按照《借款費用準則》的有關規定應予資本化以外,應當在信用期間內採用實際利率法進行攤銷,計入當期損益。

(2)差異分析。《企業所得稅法實施條例》第六十六條第一款規定:“外購的無形資產,按購買價款、相關稅費以及直接歸屬於使該項資產達到預定用途所發生的其他支出計價。”由此可見,通常情況下,外購無形資產的初始計量與計稅基礎是一致的,但對於購買無形資產的價款超過正常信用條件(一般指付款期3年以上)延期支付,實質上具有融資性質的,無形資產初始成本按購買價款的現值計價,而《企業所得稅法實施條例》第五十六條規定:“企業的各項資產,包括固定資產、無形資產、長期待攤費用、投資資產、存貨等,以歷史成本計價。歷史成本,是指企業取得該項資產時實際發生的支出。”購入無形資產時,按購買價款的現值,借記“無形資產”科目;按應支付的金額,貸記“長期應付款”科目;按其差額,借記“未確認融資費用”科目。無形資產購買價款的現值,應當按照各期支付的購買價款選擇恰當的折現率進行折現後的金額加以確定。各期實際支付的價款與購買價款的現值之間的差額,一般不符合借款費用資本化條件,應當在信用期間內確認為財務費用,計入當期損益。

無形資產應按實際應付金額作為計稅基礎,確定允許在稅前扣除的無形資產攤銷額以及無形資產計稅基礎淨值。以後年度由“未確認融資費用”科目轉入“財務費用”科目的金額,不允許在稅前重複扣除。具體納稅調整方法參見“外購固定資產初始計量與計稅基礎的差異”相關內容。

相關條目

自創無形資產

參考文獻

1 莫桂莉,雷雯雯,陳玉潔編著.新會計準則商業會計實務與涉稅避稅操作技巧 新編版.企業管理出版社,2010.06.

2 諶浩 周迪玲.資產評估學.國防科技大學出版社,1999年03月第1版.

3 高金平著.新企業所得稅法與新會計準則差異分析.中國財政經濟出版社,2008.6.