特點

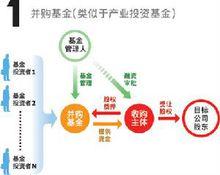

併購基金

併購基金1. 在資金募集上,主要通過非公開方式面向少數機構投資者或個人募集, 它的銷售和贖回都是基金管理人通過私下與投資者協商進行的。另外在投資方式上也是以私募形式進行,絕少涉及公開市場的操作,一般無需披露交易細節。

2. 多採取權益型投資方式,絕少涉及債權投資。PE投資機構也因此對被投資企業的決策管理享有一定的表決權。反映在投資工具。

3. 一般投資於私有公司即非上市企業,絕少投資已公開發行公司,不會涉及到要約收購義務。

4. 比較偏向於已形成一定規模和產生穩定現金流的成形企業 ,這一點與VC有明顯區別。

5. 投資期限較長,一般可達3至5年或更長,屬於中長期投資。

6. 流動性差,沒有現成的市場供非上市公司的股權出讓方與購買方直接達成交易。

7. 資金來源廣泛,如富有的個人、風險基金、槓桿併購基金、戰略投資者、養老基金、保險公司等。

8. PE投資機構多採取有限合夥制,這種企業組織形式有很好的投資管理效率,並避免了雙重徵稅的弊端。

9. 投資退出渠道多樣化,有IPO、售出(TRADE SALE) 、兼併收購(M&A)、標的公司管理層回購等等。

發展

政府的支持

在中央保增長的巨觀政策號召下,政府相關部門開始尋求通過推進併購重組來實現上市公司的外生增長力量。

1、2009年1月全國證券期貨監管工作會議上,證監會把“積極推動上市 公司併購重組,促進產業結構調整升級”作為09年重點工作。

2、2008年12月,國資委主任李榮融強調,2009年中央企業要抓住當前境內外資本市場調整機遇,加快控股

併購基金

併購基金上市公司資源整合,已實現部分資產上市的企業,要加快把優良主業資產注入上市公司,實現主業板塊或集團整體上市。

3、2008年12月中國銀監會發布《商業銀行併購風險管理指引》,允許符合條件的商業銀行開辦併購貸款業務。

4、2008年證監會大力支持上市公司併購重組,改革併購重組委工作制度,全年171家公司通過併購重組向上市公司注入優良資產3,272億元。

相應而言,併購基金在熊市或者市場不明朗的狀況下投資收益的表現可能比大盤更有優勢。併購基金屬於主題投資範疇,投資策略以事件驅動策略為主。

事件驅動策略是尋找公司重大行為或促發性因素髮生是的投資機會,比如收購兼併、重組重整、資產處置、分拆上市、清算破產等。全球著名的對沖基金PLENUM統計旗下的事件驅動型基金、長短倉股票基金和相關指數的績效比較,事件驅動型基金的年平均複合收益率和回報與風險比率均高於其他基金和指數表現。

5.2012年3月12日,全國人大代表、中國證監會上市部副主任歐陽澤華在證監會系統代表委員新聞發布會上表示,證監會下一步將大力發展併購基金。

他表示,併購基金在中國依然還是新興事物,但將為解決融資缺口發揮重大作用。他還透露,證監會在鼓勵券商來申請併購基金試點,在行業評估之後確定試點券商,已經有多家券商遞交了試點方案。

五個主題

對於併購主題,2009年應把握以下五個主題:

1、央企整體上市事件的上市公司

2、定向增發注入優質資產的上市公司

3、控制權轉移的ST上市公司

4、二級市場舉牌的上市公司

5、作為併購方的戰略合作夥伴進行投資

歷史

上世紀概況

併購基金

併購基金最早在20世紀80年代就攪亂了美國企業界,當時KKR在與執行長羅斯·喬納森爭奪納貝斯克控股公司的較量中獲勝,付清了不失為創記錄的250億美元。

但是到90年代,槓桿收購漸已背氣,風險資本占據了舞台中心。

當今概況

KKR捲土重來。儘管無論是它還是它的主要對手,交易規模都無法與納貝斯克控股公司相比,但它們新做的大宗交易都很可觀。併購基金籌集了540億美元,比2003年多一倍。KKR及其夥伴正在購買玩具反斗城,德克薩斯太平洋公司擬收購奈曼·馬庫斯公司。

高盛公司私人股權部門負責人查爾斯·貝利說:“10年前,開一次私人股權會議,只有50人參加。現在會有1000人出席。從歷史上看,這個部門占美國併購市場的5%—7%。如今可能達到12%—13%。

私人股權投資公司已經成為華爾街極好的財源。”併購基金的影響還可從另一尺度衡量:一些位高權重的經理人都在這個部門開闢了第二(或第三)職業,如傑克·韋爾奇、奧尼爾和郭士納,他們都在為併購基金公司工作。

但是,是否太多的資金在追逐過少的交易?風險資本家湯姆·李說:“20年來,我5次籌集股權投資基金,每一次都有人問我那個問題。我們的市場已經擴大。我現在所注意的一些公司過去我根本不可能看到。”李說,併購基金已經從購買小公司發展到購買中型公司,而且這種生意才剛剛開始觸及市值100億美元以上的大公司的表面。

併購基金

併購基金雖然新的資金供應源源不斷,但這個行業需求方的競爭力現已顯著增強,許多最大的收購是以拍賣的形式完成。對交易的需求旺盛至極,事實上,某些貪婪者也在學著分享:越來越普遍的做法是所謂的俱樂部交易,如7種基金斥資114億美元購買森加德數據系統公司。但是,隨著利率上調,市場震動在所難免。

最新資訊

倫敦金屬交易所(London Metal Exchange, 簡稱:LME)與香港交易及結算所有限公司(簡稱:香港交易所)周四聯合發布公告稱,香港交易所已完成對LME的收購交易。香港交易所向LME提出的收購報價為全額現金13.9億英鎊。

英格蘭和威爾斯高等法院(High Court of Justice)於周三批准了上述交易,英國金融服務管理局(Financial Services Authority)也於上周批准了該交易。

香港交易所於7月份獲得LME成員(同時也是其股東)對上述交易的支持,並擊退了來自芝加哥商業交易所控股公司(CME Group Inc.)、紐約泛歐交易所集團(NYSE Euronext)旗下倫敦衍生品子公司NYSE Liffe以及IntercontinentalExchange Inc.等的激烈競爭。在經過持續數月的競標後,LME最終選擇香港交易所作為其優先買家,其關鍵原因是此舉可以使LME更好地接觸亞洲市場,特別是全球最大的金屬消費國中國。

香港交易所行政總裁李小加向華爾街日報中文網表示,從周四起,LME正式成為香港交易所集團(HKEx group)旗下公司,港交所對此感到欣慰,並將憑藉與LME的關係與自身的專業知識來鞏固LME強大的全球地位,相信長遠來看這種合作關係將帶來巨大的收益。

LME首席執行長Martin Abbott與董事長Brian Bender仍將擔任LME Holdings董事,而周松崗、羅力(Romnesh Lamba)及李小加將進入LME Holdings董事會。

中國工商銀行周三公告稱,其已完成從南非標準銀行集團等手中收購阿根廷標準銀行等三家公司各80%股份的交易交割,預計交易總價格不超過6.5億美元。

公告指出,交易完成後,交易各方還將對交割日支付對價進行調整,以反映各目標公司淨資產價值在2010年12月31日至交割日期之間發生的增減變化,最終交易價格根據調整結果確定。阿根廷標準銀行原為南非標準銀行在阿根廷的一家全牌照控股子銀行。2011年末,阿根廷標準銀行總資產38億美元,全年實現淨利潤8,440萬美元,資產回報率2.4%,資本回報率25.1%,不良貸款率1.2%。

併購基金

併購基金市場狀況

2007年至2012年,中國企業併購交易規模及案例數量呈現爆發式增長,交易完成規模由2007年780.28億美元增至2012年1397.94億美元,累計增幅達78%。

相關課程

為使廣大企業管理人員全面、系統的學習和掌握併購、基金專業知識,中國股權投資基金協會、中國併購公會和亞洲商學院三家機構緊密合作,聯合眾多行業專家在調研、論證的基礎上建立了國內第一個獨立的、具有權威性的人才培養體系——“PEMA(併購與基金)執業教育”。

股權投資基金與併購課程,簡稱PEMA ,為Private Equity Fund,Mergers & Acquisitions 的縮寫,股權投資基金與併購課程課程體系是由併購、基金領域有豐富從業經驗和學術造詣、有社會責任感並熱心併購基金事業的人士組成師資團隊,建立獨立的、具有權威性的人才培養體系。該項培養計畫面向併購、基金行業相關管理及從業人員,培養適應中國市場經濟和國際化形勢所需要、具有實戰操作能力且能夠參與全球競爭的管理實用型基金和併購人才。

參加PEMA 學習考試成績合格的學員,將獲得由中國股權投資基金協會與中國併購公會聯合認證的《PEMA(併購與基金)》執業證書,該證書是衡量學員具備併購與基金專業知識與技能水平的重要依據,同時也作為併購基金領域上崗和從業的資格證明。

股權投資基金與併購課程(PEMA)課程是亞洲商學院特別設計的基礎班和精英班兩大體系的短期培訓證書課程。課程邀請實戰專家與學員互動教學,短小精悍,因而獲得了各地學員的積極回響,也得到了更多專家的支持。在完成近千名學員的培訓後,授課專家們專門整理出本教材。我們希望通過不斷地修訂、改進,使課程能在更大程度上滿足學員實際操作中的需求。尤其重要的是,我們希望PEMA課程有助於學員的職業發展,這也是通向新金融的路徑之一。

課程提綱

第一講 併購戰略與操作

第二講 公司治理與企業戰略

第三講 股權基金的發起與募集

第四講 股權投資的管理與退出

第五講 併購與基金的法律安排

第六講 併購與基金的財務規則

部分師資

王 巍 中國併購公會會長

衣錫群 中國股權投資基金協會常務副會長

古軍華 畢馬威會計師事務所合伙人

葉有明 喬丹投資(上海)有限公司總裁

李 肅 和君創業諮詢集團公司總裁

潘躍新 君合律師事務所合伙人

王 波 埃森哲中國有限公司董事總經理

嚴 聖 高智發明中國區總裁

朱小輝 天元律師事務所合伙人

張曉森 中咨律師事務所合伙人

郭兆基 畢馬威會計師事務所合伙人