負債分析

目的

1、揭示資產負債表及相關項目的內涵

2、了解企業財務狀況的變動情況及變動原因

3、評價企業會計對企業經營狀況的反映程度

4、評價企業的會計政策

5、修正資產負債表的數據

內容

資產負債表分析的內容:資產負債表水平分析、資產負債表垂直分析、資產負債表項目分析。

水平分析

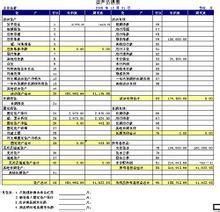

一、資產負債表水平分析表的編制

將分析期的資產負債表各項目數值,與基期(上年或計畫、預算)數進行比較,計算出變動額、變動率以及該項目對資產總額、負債總額,和所有者權益總額的影響程度。

二、資產負債表變動情況的分析評價

(一)從投資或資產角度進行分析評價

1、分析總資產規模的變動狀況,以及各類、各項資產的變動狀況;

資產負債表分析

資產負債表分析 2、發現變動幅度較大,或對總資產影響較大的重點類別和重點項目;

3、分析資產變動的合理性與效率性;

4、考察資產規模變動與所有者權益,總額變動的適應程度,進而評價企業財務結構的穩定性和安全性;

5、分析會計政策變動的影響。

(二)從籌資或權益角度進行分析評價

1、分析權益總額的變動狀況以及各類、各項籌資的變動狀況;

2、發現變動幅度較大,或對權益影響較大的重點類別和重點項目;

3、注意分析評價表外業務的影響。

(三)資產負債表變動原因的分析評價

1、負債變動型

2、追加投資變動型

3、經營變動型

4、股利分配變動型。

垂直分析

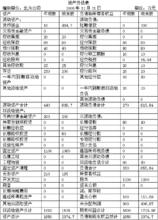

一、資產負債表垂直分析表的編制

通過計算資產負債表中,各項目占總資產或權益總額的比重,分析評價企業資產結構和權益結構變動的合理程度。

靜態分析:以本期資產負債表為對象

動態分析:將本期資產負債表與選定的標準進行比較。

二、資產負債表結構變動情況的分析評價

(一)資產結構的分析評價

1、從靜態角度觀察企業資產的配置情況,通過與行業平均水平,或可比企業的資產結構比較,評價其合理性;

2、從動態角度分析資產結構的變動情況,對資產的穩定性做出評價。

(二)資本結構的分析評價

1、從靜態角度觀察資本的構成,結合企業盈利能力和經營風險,評價其合理性;

2、從動態角度分析資本結構的變動情況,分析其對股東收益產生的影響。

三、資產結構、負債結構、股東權益結構的具體分析評價

(一)資產結構的具體分析評價

1、經營資產與非經營資產的比例關係

2、固定資產和流動資產的比例關係:適中型、保守型、激進型。

3、流動資產的內部結構與同行業平均水平,或財務計畫確定的目標為標準。

(二)負債結構的具體分析評價

1、負債結構分析應考慮的因素

(1)負債結構與負債規模

(2)負債結構與負債成本

(3)負債結構與債務償還期限

(4)負債結構與財務風險

(5)負債結構與經濟環境

(6)負債結構與籌資政策

2、典型負債結構分析評價

(1)負債期限結構分析評價

(2)負債方式結構分析評價

(3)負債成本結構分析評價

(三)權益結構的具體分析評價

1、股東權益結構分析應考慮的因素

(1)股東權益結構與股東權益總量

(2)股東權益結構與企業利潤分配政策

(3)股東權益結構與企業控制權

(4)股東權益結構與權益資本成本

(5)股東權益結構與經濟環境

2、股東權益結構分析評價

四、資產結構與資本結構適應程度的分析評價

1、保守性結構分析:保守性結構指企業全部資產的資金來源,都是長期資本,即所有者權益和非流動負債。

優點:風險較低 。

缺點:資本成本較高;籌資結構彈性較弱。

適用範圍:很少被企業採用。

2、穩健型結構分析:非流動資產依靠長期資金解決,流動資產需要長期資金和短期資金共同解決。

優點:風險較小,負債資本相對較低,並具有一定的彈性。

適用範圍:大部分企業 。

3、平衡型結構:非流動資產用長期資金滿足,流動資產用流動負債滿足。

優點:當二者適應時,企業風險較小,且資本成本較低。

缺點:當二者不適應時,可能使企業陷入財務危機。

適用範圍:經營狀況良好,流動資產與流動負債內部結構相互適應的企業。

4、風險型結構:流動負債不僅用於滿足流動資產的資金需要,且用於滿足部分非流動資產的資金需要。

優點:資本成本最低 。

缺點:財務風險較大。

適用範圍:企業資產流動性很好且經營現金流量較充足。

項目分析

一、主要資產項目分析

(一)貨幣資金

1、分析貨幣資金髮生變動的原因:銷售規模變動信用政策變動、為大筆現金支出做準備、資金調度、所籌資金尚未使用。

2、分析貨幣資金規模及變動情況,與貨幣資金比重及變動情況是否合理,結合以下因素: 貨幣資金的目標持有量;資產規模與業務量企業融資能力企業運用貨幣資金的能力;行業特點。

(二)應收款項

1、應收賬款

(1)分析應收賬款的規模及變動情況

(2)分析會計政策變更和會計估計變更得影響

(3)分析企業是否利用應收賬款進行利潤調節

(4)關注企業是否有應收賬款巨額沖銷行為

2、其他應收款

(1)分析其他應收款的規模及變動情況

資產負債表

資產負債表 (2)其他應收款包括的內容

(3)關聯方其他應收款餘額及賬齡

(4)是否存在違規拆藉資金

(5)分析會計政策變更對其他應收款的影響

3、壞賬準備

(1)分析壞賬準備的提取方法、提取比例是否合理;

(2)比較企業前後會計期間壞賬準備提取方法、提取比例是否改變;

(3)區別壞賬準備提取數變動的原因。

(三)存貨

1、存貨構成

(1)存貨規模與變動情況分析

(2)存貨結構與變動情況分析

2、存貨計價

(1)分析企業對存貨計價方法的選擇與變更是否合理;

(2)分析存貨的盤存制度對確認存貨數量和價值得影響;

(3)分析期末存貨價值得計價原則對存貨項目的影響。

(四)固定資產。

1、固定資產規模與變動情況分析

(1)固定資產原值變動情況分析

(2)固定資產淨值變動情況分析

2、固定資產結構與變動情況分析:分析生產用固定資產,與非生產用固定資產之間的比例的變化情況;考察未使用,和不需用固定資產比率的變化情況,查明企業在處置閒置固定資產方面的工作,是否具有效率;結合企業的生產技術特點,分析生產用固定資產內部結構是否合理 。

3、固定資產折舊分析:分析企業固定資產折舊方法的合理性; 觀察固定資產折舊政策是否前後一致; 分析企業固定資產預計使用年限。和預計淨殘值確定的合理性。

4、固定資產減值準備分析

(1)固定資產減值準備變動對固定資產的影響;

(2)固定資產可收回金額的確定;

(3)固定資產發生減值對生產經營的影響。

二、主要負債項目變動情況分析

(一)短期借款

短期借款變動原因:

1、流動資金需要

2、節約利息支出

3、調整負債結構和財務風險

4、增加企業資金彈性。

(二)應付賬款及應付票據

變動原因:

1、銷售規模的變動

2、充分利用無成本資金

3、供貨方商業信用政策的變動

4、企業資金的充裕程度。

(三)應交稅費和應付股利

主要分析:

1、有無拖欠稅款現象;

2、對企業支付能力的影響。

(四)其他應付款

分析重點:

1、其他應付款規模與變動是否正常;

2、是否存在企業長期占用關聯方企業的現象。

(五)長期借款

影響長期借款變動的因素有:

1、銀行信貸政策及資金市場的供求情況

2、企業長期資金需要

3、保持權益結構穩定性

4、調整負債結構和財務風險。

(六)或有負債及其分析

通過會計報表附註,披露或有負債形成的原因、性質、可能性及對報告期後公司財務狀況、經營成果和現金流量的可能影響。

資產負債

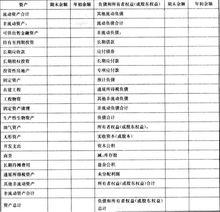

在分析資產負債表要素時,我們應首先注意到資產要素分析,具體包括:

流動資產

資產負債表

資產負債表 分析公司的現金、各種存款、短期投資、各種應收應付款項、存貨等。流動資產比往年提高,說明公司的支付能力與變現能力增強。

長期投資

分析一年期以上的投資,如公司控股、實施多元化經營等。長期投資的增加,表明公司的成長前景看好。

固定資產

這是對實物形態資產進行的分析。例如道富投資所說,資產負債表所列的各項固定資產數字,僅表示在持續經營的條件下,各固定資產尚未折舊、折耗的金額並預期於未來,各期間陸續收回,因此,我們應該特別注意,折舊、損耗是否合理將直接影響到資產負債表、利潤表和其他各種報表的準確性。很明顯,少提折舊就會增加當期利潤。而多提折舊則會減少當期利潤,有些公司常常就此埋下伏筆。

無形資產

主要分析商標權、著作權、土地使用權、非專利技術、商譽、專利權等。商譽及其他無確指的無形資產,一般不予列賬,除非商譽是購入或合併時形成的。取得無形資產後,應登記入賬並在規定期限內攤銷完畢。

其次,要對負債要素進行分析,包括兩個方面:

負債要素

流動負債

各項流動負債應按實際發生額記賬,分析的關鍵在於要避免遺漏,所有的負債均應在資產負債表中反映出來。

長期負債

包括長期借款、應付債券、長期應付款項等。由於長期負債的形態不同,因此,應注意分析、了解公司債權人的情況。

最後是股東權益分析,包括股本、資本公積、盈餘公積和未分配利潤4個方面。分析股東權益,主要是了解股東權益中投入資本的不同形態及股權結構,了解股東權益中各要素的優先清償順序等。看資產負債表時,要與利潤表結合起來,主要涉及資本金利潤和存貨周轉率,前者是反映盈利能力的指標,後者是反映營運能力的指標。