上市歷程

1999年,科技股與網際網路股帶動納斯達克市場狂飆,當年7月第一隻中國網際網路概念股中華網登入納斯達克,該股發售時超額認購十幾倍,發行價20美元,開盤即飆升至60美元,全日漲幅200%。

2000年3月,納斯達克指數見頂,當時中國三大門戶開始在美國上市,與中華網的風光相比,新浪、網易與搜狐上市在當時已經被稱為流血上市,隨著網際網路泡沫破裂,三大門戶股價一度破發。

2002年第二季度,網易首次實現淨盈利,網遊概念成為隨後幾年上市潮流,網易股票開始領漲納斯達克,並成為當年納斯達克表現最優異的股票。

2003年10月10日,網易股價升至 70.27美元的歷史高點,比年初股價攀升了617%,比2001年9月1日的歷史低點攀升了108倍。丁磊也憑藉網易股票的上漲成為中國大陸首富。

2004年空中網在美國納斯達克掛牌上市,SP業務上市成為當年熱潮。當年5月,盛大上市,超越了韓國網路遊戲公司NCSOFT的市值,成為全球最大的網路遊戲股。盛大創始人陳天橋掌握的股票市值達到了約11.1億美元,成為新的中國首富。2004年6月16日,騰訊在香港上市,成為入口網站中最後一個上市公司。

2005年8月5日晚百度在美國納斯達克上市,融資1.09億美元,刷新了中國網際網路企業海外IPO融資記錄,發行價27美元,開盤價66美元,8月6日衝破150美元。

2007年巨人網路與完美時空在美國上市,阿里巴巴在香港上市,百度在納斯達克的股價歷史性突破300美元大關,成為中國概念股在納斯達克第一家邁入百億美元市值規模的公司。

2009年暢遊在美國納斯達克上市,成為國內第一家分拆上市的網際網路公司。隨後新浪分拆房產業務,盛大分拆遊戲業務在美上市。騰訊控股股價一度創下130港元新高,騰訊市值折契約300億美元,躍居全球網路股季軍,也成為中國第一家市值超過300億美金的網際網路公司。

2010年中國概念股再次掀起上市狂潮,電子商務與視頻網站成為主流,優酷和土豆網登入美國,電子商務網站包括麥考林與噹噹網,同時垂直入口網站搜房與易車網也在美國上市。

2011年3月30日,中國知名的網際網路技術公司奇虎360科技有限公司正式在紐約證券交易所掛牌。 4月21日世界互聯,5月4日人人網,5月5日網秦,5月11日世紀佳緣,5月12日鳳凰科技正式在紐約證券交易所掛牌。

2014年9月19日(美國時間)阿里巴巴在紐交所正式進行IPO。股票交易代碼為“BABA”。

上市公司

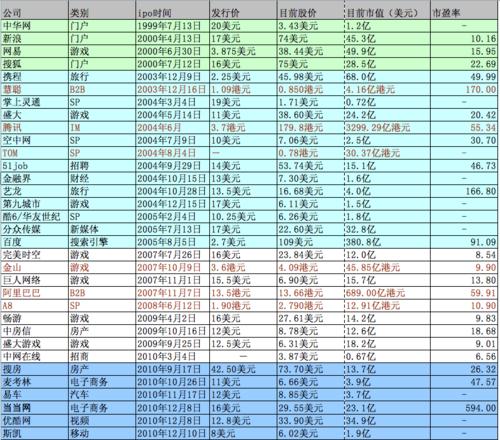

(截止2014年11月)新浪、網易、百度、攜程、前程無憂、盛大、優酷、唯品會、去哪兒、汽車之家,京東、阿里等近50家網際網路已經上市。

網際網路公司上市

網際網路公司上市上市評價

上市只是對投資者的一種承諾,上市之後,公司的信息也將更加公開,而由創業公司轉向上市公司,對奇虎360來講是一種動力,他將推動360將旗下業務做好,給投資者一份滿意的答卷。 (周鴻禕 )

“網際網路+中國市場”是中國網際網路公司向美國投資者講述財富故事時不厭其煩的表達方式。在媒體融合時代,傳統媒體從業者有巨大的機會。因為數位化的平台,新技術和新設備,給其提供了一個平台去親近那些原來不能親近的客群的機會。如果傳統媒體把握住這個機會,其優質內容將獲得重生,否則,就面臨被邊緣化的風險。 (劉爽 )

上市影響

一方面,中國龐大的市場將美國新興的網際網路“概念”放大,在一年多以前,中國網民總數就已經超過了美國人口總數;

另一方面,則是全球性通脹的背景,也就是說,熱錢很多。

上市條件

股票經國務院證券監督管理機構核准已向社會公開發行

公司股本總額不少於人民幣三千萬元。

開業時間在三年以上,最近三年連續盈利;原國有企業依法改建而設立的,或者本法實施後新組建成立,其主要發起人為國有大中型企業的,可連續計算。

持有股票面值達人民幣一千元以上的股東人數不少於一千人,向社會公開發行的股份達公司股份總數的百分之二十五以上;公司股本總額超過人民幣四億元的,其向社會公開發行股份的比例為10%以上。

公司在最近三年內無重大違法行為,財務會計報告無虛假記載。

國務院規定的其他條件。

1.股票經國務院證券監督管理機構核准已向社會公開發行

2.公司股本總額不少於人民幣三千萬元。

3.開業時間在三年以上,最近三年連續盈利;原國有企業依法改建而設立的,或者本法實施後新組建成立,其主要發起人為國有大中型企業的,可連續計算。

4.持有股票面值達人民幣一千元以上的股東人數不少於一千人,向社會公開發行的股份達公司股份總數的百分之二十五以上;公司股本總額超過人民幣四億元的,其向社會公開發行股份的比例為10%以上。

5.公司在最近三年內無重大違法行為,財務會計報告無虛假記載。

6.國務院規定的其他條件。

上市程式

根據《證券法》與《公司法》的有關規定,股份有限公司上市的程式如下:

一、向證券監督管理機構提出股票上市申請

股份有限公司申請股票上市,必須報經國務院證券監督管理機構核准。證券監督管理部門可以授權證券交易所根據法定條件和法定程式核准公司股票上市申請。

二、接受證券監督管理部門的核准

對於股份有限公司報送的申請股票上市的材料,證券監督管理部門應當予以審查,符合條件的,對申請予以批准;不符合條件的,予以駁回;缺少所要求的檔案的,可以限期要求補交;預期不補交的,駁回申請。

三、向證券交易所上市委員會提出上市申請

股票上市申請經過證券監督管理機構核准後,應當向證券交易所提交核准檔案以及下列檔案:

1.上市報告書;

2.申請上市的股東大會決定;

3.公司章程;

4.公司營業執照;

5.經法定驗證機構驗證的公司最近三年的或公司成立以來的財務會計報告;

6.法律意見書和證券公司的推薦書;

7.最近一次的招股說明書;

8.證券交易所要求的其他檔案。

證券交易所應當自接到的該股票發行人提交的上述檔案之日起六個月內安排該股票上市交易。 《股票發行和交易管理暫行條例》還規定,被批准股票上市的股份有限公司在上市前應當與證券交易所簽訂上市契約,確定具體的上市日期並向證券交易所交納有關費用。《證券法》對此未作規定。

四、證券交易所統一股票上市交易後的上市公告

《證券法》第47條規定:“股票上市交易申請經證券交易所同意後,上市公司應當在上市交易的五日前公告經核准的股票上市的有關檔案,並將該檔案置備於指定場所供公眾查閱。” 《證券法》第48條規定:“上市公司除公告前條規定的上市申請檔案外,還應當公告下列事項:

(一)股票獲準在證券交易所交易的日期;

(二)持有公司股份最多的前十名股東的名單和持有數額;

(三)董事、監事、經理及有關高級管理人員的姓名及持有本公司股票和債券的情況。”