熊市看跌期權套利的風險和收益

熊市看跌期權的最大風險——買進期權時付出的期權費與賣出期權時收取的期權費之差。

熊市看跌期權的最大收益——買進看跌期權的執行價格與賣出看跌期權的執行價格之差再減最大風險值

熊市看跌期權套利的套用策略

使用時機:看空後市,但認為期貨價格不會大幅下跌。特點在於權利金成本低,風險收益均有限

操作方式:買入較高執行價格的看跌期權+賣出較低執行價格的看跌期權(同月份)

最大獲利:執行價格差-權利金

最大損失: 淨權利金支出

損益平衡點: 較高執行價格-淨權利金支出

保證金:不交納

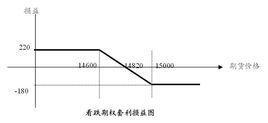

例:棉花期貨價格為15000元/噸,某投資者看空棉花期貨後市,買入一手執行價格為15000元/噸的棉花看跌期權,支付權利金510元/噸;但又認為價格不會跌破14600元/噸,所以賣出一手執行價格為14600元/噸的同月份看跌期權,收入權利金330元/噸。淨支付權利金180元/噸。損益平衡點為14820元。

| 時間 | 期貨價格 | 15000put | 14600put | 部位損益 |

| 10日後 | 14800 | 520 | 320 | 20 |

| 到期日1 | 15000 | 0 | 0 | -180 |

| 到期日2 | 14600 | 400 | 0 | 220 |

註:部位損益為按表中期權價格平倉後收益減去期初淨支付的權利金