買入跨式套利

表11-16買入跨式套利(Long Straddle)

| 組合方式 | 以相同的執行價格同時買入看漲期權和看跌期權(月份、標的物也相 同) |

| 使用範圍 | 後市方向不明確,但認為會有顯著的價格變動,波動性會增大。波動性 越大,對期權部位越有利。只要價格波動超過高平衡點或低於低平衡 點,就會有盈利 |

| 損益平衡點 | 高平衡點(P2)=執行價格+總權利金 低平衡點(P1)=執行價格一總權利金 |

| 最大風險 | 所支付的全部權利金。隨著時間的損耗,對部位不利 |

| 收益 | 價格上漲,收益增加,收益=期貨價格一執行價格一權利金 價格下跌,收益也增加,收益=執行價格一期貨價格一權利金 |

| 履約部位 | 兩類期權不可能同時履約,因此上漲有利履約為多頭,下跌有利履約為 空頭 |

示例

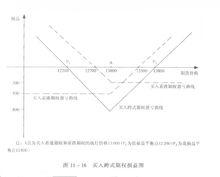

某投資者在2月份以500點的權利金買人1張執行價格為13000點的5月恆指看漲期權,同時,他又以300點的權利金買入l張執行價格為13000點的5月恆指看跌期權。該買入跨式期權的損益見圖ll—16。

分析

由圖ll—16可以看出,該買人跨式期權的最大虧損為800個點(即所支付的權利金),P1(12200點)和P2(13800點)為盈虧平衡點。當恆指跌破12200或上漲超過13800點時就盈利了

多頭跨式期權交易

多頭跨式期權交易