法律性質

信貸業務

信貸業務信貸業務是商業銀行最重要的資產業務,通過放款收回本金和利息,扣除成本後獲得利潤,所以信貸是商業銀行的主要贏利手段。

貸款種類

①根據貸款主體的不同,貸款可分為自營貸款、委託貸款和特定貸款三種。其中委託貸款指委託人提供資金,銀行作為受託人按委託人指定的對象、用途、金額、期限和利率等條件辦理貸款的手續,只收取手續費,不承擔貸款的風險。特定貸款是指經國務院批准並對貸款可能造成的損失採取相應的補救措施後,責成國有獨資銀行發放的貸款。

②根據借款人信用的不同,貸款還可分為信用貸款、擔保貸款(保證貸款、抵押貸款、質押貸款)、票據貼現等種類。

③根據貸款用途的不同,可分為流動資金貸款、固定資產貸款、工業貸款、農業貸款、消費貸款和商業貸款等種類。無論何種貸款,除了經貸款人審查、評估、確認借款人資信良好,確能償還貸款的,可以不提供擔保外,其他的借款人均應提供擔保。

借款契約

契約是明確各方權利義務關係的協定,借款契約是銀行和借款人訂立的、約定借款的條件、提供資金給借款方使用、借款方按約定的用途使用該資金、並按時償還本息的協定。借款契約是確定銀行和借款人權利義務的法律依據,其主要內容包括:貸款種類,借款用途,金額,利息,期限,還款資金來源及還款方式,保證條款,違約責任,雙方當事人商定的其他條款。借款契約的內容相當於當事人之間的法律,任何一方違反任何一款都構成違約,都應承擔相應的違約責任。

貸款期限

商業銀行的貸款期限分為三種:第一,短期貸款,期限在1年以內;第二,中期貸款,期限在1年以上,5年以內;第三,長期貸款,指期限超過5年的貸款。

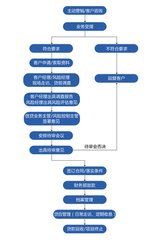

信貸程式

由於放款脫離了銀行的控制,不能按時收回本息的風險較大,所以對信貸應在遵守契約法和貸款通則的基礎上,建立嚴格的貸款制度,其主要內容是:建立貸款關係,貸款申請,貸前調查,貸款審批及發放,貸後檢查,貸款收回與展期,信貸制裁等制度。