證券交易所

證券交易所資產證券化是以特定資產組合或特定現金流為支持,發行可交易證券的一種融資形式。傳統的證券發行是以企業為基礎,而資產證券化則是以特定的資產化為基礎發行證券。中國內地資產證券起步於20世紀90年代初,但發展較多波折,對國內證券市場產生的影響也較小。

起步

土地資產

土地資產1992年,三亞市開發建設總公司以三亞市丹州小區800畝土地為發行標的物,土地每畝折價25萬元(17萬元為征地成本。5萬元為開發費用,3萬元為利潤),發行總金額2億元的三亞地產投資券,預售地產開發後的銷售權益,首開房地產證券化之先河。1996年8月,珠海市人民政府在開曼群島註冊了珠海市高速公路有限公司,以當地機動車的管理費及外地過境機動車所繳納的過路費作為支持,根據美國證券法律的144A規則發行總額為2億美元的資產擔保債券(其中一部分是年利率為9.125%的l0年期優先權債券,發行量是8 500萬美元;另一部分是年利率為11.5%的l2年期的次級債券,發行量為ll 500萬美元)。隨後,國內高速公路建設不同程度引入了證券化融資設計,據不完全統計,國內有20餘省、市、自治區高速公路建設採用了證券化融資方案。此外,以中集集團為代表的大型企業還成功開展了應收賬款證券化交易。從這些交易的結構看,多數採用了離岸證券化方式,因此較少受到國內證券市場的關注。

發展

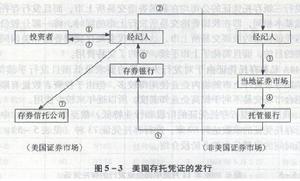

美國存拖憑證的發行

美國存拖憑證的發行2005年被稱為“中國資產證券化元年”,信貸資產證券化和房地產證券化取得新的進展,引起國內外廣泛關注。2005年4月,中國銀行業監督管理委員會發布《信貸資產證券化試點管理辦法》,將信貸資產證券化明確定義為“銀行業金融機構作為發起機構,將信貸資產信託給受託機構,由受託機構以資產支持證券的形式向投資機構發行受益證券,以該財產所產生的現金支付資產支持證券收益的結構性融資活動”,並於同年ll月發布了《金融機構信貸資產證券化監督管理辦法》;同時,國家稅務總局等機構也出台了與信貸資產證券化相關的法規。2005年12月,作為資產證券化試點銀行,中國建設銀行和國家開發銀行分別以個人住房抵押貸款和信貸資產為支持,在銀行間市場發行了第一期資產證券化產品(見圖5—5)。2005年12月21日,內地第一隻房地產投資信託基金(REITs)——廣州越秀房地產投資信託基金正式在香港交易所上市交易。

業務特點

2006年以來我國資產證券化業務表現出下列特點:

1.發行規模大幅增長、種類增多、發起主體增加。資產證券化產品種類增多,基礎資產涉及信貸資產、不動產、租賃資產、應收賬款、收費項目等等。發行規模從2005年的l71.34億元增長到2006年的471.51億元,增幅達到了175.20%。2006年,在深、滬兩交易所上市的企業證券化產品發行規模l64.05億元,比2005年的99.4億元大幅增長了65.04%。在銀行間市場交易發行的資產證券化產品,總規模為l23.7988億元,比2005年的71.7727億元,大幅增長了72.49%。資產證券化發起人除商業銀行和企業之外,資產管理公司、證券公司、信託投資公司均成為新的發起或承銷主體。

2.機構投資者範圍增加。2006年5月,中國證監會發布了《關於證券投資基金投資資產支持證券有關事項的通知》(證監基金字[2006]93號),準許基金投資包括符合中國人民銀行、銀監會相關規定的信貸資產支持證券,以及證監會批准的企業資產支持證券類品種。緊接著,6月份,國務院又頒布了《關於保險業改革發展的若干意見》(簡稱“國十條”),提出,在風險可控的前提下,鼓勵保險資金直接或間接投資資本市場,穩步擴大保險資金投資資產證券化產品的規模和品種。

3.二級市場交易尚不活躍。目前資產證券化產品的投資主體主要是各類機構投資者,以大宗交易為主,通常採取買入並持有到期策略,導致市場流動性不足。

[1] 中國證券監督管理委員http://www.csrc.gov.cn/n575458/n870586/n1335340/n8200134/10665810.html