相關理論

IS-LM模型

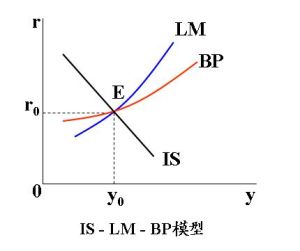

IS-LM模型曲線上的每一點都表示持有現金的願望和貨幣數量相等,即貨幣需求和貨幣供給相一致,並且同既定的利率和收入水平相一致。

希克斯又認為,社會儲蓄(S)和投資(I)的願望,決定資本市場的均衡,而儲蓄和投資又必須同收入水平和利率相一致。由此,在縱軸表示利率、橫軸表示收入的座標平面上,又可作出一條IS曲線(如圖1一5),曲線上的每一點都表示儲蓄等於投資,並且同既定的利率和收入水平相適應。

通過以上分析,希克斯對收入的決定作出了新的解釋,認為收入(Y)的均衡水平是由IS曲線與LM曲線的交點決定

的,即凱恩斯體系的四大根基--消費函式、資本邊際效率、靈活偏好和貨幣數量同時決定收入的均衡水平。在收入均衡點上,同時存在著以LM表示的貨幣市場的均衡和以IS表示的資本市場的均衡。如圖1-5中,(1) IS曲線表明:①收入(Y)的均衡條件為投資等於儲蓄;

②投資與利率呈反方向變化,儲蓄與收入呈正方向變化,但與利率呈反方向變化。因此,IS曲線是一條由左上方向右下方傾斜的曲線, 是投資和儲蓄相等的利率與收入水平的組合。該曲線是在進出口水平一定、匯率一定的情況下給出的。如果把投資看成是對收入的"注入",則其應包括國內投資、出口和政府的支出;如果把儲蓄看成是收入的"漏出",則其應包括國內儲蓄、進口和稅收。(2)LM曲線表明的是貨幣的需求與貨幣供給相等的利率和收入的組合。在該曲線上,實質貨幣供給與匯率為一定,人們對實質貨幣的需求取決於交易動機和投機動機。該曲線是從左下方向右上方傾斜,表明貨幣市場處於均衡時,利率和收入要么處於高水平,要么處於低水平。

IS-LM模型是凱恩斯主義總量經濟學的核心

IS-LM模型

IS-LM模型條件要求

該模型要求同時達到下面的兩個條件:

(1)I(r)=S(Y)即IS,Investment-Saving

(2)M/P=L1(Y)+L2(r)即LM,Liquiditypreference-MoneySupply

其中,I為投資,S為儲蓄,M為名義貨幣量,P為物價水平,M/P為實際貨幣量,Y為總產出,r為利率。

兩條曲線交點處表示產品市場和貨幣市場同時達到均衡。

IS-LM模型是巨觀經濟分析的一個重要工具,是描述產品市場和貨幣市場之間相互聯繫的理論結構。

IS模型是描述產品市場均衡的模型,根據封閉經濟中的等式:

Y(國民收入)=C(消費)+I(投資)+G(政府購買,經常被視為恆值)

其中C=C(Y),消費水平隨收入正向變化;

I=I(r),r為利率

則可獲得收入Y與利率r在產品市場均衡時的圖像,斜率為負,斜率大小受投資與利率敏感度及投資乘數影響,曲線位置受自主性支出決定

LM曲線是描述貨幣市場均衡的模型,根據等式:

M/P=L1(Y)+L2(r),其中,M為名義貨幣量,P為物價水平,M/P為實際貨幣量,Y為總產出,r為利率,L是貨幣需求。

通常將M/P視為由中央銀行確定的定值,利率和貨幣量呈反向關係,而收入和貨幣量呈正向關係,從而得出一條收入Y與利率r,斜率為正的直線,斜率大小由實際貨幣量對利率和收入分別的敏感度決定,而位置由實際貨幣量決定。

將IS-LM移至同一圖上,二者交點便反應了產品市場和貨幣市場同時達到均衡時的利率水平和收入水平,對於分析巨觀經濟問題很有意義。

曲線分析

IS曲線的移動

在兩部門經濟中,均衡條件為i=s,所以i和s的變動會引起IS曲線的移動。

在三部門經濟中,均衡條件變為i+g=s+t,此時,i、g、s和t中任何一個變數發生變動都會引起IS曲線移動。

1、投資變動引起的IS曲線移動

投資變動引起IS曲線移動

投資變動引起IS曲線移動

投資增加是指投資水平增加,也就是在不同利率下投資都等量增加。因此,投資增加△i則投資曲線i(r)向右移動△i,這將使IS曲線向右移動,其向右移動量等於i(r)的移動量乘以投資乘數k,即IS曲線的移動量為k△i。

2、儲蓄變動引起的IS曲線移動

設投資保持不變,若儲蓄水平增加△s,則消費水平就會下降△s,IS曲線會向左移動,移動量為k△s。

類似地,儲蓄減少使IS曲線右移,其移動量也是k△s。

3、政府購買變動引起的IS曲線移動

增加政府購買支出對國民收入的作用與增加投資類似,因而會使IS曲線平行右移,移動量為政府購買支出增量與政府購買支出乘數之積,即kg△g。

4、稅收變動引起的IS曲線移動

稅收增加類似於投資或消費減少,稅收減少類似於投資或消費增加。因此,稅收增加會使IS曲線平行左移,稅收減少會使IS曲線平行右移,移動量為稅收乘數與稅收變動量之積,即kt△t。

總之,無論是投資、儲蓄、政府購買支出還是稅收的變動都會引起IS曲線的移動,若LM曲線不變,IS曲線右移會使均衡收入增加,均衡利率上升;IS曲線左移會使均衡收入減少,均衡利率下降,

LM曲線的移動

貨幣市場的均衡條件為m=L,所以貨幣需求水平和貨幣供給水平的變動都會引起LM曲線的移動。

貨幣需求變動引起的LM曲線移動:

貨幣需求增加,均衡利率水平上升,而利率上升又使投資和消費減少,從而使國民收入減少,故LM曲線向左移動。

貨幣需求減少,均衡利率水平下降,投資和消費增加,從而使國民收入增加,故LM曲線向右移動。

貨幣供給變動引起的LM曲線移動:

m增加,r就下降,使投資和消費增加,從而使y增加,故LM曲線右移;

m減少,r就上升,使投資和消費減少,從而使y減少,故LM曲線左移;

m變動對LM曲線的影響值得特別注意,因為m是可以控制的。

若IS曲線不變,LM曲線右移,使均衡收入增加,均衡利率下降;LM曲線左移,使均衡收入減少,利率上升。

斜率及決定因素

IS-LM模型

IS-LM模型假定條件

LM曲線向右上傾斜的假定條件是貨幣需求隨利率上升而減少,隨收入上升而增加.如果這些條件成立,則當貨幣供給既定時,若利率上升,貨幣投機需求量減少(即人們認為債券價格下降時,購買債券從投機角度看風險變小,因而願買進債券而少需要持幣),為保持貨幣市場上供求平衡,貨幣交易需求量必須相應增加,而貨幣交易需求又只有在收入增加時才會增加。於是,較高的利率必須和較高的收入相結合,才能使貨幣市場均衡.如果這些條件不成立,則LM曲線不可能向右上傾斜。例如,古典學派認為,人們需要貨幣,只是為了交易,並不存在投機需求,即貸幣投機需求為零,在這樣情況下,LM曲線就是一條垂直線.反之,凱恩斯認為,當利率下降到足夠低的水平時,人們的貨幣投機需求將是無限欠(即認為這時債券價格太高,只會下降,不會再升,從而買債券風險大大,因而人們手頭不管有多少貨幣,都再不願去買債券),從而進入流動性陷阱,使LM曲線呈水平狀。由於西方學者認為,人們對貨幣的投機需求一般既不可能是零,也不可能是無限大,是介於零和無限大之間,因此,LM曲線一般是向右上傾斜的。

三個區域

LM曲線上斜率的三個區域分別指LM曲線從左到右所經歷的水平線、向右上方傾斜線、垂直線的三個階段.LM曲線這三個區域被分別稱為凱恩斯區域、中間區域、古典區域。其經濟含義指,在水平線階段的LM曲線上,貨幣的需求曲線已處於水平狀態,對貨幣的投機需求已達到利率下降的最低點“靈活偏好陷阱”階段,貨幣需求對利率敏感性極大.凱恩斯認為:當利率很低,即債券價格很高時,人們覺得用貨幣購買債券風險極大,因為債券價格己這樣高,從而只會跌,不會漲,因此買債券很可能虧損,人們有貨幣在手的話,就不肯去買債券,這時,貨幣投機需求成為無限大,從而使LM曲線呈水平狀態,由於這種分析是凱恩斯提出的,所以水平的LM區域稱為凱恩斯區域。在垂直階段,LM曲線斜率為無窮大,或貨幣的投機需求對利率已毫無敏感性,從而貨幣需求曲線的斜率(1/h)趨向於無窮大,呈垂直狀態表示不論利率怎樣的變動,貨幣的投機需求均為零,從而LM曲線也呈垂直狀態(k/h趨向於無窮大)。由於“古典學派”認為貨幣需求只有交易需求而無投機需求,因此垂直的LM區域稱古典區域,介於垂直線與水平線之間的區域則稱為“中間區域”。