概念

次級貸款的全稱叫次級抵押貸款,又叫次級按揭貸款。是為不完全符合標準貸款條件如收入不夠、銀行存款不夠或信用評級較差,無法從正常渠道借貸的人所提供的貸款。

美國抵押貸款市場的“次級”(subprime)及“優惠級”(Prime)是以借款人的信用條件作為劃分界限的。根據信用的高低,放貸機構對借款人區別對待,從而形成了兩個層次的市場。信用低的人申請不到優惠貸款,只能在次級市場尋求貸款。這種貸款通常不需要首付,只是利息會不斷提高。貸款利率通常比優惠級抵押貸款高2%~3%。

興起與發展

次級貸款

次級貸款次級貸款的興起絕非偶然。

首先,1980年的《存款機構解除管制與貨幣控制法案》(Depository Institutions Deregulation and Monetary Control Act,DIDMCA)解除了美聯儲Q條例規定的利率上限。1982年的《可選擇按揭貸款交易平價法案》(Alternative Mortgage Transactions ParityActof1982)允許使用可變利率。1986年的《稅務改革法案》(Tax Reform Act of 1982)禁止消費貸款利息免稅。這一系列的法案都為次級抵押貸款市場的發展提供了一個良好的法律環境。

其次,1990年末開始,利率持續走低,現金流出式再融資開始流行。借款者不斷借入新債,償還舊債,並且新債的數額要超過原有債務。在房價持續上漲的時期,這種方式能使借款者源源不斷地獲得資金來源,進而增加了次級抵押貸款的需求。

最後,市場中相繼出現的各種變化也給次級抵押貸款的發展提供了利好條件。例如1990年代初期,由於利率上升,標準抵押貸款需求減少,按揭經紀人開始將更多的目光投入次級抵押貸款市場。而在1990年代中期,資產證券化的興起又給次級抵押貸款市場的發展提供良機。

按揭貸款證券化增加了資產的流動性,次級房貸市場開始迅速繁榮起來。在早期的飛速發展中,由於對風險的認識不足,次級抵押貸款定價普遍偏低。但1998年亞洲金融危機爆發,這一市場存在的諸多問題開始得到關注。雖然這場危機使次級房貸市場一度萎縮,市場發生大規模整合,許多小公司都相繼倒閉或被收購,但同時也使得投資者風險意識增強,以提高首付金額、採取提前償付罰金等措施限制風險。

危機過後,由於房價上漲以及利率持續下降至40年來的最低點,投資房產的成本降低。在房價不斷走高時,即使借款人現金流並不足以償還貸款,他們也可以通過房產增值獲得再貸款來填補缺口。因此,1990年代末次級抵押貸款又開始了新一輪增長,直至2007年次貸危機的爆發。

特點

高回報:次級貸款對放貸機構來說是一項高回報業務,因次級貸款利率通常遠高於優惠貸款利率,回報較高。

高風險:由於次級貸款對借款人的信用要求較優惠級貸款低,借款者信用記錄較差,因此次級房貸機構面臨的風險也自然地增大:瑞銀國際(UBS)的研究數據表明,截至2006年底,美國次級抵押貸款市場的還款違約率高達10.5%,是優惠級貸款市場的7倍。

內容

次級房貸:指信用狀況較差之房貸者的貸款。

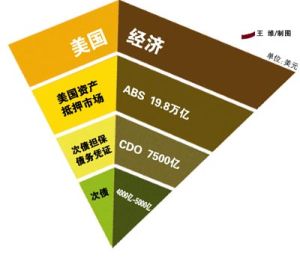

次級債券:次級房屋貸款經過貸款機構及華爾街以財務工程的技術評估風險利率等合併多筆貸款製作出債券,組合包裝之後以債券或證券等金融產品形式在按揭二級市場上出賣給投資者;這些債券產品被稱為“次級債券”。

次貸危機

次級貸款

次級貸款對借款者個人而言,違約會使其再融資難度加大,喪失抵押品的贖回權,無法享有房價上漲的利益。而且,任何一個借款人的違約對借款者所居住地區也有不良影響。據芝加哥的一項調研,一個街區如果出現一起違約止贖,則該街區獨立式單一家庭住房平均價值將下跌10%,而一個地區如出現較為集中的違約現象,將會嚴重降低該地區的信用度。

美國次級按揭客戶的償付保障不是建立在客戶本身的還款能力基礎上,而是建立在房價不斷上漲的假設之上。在房市火爆的時候,銀行可以藉此獲得高額利息收入而不必擔心風險;但如果房市低迷,利率上升,客戶們的負擔將逐步加重。當這種負擔到了極限時,大量違約客戶出現,不再支付貸款,造成壞賬。次級債危機由此產生。

市場前景

次級抵押貸款具有良好的市場前景。由於它給那些受到歧視或者不符合抵押貸款市場標準的借款者提供按揭服務,所以在少數族裔高度集中和經濟不發達的地區很受歡迎。

次級貸款市場雖然天生存在高風險,但逐步走向成熟需要一個過程。作為一種具有巨大市場潛力的新產品,其價值不能因為存在風險和問題而遭到否定。