定理含義

MM定理

MM定理

MM定理別稱

莫迪里亞尼-米勒定理,它表明:在具備完美資本市場的經濟中,企業的市場價值與它的資本結構無關。MM定理的無摩擦環境編輯

1、沒有所得稅

2、無破產成本

3、資本市場是完善的,沒有交易成本,且所有證券都是無限可分的

4、公司的股息政策不會影響企業的價值

摘自《證券發行與承銷》中國證券業協會編著

稅模型

MM的無公司稅模型l958年,莫迪格利安尼(Modigliani)和米勒(Miller)提出了著名的MM定理,創建了現代資本結構理論,這一理論又被稱為資本結構無關論。

MM理論的套用具有嚴格的假設條件:(1)企業的經營風險可以用EBIT(息稅前利潤)衡量,有相同經營風險的企業處於同類風險等級;(2)時下和將來的投資者對企業未來的EBIT估計完全相同,即投資者對企業未來收益和這些收益風險的預期是相等的;(3)股票和債券在完全資本市場上進行交易,這意味著:沒有交易成本;投資者可同企業一樣以同樣利率借款;(4)所有債務都是無風險,債務利率為無風險利率;(5)投資者預期EBlT固定不變,即企業的增長率為零,所有現金流量都是固定年金。

莫迪格利安尼和米勒分析了在無公司稅時企業的資本結構與企業價值及綜合資本成本之間的關係,其基本思想是:資本結構與公司價值和綜合資本成本無關。

無公司稅模型命題一

不論企業是否有負債,其價值等於公司所有資產的預期收益額除以適於該公司風險等級的報酬率。

命題一認為,當不考慮公司稅時,企業的價值是由它的實際資產決定的,而不取決於這些資產的取得形式,即企業的價值與資本結構無關。命題一還認為,用一個適合於企業風險等級的綜合資本成本率,將企業的息稅前利潤(EBIT)資本化,可以確定企業的價值。命題一用公式來表示就是:

式中:V—公司價值;

VL—有負債公司的價值;

VU—無負債企業的價值;

KA—有負債公司的資本加權平均資本成本;

KSU—無負債公司的普通股必要報酬率。

公式表明:(1)企業價值V獨立於其負債比率,即企業不能通過改變資本結構達到改變公司價值的目的;(2)有負債企業的綜合資本成本率KA與資本結構無關,它等於同風險等級的沒有負債企業的權益資本成本率;(3)KA和KSU的高低視公司的經營風險而定。

無公司稅模型命題二

有負債公司的權益成本(KSL)等於同一風險等級中某一無負債公司的權益成本(KSU)加上風險溢價。風險溢價根據無負債公司的權益成本率和負債公司的債務資本成本率(KD)之差乘以債務與權益比例來確定。用公式表示為:

式中:D—有負債企業的負債價值;

SL—有負債企業的權益價值。

命題二的含義是:(1)使用財務槓桿的負債公司,其股東權益成本是隨著債務融資額的增加而上升的;(2)便宜的負債帶給公司的利益會被股東權益成本的上升所抵消,最後使負債公司的平均資本成本等於無負債公司的權益資本成本;(3)因此公司的市場價值不會隨負債率的上升而提高,即公司資本結構和資本成本的變化與公司價值無關。

MM理論的結論:在無稅情況下,企業的貨幣資本結構不會影響企業的價值和資本成本。

MM的公司稅模型

因為公司所得稅是客觀存在的,為了考慮納稅的影響,MM還提出了包括公司稅的第二組模型。在這種情況下,他們的結論是負債會因利息的抵稅作用而增加企業價值,對投資者來說也意味著更多的可分配經營收入。引入公司稅的MM理論有兩個命題。

公司稅模型命題一

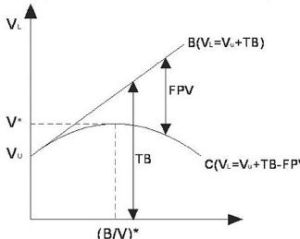

負債公司的價值等於相同風險等級的無負僨公司的價值加上負債的節稅利益,節稅利益等於公司稅率乘以負債額。公司的價值模型為:

式中:VL—有負債公司的價值;

VU—無負債企業的價值;

T—公司稅率;

D—公司負債。

命題一的含義是:(1)當公司負債後,負債利息可以計入成本,由此形成節稅利益;(2)節稅利益增加了公司的收益和價值,這部分增加的價值量就是節稅利益,相當於節稅額的現值;(3)公司負債越多,公司價值越大,當公司目標為公司價值最大化時,公司的最佳資本結構應該是100%負債。

假定公司負債是永久性的,那么公司節稅利益的大小就取決於稅率和公司債務的獲利水平,公司年節稅利益為:

公司年節稅利益=債務收益×稅率

=公司負債規模D×公司債務資本收益率(即公司負債資本成本)KD×稅率T

如果公司的負債是永久的,那么公司每年有一筆等額節稅利益流人,這筆無限期的等額資金流的現值就是負債企業的價值增加值。負債企業增加的價值為:

D×T是等額負債節稅利益的現值。

公司稅模型命題二

在考慮所得稅情況下,負債企業的權益資本成本率(KSL)等於同一風險等級中某一無負債企業的權益資本成本率(KSU)加上一定的風險報酬率。風險報酬率根據無負債企業的權益資本成本率和負債企業的債務資本成本率(KD)之差和債務權益比所確定。其公式為:

KSL=KSU+(KSU-KD*(1-T))*D/SL

式中:D—有負債企業的負債價值;

SL—有負債企業的權益價值。

T—公司稅率

在命題一的基礎上,風險報酬考慮了所得稅的影響。因為(1一T)總是小於l,在D/SL比例不變的情況下,這一風險報酬率總小於無稅條件下命題二中的風險報酬率。由於節稅利益,這時的股東權益資本成本率的上升幅度小,或者說,在賦稅條件下,當負債比率增加時,股東面臨財務風險所要求增加的風險報酬的程度小於無稅條件下風險報酬的增加程度,即在賦稅條件下公司允許更大的負債規模。