內容

(一)淨現值

1.淨現值的涵義

貼現現金流量指標

貼現現金流量指標 貼現現金流量指標

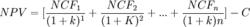

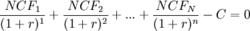

貼現現金流量指標投資項目投入使用後的淨現金流量,按資本成本或企業要求達到的報酬率折算為現值,減去初始投資現值以後的餘額,叫淨現值。其計算公式為:

貼現現金流量指標

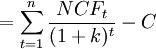

貼現現金流量指標淨現值還有另外一種表述方法,即淨現值是從投資開始至項目壽命終結時所有一切現金流量(包括現金流出和現金流入)的現值之和。其計算公式為:

2.淨現值的計算

3.淨現值的決策原則

淨現值法的決策規則是:在只有一個備選方案的採納與否決策中,淨現值為正者則採納,淨現值為負者不採納;在有多個備選方案的互斥選擇決策中,應選用淨現值是正值且最大者。

4.淨現值法的優缺點。淨現值法的優點是:此法考慮了貨幣的時間價值,能夠反映各種投資方案的淨收益,是一種較好的方法。淨現值法的缺點是:淨現值法並不能揭示各個投資方案本身可能達到的實際報酬率是多少。

(二)現值指數

1.現值指數的涵義

現值指數又稱利潤指數(簡記為PI),是投資項目未來報酬的總現值與初始投資額的現值之比。

2.現值指數的計算

貼現現金流量指標

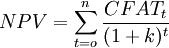

貼現現金流量指標現值指數的計算公式為

3.現值指數的決策原則

利潤指數法的決策規則是:在只有一個備選方案的採納與否決策中,利潤指數大於或等於1,則採納,否則就拒絕;在有多個方案的互斥選擇決策中,應採用利潤指數超過1最多的投資項目。

4.現值指數法的優缺點。現值指數法的優點是;考慮了資金的時間價值,能夠真實地反映投資項目的盈虧程度,由於現值指數是用相對數來表示,所以,有利於在初始投資額不同的投資方案之間進行對比。現值指數法的缺點是:利潤指數這一概念不便於理解。

(三)內含報酬率

1.內含報酬率的涵義

內含報酬年又稱內含報酬率(簡記為IRR)是使投資項目的淨現值等於零的貼現率。

貼現現金流量指標

貼現現金流量指標 貼現現金流量指標

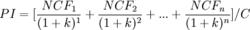

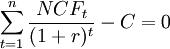

貼現現金流量指標內含報酬率實際上反映了投資項目的真實報酬,目前越來越多的企業使用該項指標對投資項目進行評價。內含報酬率的計算公式為:

2.內含報酬率的計算

(1)如果每年的NCF相等:

(2)如果每年的NCF不相等:

3.內含報酬率的決策原則

採用內含報酬率法的決策規則是:在只有一個備選方案的採納與否決策中,如果計算出的內含報酬率大於或等於企業的資本成本或必要報酬率就採納;反之,則拒絕。在有多個備選方案的互斥選擇決策中,選用內含報酬率超過資本成本或必要報酬率最多的投資項目。

4.內含報酬率法的優缺點。內含報酬率法考慮了資金的時間價值,反映了投資項目的真實報酬率,概念也易於理解。但這種方法的計算過程比較複雜。特別是每年NCF不相等的投資項目,一般要經過多次測算才能算出。

原因

1、非貼現指標把不同時間點上的現金收入和支出用毫無差別的資金進行對比,忽略了貨幣的時間價值因素,這是不科學的。

2、非貼現指標中的投資回收期法只能反映投資的回收速度,而且誇大了投資的回收速度。

3、非貼現指標對壽命不同、資金投入的時間和提供收益的時間不同的投資方案缺乏鑑別能力。

4、非貼現指標中的平均報酬率、投資利潤率等指標誇大了項目的盈利水平。

5、在運用投資回收期這一指標時,標準回收期是方案取捨的依據。但標準回收期一般都是以經驗或主觀判斷為基礎來確定的,缺乏客觀依據。

6、管理人員水平的不斷提高和電子計算機的廣泛套用,加速了貼現指標的使用。

比較

l.非貼現指標把不同時間點上的現金收入和支出當作毫無差別的資金進行對比,忽略了資金的時間價值因素,這是不科學的。而貼現指標則把不同時間點收入或支出的現金按著統一的貼現率折算到同一時間點上,使不同時期的現金具有可比性,這樣才能作出正確的投資決策。

2.非貼現指標中的投資回收期法只能反映投資的回收速度,不能反映投資的主要目標——淨現值的多少。同時,由於回收期沒有考慮時間價值因素,因而誇大了投資的回收速度。

3.投資回收期、平均報酬率等非貼現指標對壽命不同、資金投入的時間和提供收益的時間不同的投資方案缺乏鑑別能力。而貼現法指標則可以通過淨現值、內含報酬率和利潤指數等指標,有時還可以通過淨現值的年均化方法進行綜合分析,從而作出正確合理的決策。

4.非貼現指標中的平均報酬率、投資利潤率等指標,由於沒有考慮資金的時間價值,因而,實際上是誇大了項目的盈利水平。而貼現指標中的內含報酬率是以預計的現金流量為基礎,考慮了貨幣的時間價值以後計算出的真實報酬率。

5.在運用投資回收期這一指標時,標準回收期是方案取捨的依據。但標準回收期一般都是以經驗或主觀判斷為基礎來確定的,缺乏客觀依據。而貼現指標中的淨現值和內含報酬率等指標實際上都是以企業的資金成本為取捨依據的,任何企業的資金成本都可以通過計算得到;因此,這一取捨標準符合客觀實際。

6.管理人員水平的不斷提高和電子計算機的廣泛套用,加速了貼現指標的使用。

條目

非貼現現金流量指標