名詞解釋

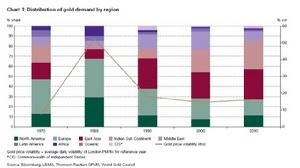

西金東移,意即世界黃金權力重心的轉移。自1970年以來,黃金需求在地理分布上的變化十分明顯。只要回顧一下金價與美元脫鉤五十年以來每個十年期伊始時的需求情況,就能看到黃金需求如何從北美和歐洲戲劇性地轉向了印度次大陸和東亞地區。簡介

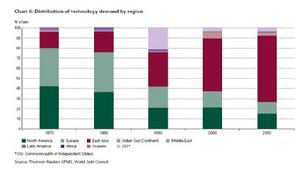

1970年,北美和歐洲的需求共占全球需求的47%,1980年升至68%,而1990年、2000年和2010年則分別下降至38%、28%和27%。流失的份額被印度次大陸和東亞填補,這些地區的份額從1970年的35%升至2010年的58%。雖然圖表顯示了黃金需求在地理分布上的總體變化,但似乎並沒有充分顯示出分布的範圍的擴大。然而,首先,圖表並不反映央行的需求。雖然央行黃金大部分仍由北美和歐洲持有,但新興市場的央行黃金儲備在過去幾年中一直在穩步增加。其次,由於缺乏精確數據,場外交易(OTC)投資需求也並未涵蓋在圖表內,根據我們掌握的資料,這部分需求可能會平衡總需求,從而使需求偏向歐洲和北美。

圖表還隱藏了另一個事實,即東西方需求平衡的加強擴大了非關聯性經濟周期減緩需求波動的機率。例如,反通脹預期當前帶給西方投資需求的風險可能因為眾多新興市場中受通脹的需求而得到緩解。這種地理上的需求變化可能是自1980年以來每個代表年份黃金均價波動較小的原因之一。

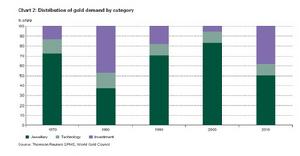

各類別需求的分布情況顯示,投資再次成為需求的重要組成部分,2010年的投資需求占總需求的38%。然而,雖然總體分布看似與1980年相似,但每個類別在地區上的分布差異卻很大。

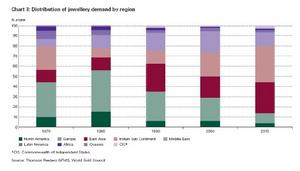

仔細研究各個類別的需求就會發現,金飾需求是需求從西方轉向東方的主要推動力。隨著北美和歐洲在這一領域的主導地位被逐漸削弱,份額從1970年的44%(1980年為56%)降至2010年的14%,印度次大陸和遠東地區的金飾需求則從1970年的36%(1980年僅為22%)增至66%。

表中英文地區 依次為:

■深綠色 北美 ■淺綠色 歐洲 ■大紅色東亞 ■粉紅色印度次大陸 ■ 中東

■ 拉美 ■ 非洲 ■ 大洋洲 ■ 獨立國協 ——金價波動(右側)

金價波動=參考年份日均價(倫敦午盤定盤價)波動;

*獨立國協:獨立國家國協;

■ 金飾 ■ 科技 ■ 投資

■ 北美 ■ 歐洲 ■ 東亞 ■ 印度次大陸 ■ 中東

■ 拉美 ■ 非洲 ■ 大洋洲 ■ 獨立國協

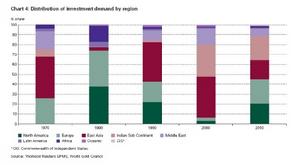

投資需求詳見圖4。北美及歐洲1970年和2000年的金條需求數據均為負值,代表著撤資現象(歸為供應要素,而非需求要素),因此並未顯示在圖表中。由於北美和歐洲的投資需求份額從1980年的74%下跌至2010年的45%,這兩年的投資需求呈現出顯著差異。同時,在餘下的投資需求中,印度次大陸和東亞占據了很大一部分,在2010年達43%。中國是發展最快的投資市場之一。然而,在2008年的金融危機餘波中,歐洲的黃金需求趨勢再度抬頭,從而再次晉身為黃金投資市場的重要參與者。

科技需求以往被稱為工業需求。雖然市場背景一直在變化,偶爾還會出現價格大幅飆升,但是科技需求在過去40年裡一直穩定保持剛好超過總需求的10%。隨著電子工業在日益成為科技需求的主導力量,牙科的黃金使用率降低,從高成本生產商轉向低成本生產商的地區性轉移已成為一種自然趨勢。

如圖5所示,以日本、中國及韓國為首的東亞和印度次大陸是科技領域黃金套用的主要地區,這些地區的總需求份額從1970年的17%上升到了2010年的67%。但是這種需求集中現象與其他地區日漸上升的需求多樣性現象相悖,並且可能導致這一領域易受該地區或其主要出口市場經濟衰退的影響。然而,——如中國——充滿信心,。另外,由於自身獨特的屬性和用途,黃金將在科技領域繼續衍生出多種新功能。

■ 北美 ■ 歐洲 ■ 東亞 ■ 印度次大陸 ■ 中東

■ 拉美 ■ 非洲 ■ 大洋洲 ■ 獨立國協

■ 北美 ■ 歐洲 ■ 東亞 ■ 印度次大陸 ■ 中東

■ 拉美 ■ 非洲 ■ 大洋洲 ■ 獨立國協

趨勢強化

歐債危機向銀行系統蔓延

歐債危機最大的困難在於歐元貨幣集團的政策救助力度不足以抵消市場信心的下降速度,雖然歐洲央行正考慮向銀行業提供超長期貸款來緩和銀行間資金的緊張狀況,但歐債危機持續惡化的趨勢沒有改變,未來還是會嚴重威脅銀行系統的流動性。2012年上半年歐元區債務還款的壓力大,其中2-4月是義大利和西班牙還款最緊張的時期,預計2012年第一季度對歐元區和歐美銀行系統都是嚴峻的考驗,這段時間爆發銀行系統“去槓桿化”的風險最大。

2012年歐債危機的演變對金價將有較大影響。上半年特別是第一季度,歐債危機將面臨嚴峻考驗,一旦危機蔓延至銀行系統,將引發“去槓桿化”操作,黃金將會受到拋售,金價不排除下探1,500美元的可能。如果歐盟能在危機蔓延至銀行系統之前出台有力措施,則金價將在1600-1700美元區域獲得強支撐。下半年隨著歐債危機的主要風險得到釋放,各國出台救助措施穩定經濟,黃金價格將會企穩反彈,此時全球經濟復甦緩慢令黃金的避險功能重新影響金價。

全球通脹回歸合理水平

2012年上半年金融市場面臨系統性風險可能性較高,商品價格恐全面回落,因此上半年全球通脹水平還將持續下滑,中國CPI有望回到4%以下,這或是歐債危機的唯一利好影響。下半年隨著歐債主要風險的釋放,全球各國政府將加大政策救市的力度,全球經濟有望恢復性增長,大宗商品價格和股市有望觸底反彈,但由於2011年基數原因,中國CPI要到第四季度才會顯著回升。全球通脹回歸合理水平將削弱黃金的抗通脹功能,下半年隨著全球通脹重新走高,對黃金的支撐力度將會加強。

“中國因素”強化“西金東移”

黃金供需方面,2012年上半年全球經濟的下行風險以及高金價將繼續抑制印度等國的金飾消費,而中國金飾消費也會受到衝擊。各國央行還將致力於增加黃金儲備,金條、金幣投資還將受益於歐債危機,但黃金ETF投資可能會受到銀行系統“去槓桿化操作”的減持。下半年隨著全球經濟重新復甦,金飾需求將恢復增長。近幾年中國成為黃金消費市場的明星,無論是金飾需求還是投資需求都穩步增長,消費習慣變化、對抗高通脹以及投資需求是刺激黃金需求的主要原因,2012年中國的黃金消費還將保持穩定增長,銀行系統強大的行銷網路對投資性黃金消費提升將繼續發揮積極作用。

由於中國需求的有力拉動,全球黃金消費正呈現“西金東移”的趨勢。數據顯示,1980年,北美和歐洲的需求占全球需求的比重為68%,而1990、2000和2010年比重分別下降至38%、28%和27%。流失的份額被印度次大陸和東亞填補,這些地區的份額2010年已升至58%。

“中國大媽”搶購黃金潮加速“西金東移”

2013年4月份,國際金價雪崩式暴跌點燃了中國消費者的一輪購金潮;而金價反彈之後重回低點,則讓“中國大媽”搶金歡樂煙消雲散。中國消費者抄底需求或許不足以推動金價上漲,但對有意通過藏金於民實現藏匯於民的中國央行,可謂一切盡在掌控中。中國黃金消費量隨居民收入水漲船高,零星的購金行為聚沙成塔,將對政府增持黃金以實現外儲多元化的戰略目標提供完美側翼配合;而政府監管部門持續放開和做大黃金市場,亦不無以黃金市場為人民幣資本賬戶開放試驗田的戰略意圖。

對於中國央行而言,從藏金於民再到藏匯於民,是作為擁有黃金儲備很低的全球第二大經濟體不得不選擇的曲線路線,儘管中國人對持有黃金具有與生俱來的偏好,但通過化整為零的零碎步調,意味著這個過程將需要相對漫長的時間。

實際上,無論是市場規模還是投資產品,中國黃金市場頂多是剛剛邁過初級階段,但還遠未跨入成熟市場的行列,實物需求占比仍在黃金消費需求中占據舉足輕重的位置。雖然投資需求的增速已經相當顯著,但基數很低,且產品少,金融化不足以及制度尚不完善仍構成掣肘。

儘管以“中國大媽”為形象代言的中國消費者購金熱情甚是高漲,但沒有證據表明其購買行為能夠讓華爾街的投資機構預期轉向,持續下降的持倉數據和再度下跌的金價給出了答案,發達市場的黃金投資需求仍在主宰黃金價格。

不過,中國政府期望更多增加儲備黃金基本是確定的,因此中國的黃金偏好不僅僅是體現在百姓身上,中國政府同樣如此。伴隨著黃金牛市不再,西金東移的過程可能會加速進行。

某國有大行的貴金屬交易員稱,“中國的外匯儲備那么多,但黃金儲備的比例卻比較低。可中國央行又不敢公然增持黃金,中國現在的黃金是只讓進口不讓出口,現在商業銀行等於是代理央行進口黃金。”

上述交易員稱,商業銀行是承擔了一定的隔夜外匯敞口風險。4月黃金下跌,晚上通過銀行買黃金的人越來越多,等於銀行晚上去國際市場上買黃金,白天從市場上買美元,5月現階段,人民幣又一直在升值,這對銀行買黃金是很有利的。

中國黃金協會數據顯示,2013年第一季度,全國黃金消費量320.54噸,同比增長25.6%。 而同期,全國累計生產黃金89.907噸,與2012年同期相比增加9.098噸,同比增長11.26%。同時,中國保持著全球黃金最大購買國的地位,第一季度黃金需求量為294.3噸,較2012年第四季勁增45%且同比增長20%。

歐美央行儲備中黃金儲備占比較高,這與新興市場國家之間的結構是不均衡的。對於新興國家的儲備的角度而言,黃金仍是一種戰略儲備。從這一點上講,如果美元體系出現動盪,作為其他儲備形式,黃金是可以很好的作為補充。

中國政府對黃金的偏好亦從未放鬆。包括中國具有資質的銀行在國際上進行黃金買賣均不納入外匯額度管理的範圍,且自央行開放中國黃金市場以來,就一直鼓勵黃金進口,並通過發展投資和交易市場來擴大黃金的淨流入。

中國央行數據顯示,2012年在銀行自身結售匯交易中,貴金屬匯率敞口平盤規模為1,205億美元,較上年下降23%,占銀行自身結售匯總額的76%;貴金屬匯率敞口平盤引起的銀行自身淨售匯為94億美元,這表明中國在國際市場上對貴金屬(含賬戶貴金屬和實物貴金屬)仍處於淨買入狀態。

由於中國境內通過銀行渠道使用人民幣投資貴金屬的需求旺盛,境內銀行需要用外匯從國際市場買入賬戶貴金屬或進口實物貴金屬進行平盤,所需外匯形成貴金屬匯率敞口。而為平補這部分敞口,銀行需要在銀行間市場購匯。自2007年7月出台相關政策以來到2012年底,銀行此類淨購匯累計達271億美元。

而伴隨中國黃金市場的開放,央行意欲增持黃金資產亦是明顯之舉。中國央行報告指出,除去銀行貴金屬匯率敞口平盤,2011年,商業銀行代理人民銀行進口黃金購匯143億美元,較上年增長115%,2012年,商業銀行代人民銀行進口黃金購匯達186億美元,較上年增長30%。

國內某大型銀行的資深貴金屬業務人士稱,“黃金定價權一直在討論,現在市場上一直在討論“西金東移”的問題,這個趨勢是很明顯的,市場的重心在轉變,但定價權還是在西方手裡,這也是市場的現狀。”