橫向金融監管結構模式概述

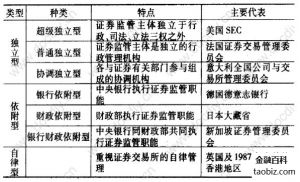

就橫向結構而言,具有代表性的美、英、德、日四大已開發國家分別實行了以獨立的證券交易委員會(SEC)、交易所、中央銀行和財政部為監管主體的各不相同的監管模式。以上述四種模式為基礎並結合各國的實際操作方式,可以將現行證券監管橫向結構劃作獨立型、依附型和自律型三類。

獨立型指由獨立的、不附屬於其他職能機構的專門機關承擔監管責任的模式,它又可以分作超級獨立型、普通獨立型和協調獨立型三種;依附型則是指附屬於財政、央行等其他職能機關的證券監管模式,按照被附屬機關的不同,可分為銀行依附型、財政依附型和銀行財政依附型三種;自律型是一種特殊的橫向結構,既不設立獨立機構,也不依賴於其他職能機構來執行證券監管,而是在很大程度上將監管權交與市場參與者和組織者自身或他們的行業組織,如下表所示:

監管

監管實務中,美國SEC是超越三權分立,將行政權、準司法權和準立法權兼於一身的超級機構,其對市場影響也是其他國家證券監管機構難以望其項背,對投資者的保護措施與效果也是其他國家無可比擬的;法國的證券交易管理委員會則和內閣中的其他部門處於平等的地位,是普通的中央行政部門,其對證券市場的監管較之美國SEC大為遜色,對投資者的保護也是差強人意;義大利的全國公司和交易所管理委員會是一個囊括所有與證券利益相關的部門的協調機構,看似各利益部門處於平等的地位,人人都有發言權,但事實上利益衝突複雜激烈,往往爭論多而行動少,因此導致了義大利證券監管對自律機構的依賴。

[編輯]橫向金融監管結構模式理論分析

一般地,在理論上可以將決定一國證券監管橫向結構的基本因素分作兩類,即環境積澱因素和市場本質因素。就市場本質因素而言,各國證券發行與證券交易在行為本質和行為邏輯上相一致:證券業作為聯繫資金需求者和資金供給者的直接金融機制,其所引發的對二級市場產權交易活動之客觀需求,以及證券市場所固有的不完全狀況、信息不對稱狀況、金融創新與高度風險等,使其對監管需求在各國間並無本質差異。因此,按照功能決定結構的觀點,這一市場本質因素客觀上將反映在證券監管結構中。依此思想可以推論,如果僅有市場本質因素影響,則世界各國的證券監管結構應當是一致的或基本一致的。亦即按照證券市場的本質和邏輯,應當有一個最有效的、標準的和普適的監管結構模式,這一模式完全是市場作用的結果。假定這種監管模式可帶來的效率收益為R0,則由於這種模式具標準性,在特定時期段內,其帶給某國證券市場的效率提高之收益是不變的,即在任何時候,該國只要從舊模式換作標準模式,均能獲得收益R0。

然而,實踐中並無單純由市場本質因素決定監管模式,環境積澱因素也對證券監管結構模式發揮著重要影響,例如德國,之所以選擇由德意志銀行來實施證券監管,很大程度上根源於其一貫實行的混業銀行制,即商業銀行是證券活動的主要參與者,因此對其監管理所當然由中央銀行承擔。而日本讓大藏省執行對證券業的行政監管,則與其在第二次世界大戰之後由政府主導經濟發展的模式、對間接金融嚴重依賴,以及國債在證券市場居核心地位等特點密不可分。英國實行自律型監管,政府僅對自律機構的行為進行必要監督和適當干預的做法顯然與其證券交易慣例、傳統習慣和思維模式等非正式制度安排有極大關係。同樣,獨立型結構也充分反映了環境積澱因素的影響,美國“第四權”式的超級委員會SEC是20世紀30年代後社會矛盾激化,各利益集團在不斷鬥爭和協調之後妥協的產物;而法國人對制約與平衡的重視,則衍生出了結合其特有的共和制和歐洲大陸傳統內閣制的證券管理結構;義大利人務實和靈活的態度,則是導致其協調型管理模式的環境基礎。由此可見,環境積澱因素對各國證券監管橫向結構的形成起著極為突出的作用。

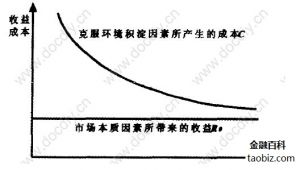

理論上,由於習慣勢力、舊利益格局、知識積累差異等多種因素影響,要摒棄環境積澱而推行可獲取收益R0的標準模式,顯然需要支付較高的成本C。較高的初始成本C遠大於可帶來的效率收益R0,導致了各國監管結構呈紛繁蕪雜的局面。但隨著時間的推移,由於邊乾邊學和外部示範效應的作用,人們的知識積累得到增加,思維方式發生了改變,特別是隨著證券業的發展,非標準模式較高的運行成本日漸暴露,舊利益格局才開始有所改變,從而克服環境積澱的成本呈下降趨勢,如下圖所示:

監管

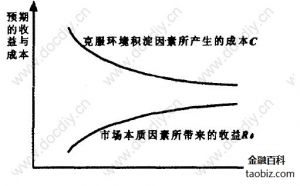

監管對整個社會來講,隨著時間的推移,(C — R0)逐漸下降,市場本質因素對監管結構的作用相對 於環境積澱因素而言應逐漸上升,C和R0逐漸接近。事實上,引致行為和制度變化的是人們的預期收益和預期成本,而非實際收益和實際成本。隨著時間的推移,由於克服環境積澱因素的阻力漸趨減弱,因此其預期成本和實際成本都應減少。在初始階段,由於知識積累不足,人們無法預期實行標準結構模式能夠帶來收益R0,但隨時間推移,知識存量的不斷增加會使人們逐步提高對標準模式的預期收益。如果時間足夠長,最終預期收益R將等於實際收益R0。為此,上圖可以修正為下圖:

監管

監管