基本情況

期權寶

期權寶交易時間:為每個營業日台北時間10:00至16:30,國際金融市場休市期間停辦。

交易幣種: 美元、歐元、日元、英鎊、澳大利亞元、瑞士法郎和加拿大元的直盤及主要交叉盤,現鈔或現匯均可。

期權面值根據情況設定一定的起點金額。

外匯期權交易的標的匯價為歐元兌美元、美元兌日元、澳元兌美元、英鎊兌美元、美元兌瑞士法郎、美元兌加元。

交易期限: 最長期限為六個月,最短為一天,具體期限由中國銀行當日公布的期權報價中的到期日決定。

產品優勢:起點金額低;各期限結構豐富;三檔執行價可選;支持委託掛單及提前平盤;提供主要交叉盤報價。

適用對象

凡在中國銀行開立外幣賬戶、具有完全民事行為能力的自然人均可申請與中國銀行敘做個人外匯期權業務。請親至中國銀行分行辦理。

辦理流程

開立中國銀行外幣賬戶(活期);親至中國銀行理財中心與銀行簽訂《外匯期權交易協定書》;銀行扣劃客戶期權費用;到期日銀行視期權是否執行交割資金。

向銀行買入期權。客戶可根據自己對外匯匯率未來變動方向的判斷,選擇:

1.掛鈎貨幣,即到期日客戶有權選擇交割的另一種貨幣

2.期權面值,即在期權到期日行使外匯買賣的金額

3.期權到期日,即協定書中指明的期權到期日

銀行會與客戶預定協定匯率(即雙方在《外匯期權交易協定書》中約定期權買方在期權到期日行使外匯買賣所採用的匯率),同時客戶向銀行支付一定金額的期權費。

期權到期時如果匯率變動對客戶有利,銀行將代客戶執行期權;如果匯率變動對客戶不利,則客戶可選擇不執行期權,損失僅限為期權費。到期日如為非銀行工作日或相關國際市場假期,則根據有關國際市場慣例調整到期日。

優勢介紹

1、看好時機:在國際匯市動盪不安,匯率單邊大幅波動時,期權寶可獲得較高收益,特別適合匯率在短期內將出現大幅漲跌時進行投資。

2、選擇貨幣:投資期權寶時,首先要根據客戶自己對外匯匯率走勢的判斷,選定合適的看漲貨幣和看跌貨幣。看漲或看跌貨幣中有一種必須是美元。。

3、攻守自如:做期權寶交易,可以自如控制風險,獲得以有限的風險換取無限收益的投資 機會。

可攻:中國銀行將為客戶提供平盤服務,如果在平盤期限內,匯率到達心理預期,可以根據報價簽訂平盤和約,鎖定客戶的收益,確保獲得預期的投資回報。

可守:如果匯率波動幅度或方向與客戶預期的不符,也可以通過平盤契約,減少 期權費的損失。

期權收益

期權寶1

期權寶1收益計算(如收益為非美元,按參考匯率折算成美元)

1. 如客戶看漲基礎貨幣

期權投資收益=期權面值金額X(參考匯率-協定匯率)

2.如客戶看跌基礎貨幣

期權投資收益=期權面值金額X(協定匯率-參考匯率)

期權交割日,中國銀行將客戶的期權投資收益以美元現鈔存入客戶資金帳戶

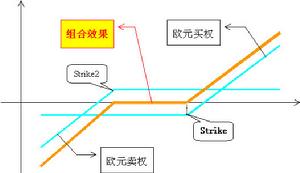

期權寶2

期權寶2案例一:客戶甲預期歐元兌美元的匯價在短期內將大幅上揚,於是他在周一的期權寶投資計畫如下:

看漲貨幣:歐元 期權面值:歐元100,000.00

看跌貨幣:美元 協定匯率:1.0650

交易期限:兩周 期權費率:0.8%

客戶應付期權費:100,000 X 0.8%=800 歐元

客戶到期日收益如以下所示:(註:投資收益均折成美元金額、期權寶年投資收益率為扣除期權費成本前的收益)

案例二:上例客戶甲在投資期權寶三天后(周四),歐元兌美元匯率一如其預期大幅上揚至 1.0850,當天中國銀行的報價如下:

看漲貨幣:歐元 期權面值:歐元100,000.00

看跌貨幣:美元 協定匯率:1.0650(當天客戶交易時即期匯率為1.0850)

交易期限:11天 平盤費率:1.1%

客戶甲為了鎖定收益,申請將該筆交易平盤,此時按中國銀行期權寶平盤交易期權費報價1.1%,客戶甲可獲得期權費:100,000 X 1.1%=1,100歐元。客戶甲平盤後,該組期權寶投資共獲得淨收益1,100-800=300 歐元,換算成投資年收益率達36.5%(按本金100,000歐元、一年365天、該筆投資為期3天計算)。

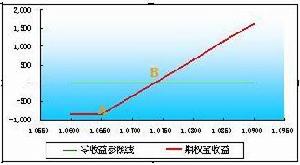

潛在風險收益分析:

1.期日參考匯率在協定匯率1.0650(A點)或以下時,期權寶收益為零,客戶損失800歐元期權費;

2. 到期日參考匯率在協定匯率1.0650(A點)至盈虧平衡點1.0736(B點)之間時,期權寶投資出現收益,但收益不足以抵補期權費支出,總收益出現虧損;

3.到期日參考匯率高於盈虧平衡點1.0736(B點)時,期權寶投資收益大於期權費支出,總收益出現盈利。

風險提示

到期時,匯率對客戶有利則執行,匯率對客戶不利則不執行,風險鎖定,成本鎖定,同時有獲取外匯買賣價差的機會。

若客戶有下面情況之一,可考慮辦理此項業務:

1.恰好在將來需要使用掛鈎貨幣,但是又擔心將來匯率變動的風險;

2.需要為手中的某種外幣資金保值;

3.擁有許多外匯存款,但又沒有時間投資外匯寶。

基於任何投資產品固具有風險特性,在決定買賣前,客戶應先了解交易的風險,並考慮個人對風險的承受力、期望回報等等。

以上內容僅供參考,具體開辦的業務種類及辦理手續以中國銀行當地分行有關規定為準。