概述

由於驚恐購買所驅使的價格的劇烈下跌,這一指標在市場底部通常可以達到一個較高的價值。這一指標對於長期持續邊幅移動的時段是非常典型的,這一情況通常發生在市場的頂部,或者是在價格鞏固期間。平均波幅通道技術指標依據同樣的原則,可以被解釋成為其他一些易變指數。根據這個指標來進行預測的原則可以表達為:該指標價值越高,趨勢改變的可能性就越高;該指標的價值越低,趨勢的移動性就越弱。

指標構成

t——當日;

n——時間長度;

Ci——第i日的收盤價;

Hi——第i日的最高價;

Li——第i日的最低價。

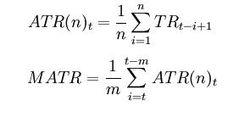

計算公式:

均幅指標

均幅指標其中:

TRi = max {|Hi ? Li|,|Ci ? 1 ? Hi|,|Ci ? 1 ? Li ? 1|

註:一般取n=14

,m=6。

與SD指標比較

ATR是一個更好的趨勢確認指標

1.相對於SD而言,ATR確實是一個更好的波動率測度指標,其自身的波動較小,更適合用來對趨勢行情加以確認;

2.SD在趨勢反轉時的反應會比較慢,容易出現趨勢偽突破現象,而ATR則能更快更穩定的度量當前價格運行方向上的正常波動狀態,從而更好的對價格趨勢加以確認;

3.無論是從交易觸發頻率、盈利交易的平均盈利幅度還是從最大盈利幅度來看,基於ATR的趨勢交易系統往往可以獲得更好的效果,盈利交易的平均盈利幅度較SD交易系統高出36%左右,最大盈利幅度高出28%左右;

4實例表明,在2013.12.10日開始至2014.1.21日的下行趨勢中,基於ATR的趨勢交易系統抓住了區間價格最大跌幅的82%,而基於SD的交易系統則僅僅抓住了區間最大跌幅的24%。

使用範圍

(1)資金的配比

通過ATR指標的具體數值我們可以看到一些基本的信息,從中分別具體貨幣的波動情況,這樣就可以調整資金的配比.並且每種產品的價格都在不斷的波動中,所以可以根據具體的ATR指標的參數來調整交易的計畫.

(2)選擇出入場的具體點位

短期ATR一般大於長期的ATR,我們可以通過短期和長期的波動性的差值,並根據相應的價格方向入場,同時在趨勢比較穩定的時候平倉出局.

(3)利用ATR止損操作

著名的海龜法則中,海龜交易法則按照價格高於初始價格0.5ATR進行加倉操作,按照價格低於建倉價2ATR進行止損操作.

判斷法則

均幅指標無論是從下向上穿越移動平均線,還是從上向下穿越移動平均線時,都是一種研判信號。它表示股價運行趨勢有可能發生逆轉,具體如何轉變需結合趨勢類指標進行綜合研判。

注意事項

均幅指標一般不單獨使用,應結合其他指標綜合研判。