概述

計算公式

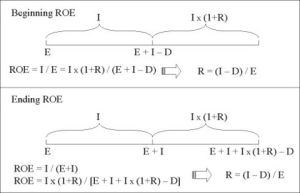

計算公式公式: 股東權益回報率(ROE)=淨利潤(Net Profit)/ 股東權益(Equity)

淨利潤等於公司於財務年度內所產生的利潤,股東權益則是代表投資者在公司中的利益。在資產負債表中,股東權益是指股東對公司資產在清償所有負債後剩餘價值的擁有權,或是直接與淨資產(NAV)等值。股東權益回報率(ROE)除了是一個衡量股東在公司內所獲得投資回報的指標之外,亦是一個監察公司管理層的盈利能力、資產管理及財務控制能力的重要指標。例如:當10億的股東權益能夠平均每年創造2億的淨利潤,這即表示股東們所投資的10億元於每年能夠獲得2億元的收益回報,那么ROE便等於20%了。

一般而言,ROE越高越好,高於15%是屬於理想,而大於20%則是屬於優異水平。

套用

如果公司股東權益回報率很低,那么它很可能是商品類企業。美國公司的平均股東權益回報率約為12%,如果低於這個數字,就說明公司由於商品類產品及定價造成經濟狀況差。巴菲特認為,股東權益回報率不高的公司就不可能長期保持繁榮昌盛。股神巴菲特喜歡尋找一些具有持續競爭優勢,而同行競爭對手是難以與之競爭的公司。關於具有這樣優勢的公司,通常都是擁有一個共同標誌,這就是較高的ROE。股神巴菲特曾經說過,一項成功的股票投資是取決於公司基本業務能否具備持續產生收益增長的獲利能力,因為公司利潤將會隨著時間而不斷增加,公司股價也會因反映公司內在價值的增加而持續上升,當中ROE便是一個不錯的監察指標。在巴菲特的選股模型中,其中一項條件便是尋找平均ROE大於12%的公司。

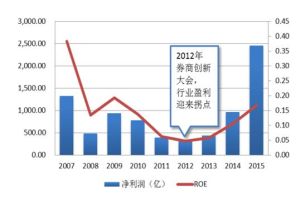

要分析目標股票的ROE,首先便需要與公司過往的ROE作出比較,從而了解目標股票的ROE的穩定性、發展趨勢、以及回報率能否持續處於較高水平狀況。另一方面,亦需要把目標股票的ROE與其它同行競爭者和行業平均水平作出比較,從而了解目標股票的ROE在行內的位置和競爭力是如何等。