編輯推薦

《中國資源稅制改革的理論與政策研究》是由人民出版社出版的。

內容簡介

這本專著是目前國內關於資源稅制改革方面的一部創新之作,其創新之處主要體現在以下幾個方面:

一是作源稅改革的理論依據,為推進資源者在全面梳理國內外資源稅改革理論研究成果的基礎上,以科學發展觀為理論基石,對我國資源稅制改革的理論做了有新意的詮釋,形成中國特色資稅的制度創新提供有價值的理論參考。

二是作者把現代微觀企業理論研究中利益相關者理論及其方法引入資源稅制改革的分析之中,對資源稅制改革過程中所涉及的各類利益相關者進行分類,並對這些利益相關者的利益需求進行分析,為研究資源稅制改革及其他稅制改革建立了一套新的分析框架和研究方法。

三是指出了傳統的稅收制度設計沒有系統地考慮資源節約和環境保護因素的弊端,統籌考慮資源、環境、經濟諸因素,提出國家稅收制度架構的新思維,同時提出了資源稅制改革的新思路,按照價、稅、費、租聯動的機制,從法律、經濟、社會和技術四個層面設計建設環境友好型、資源節約型社會的資源稅制。

四是運用大量鮮活的素材和最新的數據,對資源稅收制度安排和政策設計過程中遇到的一些具體問題,以及改革的效應,做了翔實可靠的分析,可以為資源稅改革提供決策參考。

作者簡介

馬衍偉,男,甘肅清水人,1968年7月生,中共黨員,經濟學博士,研究員,財政部財政科學研究所兼職碩士生導師,首批中國博士後科學基金特別資助獲得者。公開發表50多篇稅收文章,編著書籍10本,主持和參與20多項省部級以上稅收科研課題。曾連續兩屆獲得全國稅收優秀科研成果評比一等獎,2007年和2008年分別獲財政部優秀論文評選比一等獎。因工作業績和科研成果突出多次被評為優秀公務員、受嘉獎二二次、榮立三等功一次。全程參與了2008年成品油稅費改革工作。

目錄

1 導論

1.1 基本概念

1.2 研究背景及意義

1.3 國內外文獻綜述

1.4 主要創新點

1.5 科學意義

1.6 套用前景

2 資源稅制改革理論的多維透析

2.1 基於資源租金理論的資源稅制改革

2.2 基於物品屬性理論的資源稅制改革

2.3 基於外部性理論的資源稅制改革

2.4 基於資源產權理論的資源稅制改革

2.5 基於資源價值理論的資源稅制改革

2.6 基於科學發展觀的資源稅制改革

3 資源稅制改革的利益相關者及其需求

3.1 資源稅制改革中的利益相關者

3.2 研究資源稅制改革利益相關者利益需求的重要性

3.3 中央政府在資源稅制改革中的需求分析

3.4 政府部門在資源稅制改革中的需求分析

3.5 地方政府在資源稅制改革中的需求分析

3.6 社會公眾在資源稅制改革中的需求分析

3.7 資源企業在資源稅制改革中的需求分析

4 國家稅收制度架構中的資源稅

4.1 馬克思主義的稅制理論架構及其評價

4.2 主流經濟學的稅制理論架構及其評價

4.3 對國家稅收制度架構理論的創新與突破

4.4 國家稅收制度架構理論創新中的資源稅

5 資源稅制改革的國際比較與借鑑

5.1 美國的資源稅制及其改革

5.2 俄羅斯的資源稅制及其改革

5.3 越南的資源稅制及其改革

5.4 烏茲別克斯坦的資源稅制

5.5 哈薩克斯坦的資源稅制及其改革

5.6 世界各國資源稅制改革的借鑑

6 我國現行資源稅制度的基本評價

6.1 我國現行資源稅制的演變軌跡

6.2 我國現行資源稅制的運行績效

6.3 現行資源稅制運行中存在的問題

7 資源稅制改革的總體思路

7.1 資源稅制改革的重要意義

7.2 資源稅制改革的總體思路

7.3 資源稅制改革的基本目標

7.4 資源稅制改革的主要任務

7.5 資源稅制改革的戰略實施路線

8 資源稅制改革的政策選擇

8.1 正確定位資源稅的性質,重構資源稅費的理論基石

8.2 依資源稟賦差異與級差地租性質設計差異化的資源稅制

8.3 適度擴大資源稅徵稅範圍,適時增加應稅資源品稅目

8.4 拓展稅基,將具有稅收特徵的政府資源收費(基金)併入資源稅

8.5 實行從價定率和從量定額相結合的複合型計稅方式

8.6 科學設計資源稅稅率,最佳化資源稅稅率結構

8.7 調整完善優惠政策,嚴防稅收激勵措施的滯後和濫用

8.8 合理劃分中央與地方的分配權益,完善資源稅收入分配機制

8.9 提升法律層次和效能,儘快將《資源稅暫行條例》上升為《資源稅法》

8.10 健全與資源稅制相適應的稅收徵收管理機制

9 資源稅制改革的政策效應分析

9.1 資源稅制改革的財政效應

9.2 資源稅制改革的公平效應

9.3 資源稅制改革的增長效應

9.4 資源稅制改革的環境效應

9.5 資源稅制改革的就業效應

9.6 資源稅制改革的價格效應

9.7 資源稅制改革的配置效應

10 結論

參考文獻

後記

文摘

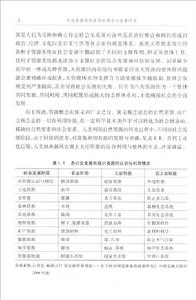

插圖:

這種稅體現了普遍徵收和有償開採的原則,具有受益稅的性質,其實質是對絕對地租的徵收。一般資源稅主要是體現有償占用的原則,有利於加強對資源的管理和合理利用。

級差資源稅是國家對開發利用自然資源者由於資源條件的差異所取得的級差收入課徵的一種稅。級差資源稅主要是調節資源使用者因資源條件不同所取得的級差收益。由於資源條件不同,即使投入等量的勞動,也可能會取得不同的級差收入,即級差收入I。農用土地存在著級差地租,表現為在不同條件土地上經營者的級差收入;城市土地也因位置不同而存在著級差收入;礦藏、水流、森林等也因各種具體條件的不同而存在著級差收入。這種因資源條件客觀上存在的差別而產生的級差收入,是級差資源稅存在的基礎,並為級差資源稅的開徵提供了可行性。

――產出型資源稅、利潤型資源稅和財產型資源稅。產出型資源稅,以加工過的礦石或未經加工的原礦為課稅對象,或者從量定額徵收,或者從價定率徵收,有時也指特許生產或開採稅。有三方面的優點:一是管理成本相對較低,計算應納稅額時,無須考慮成本、資源耗減等因素。二是減少了一般預算中為特定目的而安排的支出,其來源較為確定,因此也比較容易用於特定的用途,從而讓資源開發者為採礦所需的公共服務以及由於採礦而對環境造成的破壞負擔費用。三是具有溢出效應,產出型資源稅作為最終產品價格組成的一部分,在產品跨區域銷售的情況下即可溢出區域外,由區域外的最終消費者負擔。

利潤型資源稅,以開採企業的贏利為課稅對象,對虧損企業不徵稅。既考慮到了開採企業的運營成本,也考慮到了資源耗減因素,對虧損企業不徵稅,對利潤率低的小型礦山企業沒有歧視,意味著更為公平的稅收原則。但是,為使稅收保持公平合理,並保持計算上的準確性和合乎程式,這無疑增加了稅務管理的成本;對跨區取得收入的礦山企業,其收入的確認在操作上更為複雜;對一體化跨區企業,還需要考慮企業內部定價問題,這些都會導致稅務資料蒐集成本增加。