定義

以價差為核心,運用科學資金管理,通過調整試單頻率、方向等不斷修正交易,最終跟隨趨勢的方法。

追求目標是通過不斷試驗和消除誤差,探索具有黑箱性質的系統的方法。試錯法已成為一門套用科學,表現形式為:不斷的嘗試,不斷的評價。

特點

順勢而為,大賺小虧,重視止損、重視資金管理,不去預測行情,不去追求高勝率,追求的是最終的盈利率。

技巧

試錯交易,順應兩勢;價格為先,損小贏大;試單追利,浮倉鎖盈

套用

試錯法已成為一門套用科學,表現形式為:不斷的嘗試,不斷的評價,試錯交易也是追求目標是通過不斷試驗和消除誤差,探索具有黑箱性質的系統的方法。

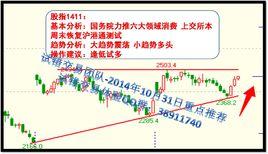

套用在期貨市場上,期貨價格的遠期、預期、不確定性導致價格存在很強的波動性、隨機性,而高槓桿將不確定性進一步放大,所以期貨價格的預測類似黑箱性質,將試錯法的核心思路引入到期貨交易中,由此衍生出來的價差開平倉法,再結合數據分析推導的資金管理方法,發展起目前試錯交易的整個理論體系框架。

價差開倉體系

試錯交易通過“價差開倉體系”觸發交易,價格敏感度測試放在首位,通過期貨國內價格、國外價格、現貨價格的價格分析來追蹤價差之間的變化,主要有:日內價差、周期價差等。

趨勢分析體系

“趨勢分析體系”主要用於控制試單倉位、試單頻率等,通過對期貨國內價格、國外價格、現貨價格的當周、當月的變化來分析大小周期的強弱關係和趨勢狀態。

資金管理體系

“資金管理體系”用於風險控制,許可權高於“價差開倉體系”、“趨勢分析體系”,對它們進行交易限制。

“資金管理體系”由投資漩渦、投資困境、投資迷宮三個主要公式構成,通過對賬戶特定周期內勝率、倉位、止盈值、止損值、交易成本的動態分析,來進行匹配值,達到平倉止損止盈的嚴格控制。

F(勝率,倉位,止盈值,止損值,交易成本)>投資漩渦臨界值。

倉位控制

通過“趨勢分析體系”進行倉位控制,平行開倉法,特點是均勻開倉、分批開倉,一種循序漸進的開倉過程,將資金分成若干小份,拉成長鏈,以便黏住趨勢、纏住趨勢。

隔夜倉控制

隔夜倉位視盈利情況而定,起隨著盈利增大,可逐步加大隔夜倉位。主要依靠“資金管理體系”來完成。

試錯成本控制

嚴格控制試錯成本,控制特定周期內的最大虧損額度,對品種及賬戶特定周期內連續試單失敗後,將逐步降低試單頻率;累計到一定量後,調整方向。

止損控制

主要運用固定止損、浮動止損結合的方式,通過投資漩渦、投資困境、投資迷宮投資公式計算的結果進行止損控制。

止盈控制

主要運用通過固定止盈、浮動止盈結合的方式,通過投資漩渦、投資困境、投資迷宮投資公式臨界值的測定來鎖定利潤。

系統風險控制

一般試多強勢品種,試空弱勢品種,做到多層面、多層次的順勢而為,根據資金交易狀態將期貨品種大致劃分為四大板塊,進行單板塊、多板塊的對沖操作來分散風險,捕抓趨勢;動態調整賬戶的多單、空單之間的比例,讓其處於相對的平衡狀態,依靠“價差開倉體系”、“趨勢分析體系”來調整多空比例,能夠實現較好的風險控制。