特點

歷經十餘年的磨礪,我國資本市場終於初具規模,在國民經濟中已占有相當重要的地位,但同時也培育了一種最具中國特色的股權結構—股權雙軌制。這一制度的核心內容是允許上市公司同時存在流通股和非流通股,流通股可以在證券市場掛牌交易,而非流通股則不能。截止至2003年非流通股約占總股本的65.04%,其中第一大股東平均控股約45.33%,且絕人多數是國有股。因此股權雙軌制又隱含有另一具有中國特色的股權現象:國有股一股獨大。儘管近幾年陸續有少量民營企業上市,但仍然保持了股權雙軌制和一股獨大的特色。在一些已開發國家的成熟資本市場上,上市公司的股票是全流通的,呈現同股同價、同股同權的特點,即同一上市公司的股票在同一時間同一區域證券市場具有相同價格;每一份股票代表一份權利,持有相同數量的股票就對上市公司擁有相同數量的權利,由於股權分散,股東基本都能表達自己的意志。我國實行的是股權雙軌制,呈現同股不同價,名義上同股同權,事實上同股不同權的特點。因為在股權雙軌制下,非流通股和流通股的流動分屬兩個不同的市場,前者只能在相對封閉的要素市場流動,其價格取決了每股淨資產的價值;後者在開放的證券市場流動,其價格受上市公司業績、發展前景、國家巨觀經濟環境、政治環境等多種因素的影響,一般來說流通股的價格遠遠高於非流通股的價格。說我國上市公司股權名義上是同股同權,是因為在我國有關證券法律制度中有如此規定;說事實上同股不同權,是因為在同一上市公司非流通股股東人數很少,股權很集中,他們之間容易達成利益上的協定,整體上處於絕對控股的地位(持股超過50%即為絕對控股),而流通股分散而廣、人數多,在進行重大決策時,只要非流股股東統一了意見,流通股股東的意思表示根本不會對非流通股股東尤其是其中的控股大股東預設的提案通過產生任何影響,從而事實上剝奪了流通股股東對上市公司擁有的正當權利。換言之,股權雙軌制直接將上市公司的股東分化為利益上對立的兩個陣營:一個是由非流通股股東組成的;一個是由流通股股東組成的。由於前者控股,上市公司就形成了“內部人控制”的局而,值得說明的是我國上市公司的“內部人控制”主要表現為“最高管理層兼任”,即上市公司的領導班子和其母公司的領導班子相同。這一點在國有控股上市公司中尤甚。如此情況下,上市公司信息的封閉性和壟斷性就可想而知。

市場效用

公共選擇理論告訴我們,當發現一項制度沒有達到預期效果時,不要急於去尋找另一項制度來替代它,最好還是先審查一下人們之所以選中它的原因,看看它到底對哪一個階層或集團更有利。在弄清楚這些之後,再尋找改善制度效率的辦法。因此我們有必要考察一下股權雙軌制所產生的市場效用。

如何解決國有企業資金短缺和重塑公有制企業的產權關係是當今我國試辦並發展股份制的兩大主題。股權雙軌制產生於1993年,當時已實行股份制改造的國有企業就有6000多家,在並不富裕的我國,社會閒置的現金資源是極其寶貴的稀缺資源,“僧多粥少”的矛盾非常突出;再加上當時開設證券市場畢竟是一種嘗試,如果股票市場失去控制,整個社會金融體系就會而臨崩潰的危險,為了做到收放自如和平衡全國各地的關係,股票發行實行了“額度制”,即中央政府將公開發行股票的額度在全國各地國有企業之間平衡分配,由當地政府或國務院相關部委掌握。額度制就直接導致了上市公司的股票不可能全流通,股權雙軌制因此應運而生。不可否認,股權雙軌制對於當時急需資金的國有企業,促進全國各地經濟的平衡發展,以及穩定市場秩序發揮了積極作用。但是隨著市場規模的迅速擴大,股權雙軌制帶來的負而效用就更顯突出。主要表現為上市公司的逆向選擇、道德風險和外部成本的日益加劇。

1.逆向選擇。在經濟學中,這是指在簽訂契約前,代理人掌握了一些委託人不知道的信息,代理人可以利用這一信息優勢簽訂對自己有利的契約。非流通股股東控制了上市公司,他們成為了委託人—流通股股東和債權人等利益相關者的代理人。他們無疑比外界更了解企業的現狀和未來前景,他們甚至通過操縱信息的披露保持其信息優勢,使外部利益相關者不能作出正確的投資決策,從而破壞資本市場功能的充分有效發揮。例如,為了達到再融資目的,如配股和增發、銀行貸款和發行債券,上市公司的管理當局先針對融資的標準和要求粉飾會計報表、發布企業前景樂觀的信息,而將內部經營的困難、失誤等設法隱瞞,投資者和貸款人由於信息的不對稱很可能就會鑽進非流通股股東設計的“圈錢”陷井。信息不對稱是導致逆向選擇的直接原因,股權雙軌制從制度安排上就使上市公司實現了內部人控制,不管有多么嚴厲的外部監督機制,信息均不可能透明化。

2.道德風險。在經濟學中,這是指從事經濟活動的人,在最大限度的增進自身效用時作出不利於他人的行動,股權雙軌制在很大程度上是非流通股股東作出不道德行為的催化劑,又是作出不道德行為的加速器。這是因為上市公司的非流通股股東和流通股股東在根本利益上不一致引起的。流通股股東獲利有兩條途徑,一是指望上市公司分配現金股利,二是在股票市場博取股票差價。而非流通股股東獲利從理論上講,基本上只能靠公司的盈利。因此上市公司的管理當局一般不會關心本公司股票在二級市場上的表現。為了實現自身利益的最大化,非流通股股東只有緊盯流通股股東的腰包。有盈利時,要么不分配,要么以股票股利的形式分給流通股股東一個“畫餅”。管理當局完全可以設計一個對非流通股股東最有利的方案,一方而滿足上市公司再融資所需的利潤等指標的限制條件,另一方而以所謂資產重組或關聯交易、委託理財等種種不道德的手段,將上市公司的利潤和現金置換或套取流入控股股東的手中。只有在再融資需要時,由於現行制度的限制,才會分給流通股股東一點點現金股利,並出利好訊息配合經紀人抬高股價,這都是為了實現高價配股,以便“圈取”更多的資金。更有甚者,大股東利用內部人控制之便,長期占用上市公司的巨額資金不還,截留占用資金帶來的利潤。不用資金去發展上市公司,流通股股東指望分得現金股利的夢想如何實現?

3.外部成本。經濟學認為:生產和消費活動都會產生外部經濟。即在生產和消費過程中,經濟人對不直接相關的第三方經濟人產生了經濟影響,如果給第三方經濟人帶來了收益而無法向其收費,則稱這種外部經濟為外部收益;如果給第三方經濟人帶來了損失而沒有給予補償,則稱這種外部經濟為外部成本。經過10餘年的實踐證明,股權雙軌制帶米的外部成本更加突出,表現在以下五個方而:其一,上市公司“圈錢”的示範效應,使得更多的未上市公司想“搭便車”爭相上市,在“爭取上市”的過程要花費大量費用,如評估費、審計費、律師費和上市輔導費,甚至高額的公關費用等等,畢竟最終上市的公司是少數,大量的資金花在這些無效率的工作上。其二,不少上市公司本身並不缺資金,但還是耍努力去“圈”,圈來的錢不是被大股東占用,就是進行所謂的委託理財,“好鋼沒有用在刀刃上”,降低了社會資金的使用效率。另外,由於資金來得容易,非流通股股東就會把上市公司當作“提款機”,容易對上市公司的“殼資源”產生依賴心裡,從而喪失進取心,更加不會在提高資金使用效率上下功夫了,而是一門心思花在如何“圈錢”上。其三,由於非流通股股東與流通股股東利益的不一致性,股票二級市場的價格與上市公司的業績相關性弱化,流通股股東獲利的重心放在股票的炒作上,要博取股票差價就只能靠新增資金推動,市盈率必然居高不下,巨額社會資金就屯積在股市,使有限的資金得不到有效的利用;一旦有利空訊息,股市應聲而跌,又造成了巨額社會財富的“蒸發”。其四,經營者對經營對象均有一定的偏好,由於非流通股不能在證券市場流通,經營者不能迅速適應於市場的需要而轉換經營對象,這在客觀上不能使得社會資源在經營者的偏好選擇中發揮優勢,從而降低了社會資源的有效配置率和利用率。其五,隨著上市公司的迅速增加,股權雙軌制的固有弊端將越積越多,積重難返,勢必增加政府的調控成本,最終可能導致政府失靈。那時政府付出的代價將更加慘重。

股權雙軌制

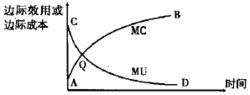

股權雙軌制綜上所述,我們不難得出,股權雙軌制帶來的社會效用遵守邊際效用急劇遞減規律,而邊際成本(包括邊際內部成本和邊際外部成本)遵守急刷遞增規律。如下圖所示:

曲線AB是邊際成本MC曲線,曲線CD是邊際效用MU曲線,在股權雙軌制實行的初期邊際效用大於邊際成本即CQA區域,社會即獲得正而效用大於負而效用;經過短暫的均衡期以後即Q點,股權雙軌制的邊際成本大於邊際效用即BQD區域,社會獲得的就是負而效用大於正而效用。筆者認為,我國現階段已進入BQD區域。

不良後果

股權雙軌制引致的一個最為重要的後果,是使中國的上市公司形成了兩個主要股東。一個是控股股東,他可能持有上市公司70%以上的股份,從而能夠決定公司的董事席位分配、管理層任免、公司發展戰略並控制股東大會的表決結果,但他手頭的股份都是非流通股。另一個則是擁有大比例的流通股份的股東,我稱之為“控市股東”,從法律上看,這個股東並不能決定公司的大政方針,但是他卻能夠決定這個公司的股票的市場表現,從而可以在一定程度上影響這個公司的經營決策。

這種現象的存在,具有什麼經濟學意義呢?從理論上看,對一個企業的持續經營來說,其控股股東的主要利益,應當是企業的長期發展,或者說其目標應當是實現企業的長期利潤的最大化。在不同企業,這一目標的實現方式、時間維度和不同階段的經營重點都會不一樣,但有一點是共同的,這一目標的實現,需要企業在投資、研發、行銷、管理等各個方面進行長期的、持續不斷的努力。如果這個企業的控股股東所持有的股票能夠交易,上市公司的發展和公司的市值是直接相關的。這時,他必然不會僅僅因為責任方面的原因來維護上市公司的發展,而同時也會有相應的利益補償。但是,在股權雙軌制的情況下,由於上市公司的控股股東無法獲得因為公司市值增長所帶來的主要利益,控股股東對其所控制的上市公司股票價格的變化是不很關心的。公司股價上漲對控股股東的好處,主要體現在它對公司配股或增發時的溢價比例的影響。這樣,控股股東對維護股價的動力是有限的,即使有,也只是局限在一定的時點上的。

但對控市股東而言,情況就完全不同了。控市股東是單純的財務投資者,他們的目標很簡單,就是財務利潤的最大化。而其實現這一目標的條件也很簡單,就是他控布的那個公司的股價的上漲。這時,控市股東的財務目標和控股股東的發展目標之間能否配合、配合得如何,就成為決定上市公司股價表現的基本因素,並成為影響上市公司決策行為的一個重要因素了。

換言之,如果中國的上市公司和二級市場的“主力”都嚴格地按目前有關證券監管的各種法規辦事,那么,控股股東和控市股東的利益結合點就僅存在於上市公司配股或增發目標的那一個點上了。而這樣一種合法結合的結果,只能就是“圈錢”。

問題還不那么簡單。由於中國國有企業上市普遍採用資產剝離、分拆上市的辦法,企業的一部分業務上市之後,手上還有一大堆需要照顧的資產(而且很可能是“負資產”)。於是,將上市公司做成“提款機”的動力和壓力都是很強的。試想,一個國有企業把自己手中最好的一塊東西拿出來上市,將其利潤與廣大投資人分享,而剩下的東西可能不賺錢,甚至可能連退休工人都養不活,他圖什麼?在正常的資本市場上,如果上市公司做得很好,股價從幾元錢漲到幾十元錢,那母公司遇到困難,把手頭的股票賣掉一兩個點,可能就可以解決他所面臨的各種問題,他必然會全力以赴地維護他的上市公司。但在股權雙軌制的情況下,上市公司的股價漲得再高,和母公司毫不相干。那母公司碰到問題時怎么辦?只有一條路,或者讓上市公司買他的爛資產、或者讓上市公司借錢或擔保。於是,大多數上市公司都成了控股股東的“提款機”。

因此,即使控股股東能夠通過與控市股東的合作,將其市盈率有效地推高,從而實現其配股或增發的目標,但從邏輯上說,如果他的包袱很大,他仍然不得不用配股所得資金去解決其“包袱”,從而使上市公司早晚淪為“提款機”。於是,一個上市公司的兩大股東的利益又分道揚鐮了。

當然,對此局面,控市股東也不可能如此無能為力。在控市股東能夠對公司施加足夠影響的情況下,他們會設法推高公司的股價。但這時事情就更為複雜了。控市股東們大多不介入公司的經營,他們關心的是能夠吸引投資人注意力的“題材”,或者說,他們關心的是公司的“包裝”。從較為簡單的大比例送配,到極其複雜的投資價值分析,從跟風NASDAQ的“觸網就漲”,到無中生有的“納米故事”,於是乎,各種包裝手段在這幾年的中國得到了最為充分的開發。而在兩個股東合作不好、或者題材過分勉強的情況下,則會發生千奇百怪的“購併”故事,控市股東就帶著一個什麼主來談“重組”了。這樣一些“哈佛學不到”的“資本運作”案例,我們可以在中國的股市上看到很多。

這時,我們可以看到,當資本的盈利性和流動性被割裂之後,股票價格和公司業績的正相關性就被大大削弱了,而在盈利性很差的公司那裡,我們還可以看到很強的負相關性。

治理

第一、完善獨立董事制度。一方而要求上市公司加大對獨立董事的投入,另一方而增加獨立董事的人數,對於一股獨大、被絕對控股的公司,獨立董事的人數要達到簡單多數,如設九名董事,有五名是獨立董事,既讓獨立董事足以否決不合理提案。

第二、設立獨立監事和職工監事制度。即監事會中要有獨立監事和職工監事,獨立監事可要專家擔任,也可要貸款銀行等公司的利益相關者擔任。長期以來我們忽視了上市公司的普通員工群體,其實他們最關心上市公司的發展,因為上市公司是他們賴以生存的基礎,他們來擔任監事,有助於改善上市公司的治理結構。

第三、規定擁有一定數量股權和達到一定人數的流通股利益團體,對大股東侵犯上市公司利益的提案有否決權。如可規定人數達到100人以上。擁有10%的流通股以上的流通股股東可聯合派代表參加股東大會,對如以上市公司現金購買大股東的不良資產等明顯不道德行為的提案行使否決權。

參考文獻

1 阮梓坪,彭惠輝.股權雙軌制的經濟學分析[N].湖南稅務高等專科學校學報,2004.9(05)

2 張少傑,股權雙軌制和中國上市公司行為[J].財政研究,2003(1)