如何挑選

成份股就是所選中的股票,選股標準是根據股票所屬行業,業績,成長性等方面來決定的。滬深300成分股就是滬深300股票里的每隻股。

個別股的大幅度漲跌對業績的影響往往大於成分股能否超多市場平均收益率。

我國首隻股指期貨契約是以滬深300指數作為標的,因此,了解滬深300成分股在指數中所占的權重,對幫助投資者把握股指期貨推出前後的股票投資機會具有重要參考意義。

如果按照總市值計算,目前穩坐A股市場頭把交椅的是中國石油;如果按照流通市值計算,排在第一位的是工商銀行。不少投資者以為,滬深300成份股的權重是按照流通市值計算的,如果按這個方法計算,工商銀行和中國石油在滬深300指數中的權重都很高。

但事實上,滬深300成分股中,第一權重股是目前流通市值位居第五位、總市值位居第八的招商銀行。據道富投資統計,以2010年3月31日的收盤價計算,招商銀行在滬深300指數中的權重為3.73%,排在第二位的是交通銀行,所占權重為2.79%,排在第三至第五位的分別是民生銀行、中國平安和中信證券,工商銀行只排在第十二位,權重為1.35%;中國石油甚至沒能進入前二十,只排在第22位,所占權重為0.89%。

道富投資認為,一旦在股指期貨的刺激下藍籌行情啟動,投資者應將相關個股在滬深300指數中的權重作為首要的參考依據;其次是參考相應板塊或個股的業績,可重點參考市盈率和市淨率;再者要看行業的特性,如果符合國家扶持政策更佳。

投資優勢

業績優於整體

滬深300上市公司中,滬市有179家,深市有121家。以2005年前三季度的財務數據看,滬深300上市公司明顯優於上市公司整體水平。

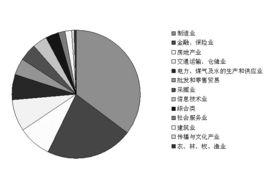

從行業劃分上看,在滬深300指數成分股中,金屬非金屬、交通運輸、電力供水供氣、信息技術、化工等五個行業的公司最多,約有139家。行業的集中度越高,受相關產業政策的影響也就越大。

對價方案較優

滬深300成份股中,已經完成股改和正在進行股改的,已達到了200家以上,超過總數的七成。剩下未進行股改的公司,相信也將很快進入股改程式。

已股改公司的平均對價方案如何呢?我們選擇了135家公司來進行分析。從對價類型看,大部分上市公司採取了單純送股的對價形式。在103家選擇單純送股的上市公司中,流通股東每10股實際獲得股數超過或等於3股的,共有75家。

135家上市公司中,送股最多的前十家公司,流通股東所獲得的股數從11股到4.2股不等;送現金最多的前十家公司,流通股東最高獲現達15元,最低的也有5.17元。由此看來,大部分成分股的對價方案還是優於市場平均水平的。

股改行情明顯

上述135家公司的股票,在去年年底開始的這波股改行情中,表現還是較為突出的。在此期間,上證綜合指數累積漲幅達21%,進行復權處理後,超過這一幅度的股票有83隻。但還有G東控等5隻個股處於下跌狀態。從送股水平來看,這5家公司都低於10送2.6股,可見市場明顯偏好送股多的股票。

在漲幅最大的30隻股票中,有16家的對價方案等於或超過10送3股。而低於這一水平的14家公司中,有5家採取了派現形式,包括派現額度較高的G海螺、G江鈴等。對價的優厚程度與上市公司股價的變化,基本呈現正相關關係。累計漲幅第一的G京東方,2005年前三季度虧損,並預計2005年全年虧損,對價比例為10送4.2股。說明此波行情與上市公司業績無關,純粹為以股改對價為主線的行情。